|

||||

|

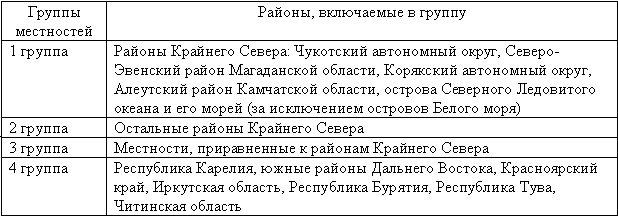

4. Налоговый учет расходов по договорам страхования работников 4.1. Налог на прибыль 4.1.1. Общие положения Расходы работодателей на страхование своих сотрудников признаются для целей налогообложения прибыли в составе расходов на оплату труда. При этом согласно п. 16 ст. 255 НК РФ уменьшать налоговую базу по налогу на прибыль могут только следующие расходы: – платежи (взносы) работодателей по договорам обязательного страхования работников; – суммы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу работников. С 1 января 2009 года для целей налогообложения прибыли могут учитываться также суммы взносов работодателей, уплачиваемых в соответствии с Законом о дополнительных страховых взносах на накопительную часть трудовой пенсии. Во всех случаях договоры должны заключаться со страховыми организациями и (или) негосударственными пенсионными фондами, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на ведение соответствующих видов деятельности именно в Российской Федерации. При этом договоры должны заключаться организациями. Если договор будет заключен самим работником, а взносы будут уплачиваться работодателем, то данные расходы организации не смогут быть признаны для целей налогообложения. Если договоры заключаются с иностранными страховыми организациями, не имеющими выданные в соответствии с законодательством Российской Федерации лицензии, расходы на страхование работников не могут уменьшать налоговую базу по налогу на прибыль. На это, в частности, обращено внимание налогоплательщиков в письме Минфина России от 12.02.2008 № 03-03-06/1/90. Согласно п. 16 ст. 255 НК РФ не признаются для целей налогообложения прибыли расходы работодателей на страхование членов семьи работников и (или) иных лиц, не связанных с работодателем трудовым договором. Источником для вышеуказанных расходов могут быть только средства чистой прибыли организации. Для целей налогообложения прибыли не могут признаваться также расходы работодателей по договорам страхования, заключенным работниками от своего имени, по которым страховые взносы за них уплачиваются работодателем. Как отмечено в постановлении ФАС Восточно-Сибирского округа от 17.10.2006 № А33-6493/06-Ф02-5210/06-С1, ст. 255 НК РФ предусматривает возможность включения в состав расходов, уменьшающих налог на прибыль, сумм страховых взносов по договорам добровольного страхования, заключенным работодателем в пользу своих работников. Если в страховом полисе в качестве страхователей указаны физические лица, то это не может служить доказательством заключения договора от имени работодателя. Так как в НК РФ расходы в виде взносов на добровольное страхование по договорам добровольного страхования работников, заключенным самими работниками, прямо не предусмотрены, то у работодателя отсутствуют основания для отнесения сумм страховых взносов в налоговую базу при исчислении налога на прибыль. Как отмечалось ранее, для принятия соответствующих расходов на страхование работающих лиц в уменьшение налогооблагаемой базы в коллективных договорах, локальных нормативных актах и (или) трудовых договорах должна быть предусмотрена обязанность работодателя осуществлять их. Например, соответствующая обязанность может быть предусмотрена коллективным договором (локальным нормативным актом), а в трудовом договоре может содержаться отсылка на положения коллективного договора (локального нормативного акта). На основании подпункта 48.2 п. 1 ст. 264 НК РФ для целей налогообложения прибыли в составе прочих расходов организации признаются платежи (взносы) работодателей по договорам добровольного личного страхования, заключенным со страховыми организациями в пользу работников на случай их временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые два дня нетрудоспособности. При этом вышеуказанные платежи (взносы) включаются в состав расходов, если сумма страховой выплаты по таким договорам не превышает размера пособия по временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые два дня нетрудоспособности работника, определяемого в соответствии с законодательством Российской Федерации. 4.1.2. Расходы по договорам обязательного страхования работников В соответствии с п. 2 ст. 263 НК РФ расходы по обязательным видам страхования, установленные законодательством Российской Федерации, включаются в состав расходов в пределах страховых тарифов, утвержденных согласно законодательству Российской Федерации и требованиям международных конвенций. Если данные тарифы не утверждены, расходы по обязательному страхованию включаются в состав расходов в размере фактических затрат. Вышеприведенные положения применяются также при признании для целей налогообложения прибыли расходов на обязательное страхование работников. 4.1.3. Расходы по договорам добровольного страхования В случае заключения договоров добровольного страхования и (или) негосударственного пенсионного обеспечения налоговую базу по налогу на прибыль уменьшают расходы работодателей: – по договорам страхования жизни, если такие договоры заключаются на срок не менее пяти лет с российскими страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, и в течение этих пяти лет не предусматривают страховых выплат, в том числе в виде рент и (или) аннуитетов в пользу застрахованного лица [исключение составляют страховые выплаты, предусматриваемые в случае смерти и (или) причинения вреда здоровью застрахованного лица]; – по договорам негосударственного пенсионного обеспечения при условии применения пенсионной схемы, предусматривающей учет пенсионных взносов на именных счетах участников негосударственных пенсионных фондов, и (или) добровольного пенсионного страхования при наступлении у участника и (или) застрахованного лица пенсионных оснований, предусмотренных законодательством Российской Федерации, дающих право на установление пенсии по государственному пенсионному обеспечению и (или) трудовой пенсии, и в течение периода действия пенсионных оснований. При этом договоры негосударственного пенсионного обеспечения должны предусматривать выплату пенсий до исчерпания средств на именном счете участника, но в течение не менее пяти лет, или пожизненно, а договоры добровольного пенсионного страхования – выплату пенсий пожизненно; – по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов застрахованных работников; – по договорам добровольного личного страхования, предусматривающим выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица (п. 16 ст. 255 НК РФ), а также в пользу работников на случай их временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые два дня нетрудоспособности (подпункт 48.2 п. 1 ст. 264 НК РФ). С 1 января 2009 года налоговую базу по налогу на прибыль могут уменьшать также взносы работодателей, уплачиваемые ими в соответствии с Законом о дополнительных страховых взносах на накопительную часть трудовой пенсии. Все остальные расходы на добровольное страхование не могут учитываться для целей налогообложения прибыли согласно п. 6 ст. 270 НК РФ. По данному основанию, в частности, в уменьшение налоговой базы по налогу на прибыль не могут быть приняты расходы на добровольное страхование от несчастных случаев работников, направляемых в командировки (включая оплаченные при продаже проездных билетов). На это, в частности, указано в постановлении ФАС Восточно-Сибирского округа от 17.10.2006 № А33-6493/06-Ф02-5210/06-С1. В составе командировочных расходов могут признаваться только расходы на обязательное личное страхование от несчастных случаев пассажиров воздушного, железнодорожного, морского, внутреннего водного и автомобильного транспорта, предусмотренное Указом Президента Российской Федерации от 07.07.1992 № 750 «Об обязательном личном страховании пассажиров». Взносы по договору страхования жизни признаются для целей налогообложения прибыли при условии, что срок его действия составляет не менее пяти лет и в течение первых пяти лет договором не предусматривается каких-либо выплат в пользу застрахованных лиц. Исключение составляют страховые выплаты, которые могут производиться в случае смерти застрахованного лица и (или) вследствие причинения вреда здоровью вышеуказанного лица. Эти выплаты не повлияют на возможность включения страховых платежей в состав расходов на оплату труда отчетного периода. При этом необходимо учитывать, что норма об «исключительности» выплат в случае причинения вреда здоровью застрахованного лица применяется с 1 января 2008 года и распространяется на правоотношения с 1 января 2007 года. Соответствующие изменения были внесены в ст. 255 НК РФ Федеральным законом от 24.07.2007 № 216-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации». Следовательно, организации вправе в случае необходимости уточнить свои обязательства по налогу на прибыль за 2007 год, предусмотрев уменьшение налоговой базы по налогу на прибыль на величину страховых платежей по договорам страхования жизни, по которым были осуществлены выплаты в случае причинения вреда здоровью застрахованных лиц. К договорам страхования жизни относятся договоры, предусматривающие выплаты страхователям (застрахованным) определенной условиями страхования денежной суммы (страхового обеспечения) при дожитии застрахованного до окончания установленного договором срока страхования или определенного договором страхования возраста; в случае его смерти, а также договоры, условиями страхования которых предусмотрены периодические выплаты сумм [страхование негосударственных пенсий, страхование с условием выплаты ренты (аннуитета)]. Договоры смешанного страхования жизни подразделяются на договоры, относящиеся к страхованию жизни и страхованию иному, чем страхование жизни в соответствии с нетто-ставками, предусмотренными структурой страхового тарифа при наступлении несчастного случая и болезни (рисковой части страхового тарифа). Соответствующие разъяснения даны в п. 27 Порядка заполнения и представления формы государственного статистического наблюдения (государственной статистической отчетности). Договор страхования жизни должен заключаться исключительно с российской страховой организацией, имеющей лицензию на ведение соответствующего вида деятельности, только с 1 января 2008 года. До этого таких условий не предъявлялось. Читателям необходимо также учитывать при страховании жизни, что согласно п. 2 Правил определения степени тяжести вреда, причиненного здоровью человека, утвержденных постановлением Правительства РФ от 17.08.2007 № 522, под вредом, причиненным здоровью, понимается нарушение анатомической целостности и физиологической функции органов и тканей человека в результате воздействия физических, биологических и психических факторов внешней среды. Взносы по договорам добровольного медицинского страхования могут уменьшать налоговую базу по налогу на прибыль при условии, что они заключены на срок не менее одного года. При этом не имеет значения, действует договор только в течение одного календарного года (с 1 января по 31 декабря) или же срок его начала приходится на один календарный год, а окончания – на другой. Часто налоговые органы увязывают правомерность уплаты взносов по договорам добровольного медицинского страхования с их экономической целесообразностью. Согласно общему правилу признаваемыми для целей налогообложения прибыли расходами признаются только обоснованные и документально подтвержденные затраты (п. 1 ст. 252 НК РФ). При этом под обоснованными понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. В свою очередь, под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации. В ряде случаев для организации имеет большое значение подтверждение обоснованности расходов на страхование организации. Например, в постановлении ФАС Западно-Сибирского округа от 20.03.2006 № Ф04-1519/2006 (20720-А67-15) анализировалась правомерность признания для целей налогообложения прибыли расходов по страхованию работников от клещевого энцефалита. По мнению налогового органа, данное страхование не было связано с производственной деятельностью организации и потому не являлось обоснованной необходимостью. Однако судом было установлено, что по характеру своей деятельности работники организации были заняты выполнением трудовых обязанностей на всей территории области, обслуживая оборудование связи и абонентов, что повышало уровень риска заболеваемости в весенне-летний период. Кроме того, клещевой энцефалит для данной области (субъекта Российской Федерации) являлся краевой патологией, а своевременное применение на городских пунктах серопрофилактики высокотитрованного иммуноглобулина и дорогостоящих методов экстренной диагностики позволяли значительно уменьшить количество тяжелых случаев заболевания с последующей утратой трудоспособности. В связи с этим заключение организацией договоров добровольного медицинского страхования по профилактике клещевого энцефалита было признано судом экономически целесообразным, поскольку оно позволяло избежать расходов на дорогостоящую диагностику и выявление заболевания, а оперативное и качественное лечение за счет страховщика значительно сократило затраты организации по листкам нетрудоспособности. В соответствии с постановлением ФАС Московского округа от 18.11.2003 № КА-А40/9281-03 обоснованными являются также расходы по договорам добровольного медицинского страхования, предусматривающим оказание медико-транспортной экспресс-помощи и медицинской эвакуации. Взносы по договорам негосударственного пенсионного обеспечения учитываются для целей налогообложения прибыли только при условии применения определенной пенсионной схемы, а именно при отражении пенсионных взносов на именных счетах работников организации. Другой вариант, при котором страховые взносы отражаются на солидарном счете (по всем участникам, относящимся к тому или иному вкладчику), исключает принятие соответствующих расходов в уменьшение налоговой базы по налогу на прибыль. Например, в письме Минфина России от 21.11.2007 № 03-03-06/2/219 отмечено, что расходы организации в виде взносов на корпоративные именные пенсионные счета (солидарный счет корпоративного участника) не признаются расходами для целей налогообложения прибыли. По мнению налоговых органов, это касается также случая, когда первоначально перечисленные работодателем средства учитываются на солидарном счете, а затем распределяются по именным счетам работников. Например, в соответствии с постановлением ФАС Московского округа от 13.04.2006 № КА-А40/2643-06 тот факт, что в момент перечисления страховых взносов в организации работало более 300 человек из числа участников фонда негосударственного пенсионного обеспечения, а после какого-то времени – только 20 и состав участников не был определен негосударственным пенсионным фондом, дал основания для того, чтобы расходы не учитывались в составе расходов на оплату труда. В данном случае они не отвечали признаку индивидуализации отчислений. В постановлении Девятого арбитражного апелляционного суда от 25.10.2006 № 09АП-13918/2006-АК отмечено, что в случае перечисления организацией-вкладчиком взносов на его солидарный счет без распределения в пользу физических лиц – участников требование п. 16 ст. 255 НК РФ о персонифицированном учете пенсионных взносов не соблюдается, что не позволяет отнести произведенные расходы к расходам на оплату труда, учитываемым в целях налогообложения прибыли. Еще одним условием для признания расходов по договорам негосударственного пенсионного обеспечения является для целей налогообложения прибыли закрепление в договоре нормы о выплате пенсии до исчерпания средств на именном счете участника не менее чем в течение пяти лет или же о выплате пенсии пожизненно. При этом норма о возможности признания расходов по договору негосударственного пенсионного обеспечения при пожизненной выплате пенсии вступила в силу с 1 января 2008 года, и распространена она на правоотношения, возникшие с 1 января 2005 года (см. п. 3 ст. 4 Федерального закона от 24.07.2007 № 216-ФЗ). Соответственно в случае необходимости организации вправе уточнить свои обязательства по налогу на прибыль за 2005, 2006 и 2007 годы, представив в установленном порядке уточненные налоговые декларации и предусмотрев уменьшение налоговой базы по налогу на прибыль на страховые взносы по договорам негосударственного пенсионного обеспечения, предусматривающим выплату пенсий пожизненно. Согласно ст. 17 Закона о негосударственных пенсионных фондах имущество, предназначенное для обеспечения уставной деятельности негосударственного пенсионного фонда и покрытие административных расходов, образуется в том числе за счет части сумм пенсионных взносов, если это предусмотрено правилами фонда и условиями заключенных договоров. Предельный размер части суммы пенсионных взносов, за счет которых может формироваться имущество фонда, не может превышать 3 % суммы взноса. Следовательно, негосударственный пенсионный фонд может «отщипывать» 3 % взносов и фактически зачислять на именные счета участников 97 % взносов или более. Возникает вопрос: какую сумму организации следует признавать для целей налогообложения прибыли: все 100 % взносов, из которых фонд немного «отщипнул», или же только фактические взносы, распределенные по именным счетам участников? Как отмечено в письме Минфина России от 20.03.2007 № 03-03-06/1/171, при определении налоговой базы по налогу на прибыль организация вправе отнести к расходам на оплату труда 100 % суммы взносов, уплаченных по договорам негосударственного пенсионного обеспечения, предусматривающим выплату пенсий до исчерпания средств на именном счете участника, но в течение не менее пяти лет, при соблюдении условий п. 16 ст. 255 НК РФ, хотя согласно правилам негосударственного пенсионного фонда и договору средства зачисляются на именные счета участников в размере не менее 97 % от суммы пенсионных взносов. В части взносов по договорам добровольного пенсионного страхования вышеприведенные условия об отражении взносов на именных счетах главой 25 НК РФ не установлены. По договорам добровольного пенсионного страхования взносы учитываются при условии, что согласно его условиям у участника и (или) застрахованного лица могут наступить только пенсионные основания, предусмотренные законодательством Российской Федерации, то есть основания для получения пенсий, предусмотренные Законами о государственном пенсионном обеспечении и о трудовых пенсиях. При заключении договоров добровольного личного страхования организациям необходимо учитывать, что до 1 января 2008 года для целей налогообложения прибыли признавались расходы по договорам добровольного личного страхования, заключавшимся в том числе на случай утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей. В связи с этим если, например, заключенный договор предусматривал страхование работников от несчастных случаев на 24 часа в сутки, то в уменьшение налоговой базы по налогу на прибыль могли относится только те суммы взносов, которые касались периода трудовой деятельности работников. С 1 января 2008 года для целей налогообложения прибыли признаются расходы по договорам добровольного страхования, предусматривающим выплаты в случае причинения любого вреда здоровью застрахованного лица. Тем самым перечень страховых случаев, которые могут предусматриваться договором добровольного личного страхования, с 1 января 2008 года расширен. При этом вышеуказанное изменение распространено на правоотношения, действующие с 1 января 2007 года. Следовательно, в случае необходимости организация вправе представить за 2007 год уточненную налоговую декларацию, предусмотрев уменьшение налоговой базы по налогу на прибыль на страховые взносы, произведенные в течение этого года по договорам личного страхования, предусматривающим страховое возмещение не только при исполнении работником своих трудовых обязанностей. В постановлении ФАС Северо-Западного округа от 03.12.2004 № А05-6969/04-10 рассматривалась правомерность признания для целей налогообложения расходов на страхование водителя и пассажиров от несчастного случая при использовании служебного автомобиля, принадлежавшего организации на праве собственности. Согласно полису объектом страхования являлись в числе прочих имущественные интересы, связанные с нанесением вреда здоровью или со смертью застрахованного лица в результате несчастного случая, связанного с эксплуатацией автотранспортного средства, указанного в этом полисе. В качестве застрахованных лиц в полис были вписаны водитель и четыре пассажира, и при этом конкретным застрахованным лицом был указан только водитель, который в силу своих прямых трудовых обязанностей осуществлял вождение автотранспортного средства. В данном случае для целей налогообложения прибыли не могли быть приняты суммы страховых платежей, уплаченных в связи со страхованием пассажиров автотранспортного средства, которыми могли быть любые четыре физических лица. Поездки на данном автомобиле не считались непосредственным исполнением вышеуказанными пассажирами своих трудовых обязанностей, что в силу п. 16 ст. 255 НК РФ до 1 января 2008 года являлось обязательным условием для включения страховых платежей в расходы на оплату труда. В связи с тем что организацией были заключены не договоры личного страхования работников, предусматривающие оплату страховщиками медицинских расходов застрахованных работников, а договор страхования от несчастного случая водителя и пассажиров автотранспортного средства, предметом страхования которого являются имущественные интересы, связанные с нанесением вреда здоровью или смертью застрахованного лица в результате несчастного случая, связанного с эксплуатацией автотранспортного средства, нормы абзаца седьмого п. 16 ст. 255 НК РФ в отношении пассажиров автотранспортного средства применению в данном случае не подлежали. Платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности могут уменьшать налогооблагаемую базу только при условии, что положениями заключенных договоров предусматривается оплата в пользу сотрудников только первых двух календарных дней их нетрудоспособности и только в случае их заболевания или травмы. Оплата дней нетрудоспособности вследствие ухода за заболевшим членом семьи, в связи с протезированием, санаторно-курортным лечением и т.д. в данном случае положениями заключенного договора страхования предусматриваться не может. Не могут учитываться также расходы на оплату любых дней нетрудоспособности (в том числе первых двух) при несчастном случае на производстве и (или) профессиональном заболевании. Включение подпункта 48.2 в п. 1 ст. 264 НК РФ было обусловлено принятием норм, определяющих оплату первых двух дней нетрудоспособности работника вследствие его заболевания или травмы из средств работодателей. Другие дни нетрудоспособности оплачиваются из средств социального страхования, а именно начисленных к уплате по принадлежности сумм единого социального налога в его части, уплачиваемой в Фонд социального страхования Российской Федерации (ФСС РФ). В случае несчастного случая на производстве и (или) профессионального заболевания вся сумма пособия (с первого календарного дня) оплачивается за счет страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. В настоящее время норма об оплате первых двух календарных дней нетрудоспособности работника в случае его заболевания или травмы из средств работодателя закреплена в Федеральном законе от 29.12.2006 № 255-ФЗ «Об обеспечении пособиями по временной нетрудоспособности, по беременности и родам граждан, подлежащих обязательному социальному страхованию». Заключая договор добровольного личного страхования в пользу работников на случай их временной нетрудоспособности, работодатель страхуется от излишних расходов на оплату дней нетрудоспособности за счет своих средств. Хотя расходы на оплату первых двух дней нетрудоспособности работника признаются для целей налогообложения прибыли на основании подпункта 48.1 п. 1 ст. 264 НК РФ, они все же могут повлиять на финансовые результаты деятельности организации. Заключая же договор страхования, работодатель исходит из заранее определенного предельного размера расходов на оплату листков нетрудоспособности, который существенно не изменится. Для того чтобы страховая выплата была признана для целей налогообложения, она не должна превышать размера пособия по временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые два дня нетрудоспособности работника, определяемого в соответствии с законодательством Российской Федерации. Согласно ст. 12 Федерального закона от 21.07.2007 № 183-ФЗ «О бюджете Фонда социального страхования Российской Федерации на 2008 год и на плановый период 2009 и 2010 годов» с 2008 года максимальный размер пособия по временной нетрудоспособности составляет 17 250 руб. из расчета за полный календарный месяц. В районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, максимальный размер пособия по временной нетрудоспособности определяется с учетом этих районных коэффициентов, то есть значение 17 250 руб. увеличивается в соответствующих местностях на районный коэффициент. Вышеприведенная величина установлена из расчета за полный календарный месяц. Речь же о страховых взносах ведется только в части оплаты первых двух календарных дней. Следовательно, сумма страховой выплаты по заключенному договору не должна превышать максимального размера пособия, исчисленного за каждый календарный день нетрудоспособности. Данная величина определяется делением максимального размера пособия, составляющего 17 250 руб. плюс районный коэффициент, на количество календарных дней в соответствующем календарном месяце. В 2007 году максимальный размер пособия по временной нетрудоспособности составлял 16 125 руб., что было определено в ст. 13 Федерального закона от 19.12.2006 № 234-ФЗ «О бюджете Фонда социального страхования Российской Федерации на 2007 год». 4.1.4. Нормирование расходов по договорам страхования Для целей налогообложения прибыли расходы по договорам страхования признаются в пределах установленных ограничений, а именно: – совокупная сумма платежей (взносов) работодателей, выплачиваемая по договорам долгосрочного страхования жизни работников, добровольного пенсионного страхования и (или) негосударственного пенсионного обеспечения работников, – в размере не более 12 % от суммы расходов на оплату труда без учета платежей по договорам страхования (с 1 января 2009 года в пределах вышеуказанной величины принимаются также расходы на уплату работодателями взносов в соответствии с Законом о дополнительных страховых взносах на накопительную часть трудовой пенсии); – взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, – в размере не более 3 % от суммы расходов на оплату труда без учета платежей по договорам страхования; – взносы по договорам добровольного личного страхования, предусматривающим выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица, – в размере не более 15 000 руб. (до 1 января 2008 года – 10 000 руб.) в год, рассчитанном как отношение общей суммы взносов, уплачиваемых по вышеуказанным договорам, к количеству застрахованных работников, а совместно с платежами по договорам добровольного личного страхования, заключенным на случай временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые два дня нетрудоспособности, – не более 3 % суммы расходов на оплату труда. При расчете предельной величины признаваемых для целей налогообложения прибыли расходов (3 или 12 % суммы расходов на оплату труда) должен учитываться фонд оплаты труда всех работников организации, а не только застрахованных лиц. При формировании фонда оплаты труда учитываются предусмотренные ст. 255 НК РФ расходы на оплату труда без учета платежей (взносов) по договорам страхования, указанным в п. 16 ст. 255 настоящего Кодекса. Бюджетные учреждения имеют право учитывать при расчете нормативов фонд оплаты труда как в рамках предпринимательской и иной приносящей доход деятельности, так и фонд заработной платы, оплачиваемый за счет бюджетных ассигнований. Об этом говорится в постановлении ФАС Восточно-Сибирского округа от 22.03.2005 № А19-15675/04-5-Ф02-1004/05-С1. Но такой вывод, по нашему мнению, необоснован. Ведь оплачиваемая из бюджетных средств заработная плата не признается для целей налогообложения прибыли, а потому не может являться в полном смысле главы 25 НК РФ расходами на оплату труда. В целях применения главы 25 НК РФ расходы на оплату труда – это поименованные в ст. 255 Кодекса выплаты, уменьшающие налоговую базу по налогу на прибыль именно в составе расходов на оплату труда. Исходя из положений п. 3 ст. 318 НК РФ база для исчисления предельной суммы расходов, признаваемых для целей налогообложения, должна определяться с начала налогового периода (календарного года) с учетом срока действия договора в соответствующем налоговом периоде, а именно с даты вступления соответствующего договора страхования в законную силу. Если договор страхования охватывает два налоговых периода (то есть заключен не на один календарный год и является переходящим с одного календарного года на другой), расходы на оплату труда для определения предельного размера расходов, признаваемых для целей налогообложения, должны исчисляться нарастающим итогом с даты фактического перечисления первого страхового взноса в пределах данного налогового периода (календарного года) и заново начиная со следующего налогового периода до окончания действия договора страхования.

Законодательно предусмотренные ограничения для взносов по договорам добровольного личного страхования рассчитываются в два этапа. На первом этапе величина произведенных с начала календарного года платежей по договорам добровольного личного страхования на случай смерти и (или) причинения вреда здоровью застрахованного лица делится на количество застрахованных лиц и полученный результат сравнивается с 15 000 руб. Если исчисленное значение меньше 15 000 руб., принимается рассчитанная величина, если более 15 000 руб. – принимается 15 000 руб. в расчете на каждого лица. На втором этапе к исчисленным в пределах установленных ограничений расходам прибавляются фактически произведенные и признаваемые в целях налогообложения прибыли расходы по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности вследствие заболевания или травмы за первые два дня болезни. Полученная величина не должна превышать 3 % суммы расходов на оплату труда.

4.1.5. Порядок признания расходов на страхование работников для целей налогообложения прибыли Как следует из п. 6 ст. 272 НК РФ, при формировании налоговой базы по налогу на прибыль по методу начисления расходы по обязательному и добровольному страхованию (негосударственному пенсионному обеспечению) признаются в качестве расходов в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора организацией были перечислены (выданы из кассы) денежные средства на оплату страховых (пенсионных) взносов.