|

||||

|

Глава 9.5. Экскурсия в Эрмитаже  Желаю отвлечь Вас от раздумий над планом небольшим лирическим отступлением на тему «Какие бывают активы и чего от них можно ожидать». «А причем здесь экскурсия в Эрмитаже?, – спросите Вы. – И почему у этой главы нетипичный номер 9.5?» С номером 9.5 все просто: если не принимать в расчет эту главу, то в книге останется 12 глав и Заключение. Ну или 13 глав – как Вам больше нравится. И цифра 12, и цифра 13 несут в себе богатую ассоциативную нагрузку. Так вот: если у этой главы будет обычный номер, то всего получится 14 глав. А цифра 14 – она скучная какая-то. А что касается экскурсии в Эрмитаже... Вообразите себе, что Вы решили осмотреть Эрмитаж (Лувр, Британский музей – что Вам больше по душе) за 1,5 часа. Вы договариваетесь с экскурсоводом и... «Это Египетский зал – вот-там-в-углу-мумия. Пройдемте дальше. У Вас есть 30 секунд насладиться искусством Древнего Китая. Ну что Вы застряли у этой статуи! Если Вы пробудете здесь еще 10 секунд, то не увидите картин Ван Гога..» Приблизительно в этом стиле я собираюсь рассказать Вам об основных классах финансовых активов. Начнем мы нашу экскурсию по Выставке активов, доступных любому гражданину Российской Федерации, с Зала Активов с Фиксированным Доходом. В этом зале небогатая экспозиция: здесь вы видите депозиты в банках и облигации. Слова «Фиксированный доход» означают, что в момент покупки актива мы закрепляем размер нашего будущего дохода. Например, мы открываем в банке депозитный счет и кладем на него свои деньги. В момент совершения операции мы точно знаем, сколько банк нам заплатит за пользование нашими деньгами и когда.

Если мы открыли депозит на сумму 100 000 рублей на срок 1 год с процентной ставкой 15% годовых, это означает, что через год мы сможем забрать со счета сумму в 115 000 рублей (100 000 рублей +100 000 рублей * 0,15). Однако, если мы пожелаем забрать деньги раньше, то мы не вправе рассчитывать на всю сумму процентов. То есть, банк обязуется соблюдать свои обещания по выплате дохода только в случае, если мы будем соблюдать свои обещания касательно срока, в течение которого банк пользуется нашими деньгами. Вложение денег в облигации происходит по тому же принципу. В момент покупки облигации мы точно знаем, сколько денег нам заплатят при ее погашении. Но если мы захотим забрать свои деньги раньше, то нам придется продавать облигацию на бирже с совершенно непредсказуемым результатом.

В основе активов с фиксированным доходом лежат отношения займа. То есть вкладывая деньги в такие активы, мы даем наши деньги кому-то в долг. Итак, должник обязуется вернуть деньги в срок и заплатить нам проценты. А если не вернет? Если у заемщика возникли непредвиденные трудности, и он оказался неплатежеспособным? В случае с банковским депозитом нам на помощь придет государство. В момент отзыва лицензии у банка начинает работать Агентство по страхованию вкладов (АСВ: www.asv.org.ru). Начиная с осени 2008 года и до момента отправки данной книги в печать Агентство компенсировало пострадавшим вкладчикам убытки в размере до 700 000 рублей. Все что свыше – увы... Но если мы наши деньги разобьем на вклады в разных банках с суммами не более 700 000 рублей в каждом банке, то в лице АСВ мы получаем надежную страховую защиту для всех наших денег. К сожалению, в случае с покупкой облигаций мы не можем рассчитывать на помощь АСВ. A pаз нет страховой защиты, значит, мы должны более тщательно подходить к вопросу выбора заемщика, которому можно доверить деньги. Ведь проблемы должника станут нашими проблемами. Если должник не сможет расплатиться, мы потеряем большую часть денег, вложенных в проблемные облигации. Каких выгод мы можем ожидать от наших вложений в активы с фиксированным доходом? Очень сложно в книге писать про возможные доходы от операций с финансовыми инструментами, поскольку рыночная ситуация постоянно меняется. Поэтому я хотел бы сделать следующую оговорку: Размеры доходностей указаны по состоянию рынка на начало 2009 года и они могут сильно отличаться от текущей ситуации в момент, когда вы читаете эту книгу. Но соотношения доходностей между различными типами активов сохранятся в любом случае. Например, пустьсегодня на рынке есть депозит в банке А с доходностью 10% годовых и облигация Б с доходностью 20% годовых. Завтра ситуация может измениться. И если банк А по вновь открываемым депозитам будет готов заплатить нам 14% годовых, то облигация Б уже будет иметь доходность 24% годовых, а может и больше. Как мы уже отмечали в предыдущей главе, на финансовом рынке действует следующее правило: чем выше риск, связанный с вложением денег в какой-либо актив, тем большую доходность могут принести такие вложения. Соответственно, активы с одинаковым уровнем риска должны иметь одинаковую доходность. Сегодня на финансовом рынке можно приобрести облигации самых различных заемщиков. Некоторые из них надежнее, чем депозиты в большинстве российских банков (например, государственные облигации, облигации ОАО «Газпром», и другие). Такие облигации имеют доходность такую же, как доходность по депозитам в крупнейших российских банках (Сбербанк РФ, ВТБ, Газпромбанк и т.д.), а именно порядка 10% за год. По другим облигациям вероятность возникновения проблем выше, что соответствующим образом отражается на их доходности. Как же мы должны действовать, чтобы получить максимальную доходность при приемлемом для нас уровне риска? • Депозиты: мы распределяем наши вложения по разным банкам так, чтобы в каждом банке было не более 700 000 рублей. • Облигации: мы покупаем облигации нескольких различных заемщиков. При этом, чем более рискованные (и, соответственно, более доходные) облигации мы выбираем, тем меньшую часть денег мы тратим на покупку каждой бумаги. Например, если мы покупаем облигации только самых надежных компаний с доходностью 10%, то мы можем ограничиться покупкой ценных бумаг 5 разных заемщиков. А если мы приобретаем более рискованные бумаги с доходностью 20% годовых, то желательно, чтобы в нашем инвестиционном портфеле было штук 20 различных облигаций. Тогда повышенная доходность портфеля с лихвой перекроет возможные потери. Теперь пройдемте в Зал Активов с Нефиксированной Доходностью... Здесь намного больше экспонатов, и они гораздо привлекательнее на вид. Бытует мнение, что получить доходность, заметно превышающую уровень инфляции, возможно лишь с помощью активов, представленных в этом Зале. В нашем Выставочном зале вы можете увидеть: • Форекс • Акции • Золото и другие драгоценные металлы • Недвижимость • Паевые инвестиционные фонды и многое другое... Все эти активы объединяет между собой способ зарабатывания денег. В отличие от предыдущего Зала Выставки, заработать на активах с нефиксированным доходом можно за счет изменения их рыночной цены. То есть, чтобы заработать, нужно продать актив по цене большей, чем цена его покупки. Первый экспонат в Зале: Форекс.

Мы не будем около него останавливаться, ибо это инструмент не для новичка. Операции на Форексе довольно-таки опасны, постоянно из месяца в месяц зарабатывать на валютном рынке удается лишь единицам. Большинство же новичков теряют практически все вложенные деньги за крайне небольшой промежуток времени... Слепо уповать на профессионализм «лучших трейдеров» компании, предлагающей услуги доверительного управления на рынке форекс, также не стоит. Пройдемте дальше. Вот около Акций мы, пожалуй, задержимся подольше.

То есть, покупая акции, мы становимся полноправными совладельцами компании. Мы можем участвовать в управлении, получать доход вместе с другими совладельцами бизнеса пропорционально нашей доле, выраженной количеством акций. Если бизнес идет хорошо, то по итогам года часть прибыли может быть выплачена акционерам в виде дивидендов (от английского слова divide – разделить). Можно подумать, что акции покупают именно для того, чтобы получать эти самые дивиденды. Но, к сожалению, размер дивидендов по большинству компаний редко превышает 3% от рыночной цены акции, что существенно меньше доходности по депозитам в банках. Гораздо больший интерес, с точки зрения заработка, для нас представляет изменение рыночной цены акций. Мы покупаем акции из расчета на то, что они вырастут в цене, и мы сможем продать их с прибылью. Причин, по которым цена акций растет, огромное количество. Это и изменение цен на продукцию предприятия, на сырье, внедрение технических новшеств, усиление позиций компании среди конкурентов, заключение выгодных контрактов, скупка акций стратегическим инвестором, общие позитивные настроения в отрасли или экономике в целом и многое другое. В результате воздействия всех этих факторов цены на акции постоянно находятся в движении: обычные колебания цен акций составляют порядка 2% за день, а в моменты кризисов или всеобщего воодушевления колебания достигают величины 5-12% в течение одного дня! Заметьте: если нам удастся получать доход в размере 1% в день, то за год наш заработок составит 360% (и это без учета эффекта сложных процентов). Заманчиво? Вы уже захотели присоединиться к славному племени спекулянтов и инвесторов? Это совсем не сложно. Вы, наверное, слышали, что сделки с акциями заключаются на биржах. В России это две основные биржи: Российская Торговая Система (РТС, www.rts.ru) и Московская Межбанковская Валютная Биржа (ММВБ, www.micex.ru). На обоих биржах можно заключать сделки со всеми наиболее популярными акциями, но биржа РТС функционирует по сути как оптовый рынок, на котором заключаются сделки между крупными игроками. Биржа ММВБ гораздо более демократична. Но, несмотря на всю демократичность ММВБ, мы не сможем прийти прямо на биржу для того, чтобы купить или продать акции (максимум, что для нас доступно в здании биржи – это посещение музея). Частные инвесторы имеют возможность торговать на бирже только через профессиональных посредников, а именно через банки, брокерские и инвестиционные компании.

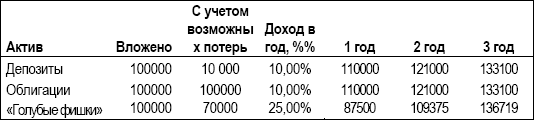

Технически совершение сделок с акциями совершенно несложно. После подписания договора брокерская компания предоставит Вам возможность покупать и продавать ценные бумаги на бирже через электронную торговую систему (Интернет-трейдинг) или же Вы сможете договариваться о сделках по телефону (кстати, я забыл рассказать Вам о том, как купить облигации. Так вот: облигации покупаются и продаются точно также, как акции. На бирже, через брокерскую компанию). Вот что на самом деле сложно, так это выбрать акции, с которыми можно иметь дело. И еще сложнее определить момент, когда следует их покупать и когда продавать. Поэтому прежде чем начинать самостоятельные операции с акциями, нужно потратить некоторое время на изучение способов принятия решений о сделках. Походите на семинары, организованные профессиональным участником рынка, изучите литературу, посвященную торговле ценными бумагами, почитайте статьи в Интернете на заслуживающих доверия ресурсах. Торговля акциями вполне по силам любому человеку. Конечно, первые шаги будут непростыми. Не стоит этого бояться, ведь любое новое дело поначалу кажется непонятным и сложным. Потерять все деньги на рынке акций трудно. Тем не менее, начните с небольшой суммы и увеличивайте ее только тогда, когда почувствуете себя уверенно. И что же можно получить в результате всех этих усилий? Неужели действительно 360% годовых, о которых шла речь выше? На рынке акций продолжает действовать все то же правило: чем выше риск, тем выше потенциальная доходность. Мир акций очень разнообразен, здесь можно найти ценные бумаги с самым разнообразным уровнем риска. Но, поскольку у нас нет времени на изучение всех представителей этого мира, мы ограничимся рассмотрением общих свойств трех важнейших частей этого рынка: «голубые фишки», акции второго эшелона и... все остальные акции. «Голубые фишки» – это акции самых крупных, надежных компаний. Хотя их количество относительно невелико (менее 1% акций можно отнести к этой категории), именно на них приходится до 80% от всех сделок на рынке. Цены акций «голубых фишек» колеблются в диапазоне от -20% до +50% за год в спокойный год (например, 2007 год) и от -70% до +150% за год в периоды серьезных потрясений на рынке (например, 1998 и 2008 годы). Акции второго эшелона – это акции компаний вполне приличного размера, с хорошим потенциалом, но менее «раскрученные», не такие популярные. Риск инвестиций в акции второго эшелона выше, чем в случае с «голубыми фишками», и, как результат, мы видим больший разброс возможных результатов. В периоды спокойного рынка цены акций второго эшелона изменяются в диапазоне от -40% до 100% за год, а когда рынок неспокоен – от -80% до +250% за год. Покупка акций из категории «все остальные» связана с еще большим риском, но может принести очень даже неплохие барыши. Вплоть до 2000% годовых. Если повезет. Или до -95%, если не повезет. Настоятельно рекомендую ограничить операции «голубыми фишками», как бы ни заманчиво выглядели цифры возможных прибылей в сегментах акций второго эшелона и «всех остальных». Немного смущают размеры возможных потерь, не правда ли? К счастью, возможные потери достаточно легко ограничить. Уделите, пожалуйста, особое внимание изучению техник управления рисками и ограничения убытков. Эти несложные техники позволяют в перспективе нескольких лет иметь устойчивую доходность порядка 25% годовых на операциях с голубыми фишками. Ну и, конечно же, не стоит вкладывать в акции деньги, которые Вам могут срочно понадобиться. Пойдемте дальше? Следующий наш экспонат издалека привлекает к себе внимание знакомым цветом и блеском. Золото. Золото издревле ассоциируется с такими понятиями, как богатство, роскошь, надежность. «Покупайте вечные ценности» – рекламный слоган компаний и банков, предлагающих инвестиции в золото. Иногда создается такое впечатление, что покупка золота – это совершенно беспроигрышный вариант. Однако перед тем как принять решение, найдите в интернете график цен на золото за последние 15 лет. И Вы увидите, что золото умеет не только расти в цене... Если Вы хотите приобрести золото с инвестиционными целями, то не нужно бежать за этим в ювелирный магазин. Покупку украшений сложно назвать инвестициями, ведь покупаем мы ювелирные изделия, а вот продавать будем золотой лом. Потери в этом случае могут составить до 60%. Инвестиционное золото можно приобрести в банке (в виде слитка, инвестиционной монеты или обезличенного металлического счета) или через производные инструменты финансового рынка. Банковские варианты просты в реализации, но связаны с существенными издержками (до 20% от цены).. Инструменты финансового рынка сложнее, но намного эффективнее. Следующий пункт нашей программы последние 15 лет носит характер общероссийской навязчивой идеи. Регулярно проводимые опросы на тему «Куда бы вы вложили деньги?» показывают, что подавляющее большинство (порядка 60%) не задумываясь вложили бы деньги в Недвижимость. Что совершенно неудивительно. Во-первых, недвижимость действительно хорошо росла в цене на протяжении ряда лет. Во-вторых, недвижимость, в отличие от других финансовых инструментов, вполне осязаема. Она никуда не девается в моменты экономических катаклизмов. А еще в ней можно жить, то есть использовать ее в личных целях вполне естественным образом. В отличие от акций, которые на хлеб не намажешь. Недвижимость во всем мире относят к числу надежных, устойчивых активов. Но и, соответственно, относительно низкодоходных. Так, если мы покупаем недвижимость, чтобы сдавать ее в аренду, то доходность такой операции в Москве составит величину порядка 5-10% в год от вложенной суммы. А ведь еще есть расходы на ремонт и содержание. То есть, если не принимать в расчет доходы от роста цены квадратного метра, то выгоднее и спокойнее положить деньги на депозит. Из этого следует, что наше решение об инвестициях в недвижимость должно основываться именно на прогнозе роста цен. Насколько могут вырасти цены в будущем? Мнений много.. У меня нет желания вступать в дискуссию по этому вопросу, я лишь приведу здесь несколько соображений чисто экономического характера. Вложения в недвижимость в нашей стране окупаются за счет аренды существенно дольше, чем в Европе или США (у них – 7-10 лет, у нас 12-16 лет). Вложения в недвижимость приносят доход заметно меньше, чем акции, когда рынок растет (2006 год: акции выросли за год на 80-90%, недвижимость на 40-50%. 2007 год: акции – 20%, недвижимость около 0%). Зато во времена кризисов все наоборот (1998 год: акции упали в цене на 90%, недвижимость упала в 1999 году на 25-30%. 2008 год: акции упали на 70% к концу лета, недвижимость начала снижение к концу года – порядка 15-20%). Сделки с недвижимостью совершать намного трудней, чем с ценными бумагами. В нормальных экономических условиях на продажу квартиры уйдет 2 месяца, в моменты кризиса этот срок может растянуться до полугода. Ценные бумаги можно продать за несколько минут. Но нам пора двигаться дальше, пройдемте к Паевым Инвестиционным Фондам (ПИФ). В отличие от всех предыдущих экспонатов, ПИФы не самостоятельный инструмент, а способ передать деньги в профессиональное доверительное управление. При этом результат этого самого управления определяется тем, в какие активы будут вкладываться деньги. Если управление будет происходить на рынке облигаций, то очевидно, что мы можем ожидать относительно невысокой (до 20% годовых), но стабильной доходности. Соответственно, на рынке акций управляющий может заработать для нас больше, но при этом мы должны быть готовы и к потерям в случае плохой ситуации на рынке. Узнать, куда будут вложены наши деньги, мы можем, изучив документ под названием «Правила фонда». В этом документе подробно описывается все, что будет происходить со средствами пайщиков: во что будут вложены деньги, в каких пропорциях, какое вознаграждение будет получать управляющий, где будут храниться купленные активы и много другой важной для инвестора информации. То есть, если мы желаем вложить свои деньги, например, в акции второго эшелона, но не знаем как, то мы можем воспользоваться ПИФом. Естественно, покупая паи ПИФа акций второго эшелона, мы принимаем на себя все риски, связанные с покупкой акций второго эшелона. Просто нам не придется тратить время, отслеживая ситуацию на рынке и принимая решения о сделках. Нужно потратить время лишь на выбор ПИФа. В «упаковке» ПИФа мы можем приобрести широкий спектр различных активов: • Облигации (различного уровня надежности по нашему выбору) • Акции («голубые фишки», второй эшелон и другие) • Депозиты • Недвижимость • Так называемые «венчурные проекты». Следует отметить, что ПИФы хорошо работают лишь в условиях растущего рынка, а в периоды снижения цен на рынке и паи ПИФов также падают в цене. Изменение цены пая однозначно определяется изменением стоимости активов, в которые инвестированы деньги пайщиков. Для того, чтобы получить «на руки» результаты управления, пайщик должен продать принадлежащие ему паи. Например, обратно управляющей компании ПИФа, или на бирже. Совершать операции с паями существенно легче, чем самостоятельно инвестировать деньги на рынке ценных бумаг, поэтому ПИФы очень популярны среди начинающих инвесторов. Наша экскурсия подошла к концу, но вы можете как-нибудь походить по Выставке самостоятельно. Здесь еще много интересных экспонатов: опционы, фьючерсы, различного рода структурные продукты и многое другое. А сейчас давайте вернемся к планированию. В нашем плане есть раздел с прогнозом стоимости активов. В Таблице 15 мы прогнозировали увеличение стоимости активов с различным темпом в зависимости от уровня рискованности активов. При этом по более рискованным активам мы прогнозировали наиболее высокий темп роста. На мой взгляд, этот подход чересчур оптимистичен. Мы не можем быть уверены в том, что не произойдет каких-либо негативных событий (с последствиями, представленными в Таблице 16). Я лично считаю, что к оценке приобретаемых активов нужно подходить с некоторым пессимизмом, чтобы не получилось ситуации, когда мы вынуждены отказываться от каких-либо целей по причине того, что активы не дали запланированного прироста или, хуже того, упали в цене. Так как Вы будете внимательно изучать свойства актива перед тем как вкладывать в него деньги, Вы легко сможете составить разумно-пессимистичный прогноз на будущее. Я лично придерживаюсь следующих правил: • Для активов с фиксированным доходом в качестве прогноза по приросту стоимости я принимаю уровень дохода по депозитам в надежном банке. То есть на данный момент, я считаю, что мои активы с фиксированным доходом будут расти в цене на 10% в год. • При составлении прогноза для активов с нефиксированным доходом я в момент покупки уменьшаю стоимость на величину возможных потерь. Например, вкладывая деньги в «голубые фишки», я уменьшаю вложенную сумму на 30%. И будущий прирост стоимости рассчитывается уже исходя из этой, уменьшенной суммы (Инвестиции в «голубые фишки» должны принести порядка 25% за год). Таблица 16.5. Пример прогнозирования стоимости активов  Из таблицы получается, что инвестиции в акции дадут отдачу, сравнимую с депозитами или облигациями лишь на третий год. Но напомню, мы говорим об относительно пессимистичном сценарии. И если Вы составите свой план в соответствии с ним, то, если рынок акций будет чувствовать себя хорошо, Вы просто достигнете своих целей раньше запланированного. При планировании инвестиций для осуществления особо важных для Вас целей имеет смысл использовать большей частью активы с фиксированным доходом, чтобы не ставить осуществление запланированного в зависимость от труднопредсказуемого поведения финансовых рынков. Также необходимо помнить о том, что не следует «класть все яйца в одну корзину», то есть вкладывать все деньги в один актив. По науке это называется диверсификацией.

При этом чем более рискованные активы мы выбираем для своих вложений, тем больше должно быть «корзин». Например, в книгах по инвестициям в особо рискованные активы часто упоминается, что сумма, вложенная в каждую конкретную сделку, не должна превышать 3% от общей суммы инвестиций. А если Вы решили вкладывать деньги только в надежные, низкорискованные активы, то на отдельное вложение вполне может приходиться до 20% от общей суммы. |

|

|||

|

Главная | Контакты | Прислать материал | Добавить в избранное | Сообщить об ошибке |

||||

|

|

||||