|

||||

|

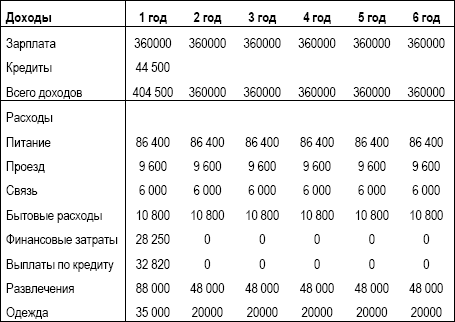

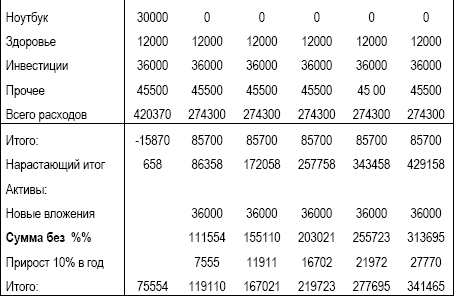

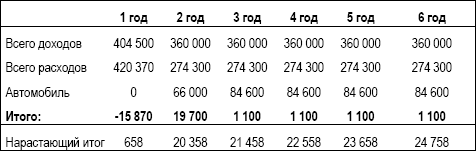

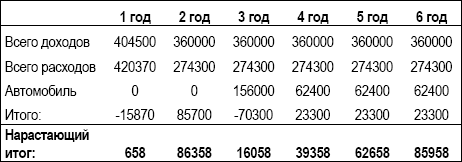

Глава 9. Большие цели, большие сроки  Итак, мы составили план на год вперед. Как я уже говорил, в план на такой маленький срок сложно вставить серьезные цели из-за ограниченных возможностей. Чтобы запланировать что-то большое, надо составить более долгосрочный план. План на длительный срок нет необходимости делать очень детальным. Если план на год-два имеет смысл делать с помесячной детализацией, то в случае более долгосрочных планов достаточно представлять суммарные цифры по годам. Я предпочитаю иметь детальный помесячный план на два года вперед и на следующие 4-5 лет сжатый, в годичном представлении. Как будет выглядеть план на большой срок для г-на Кошелькова, вы можете увидеть в Таблице 11. Таблица 11: Финансовый план Н.Кошелькова на 6 лет, по годам.   Несколько комментариев к Таблице 11. Вы, я уверен, догадались, что в колонке «1 год» отражены суммарные цифры из составленного нами плана на год. Вы видите, что некоторые цифры в последующих годах отличаются от года №1. Причины отличий очевидны: Никита рассчитался со всеми долгами, поэтому по статьям «Кредиты», «Финансовые затраты» и «Выплаты по кредитам» стоят нулевые значения. Все цели, поставленные на первый год, реализованы, а новые еще не сформулированы. Поэтому по статьям «Одежда» суммы меньше на 15 000 рублей (стоимость купленного костюма), по статье «Развлечения» суммы уменьшились на 40 000 рублей (реализованная поездка на теплое море) Нарастающий итог по-прежнему демонстрирует нам финансовые возможности в период планирования. В год №6 финансовые возможности достигают величины 429 158 рублей. И это без учета стоимости активов. Пора сформулировать новую цель и выбрать подходящий для ее реализации финансовый инструмент. Пусть новой целью Никиты будет покупка автомобиля стоимостью 300 000 рублей. Рассмотрим следующие варианты реализации цели: просто накопить, купить в кредит, кредит с большим первоначальным взносом, накопить с инвестированием. Итак, накопление. Тут все просто. Мы смотрим на «Нарастающий итог» в Таблице 11. И сразу понятно, что соответствующая сумма у нас накопится на пятый год. Естественно, при наличии отсутствия каких-либо других целей. Таблица 12: Покупка автомобиля на накопленные деньги  Не очень радужная картина, конечно. Хочется как-то побыстрее обрести желанное средство передвижения. Обратимся к популярному сегодня варианту приобретения автомобиля, а именно к автокредиту. Опять-таки, мы не будем изучать все многообразие предложений банков и автосалонов, а возьмем примерные условия сделки: • Первоначальный взнос собственными деньгами – 20% от стоимости. • Комиссия за оформление кредита – 6 000 рублей. • Процентная ставка (с учетом компенсации части процентной ставки со стороны государства для недорогих машин и расходов на страхование) – 18% в год. • Срок кредита – 4 года. При таких условиях наш ежемесячный платеж будет равен 7 050 рублей, то есть мы должны будем выплачивать банку 84 600 рублей в год. С такими условиями Никита сможет приобрести автомобиль на второй год: Таблица 13: Покупка автомобиля в кредит, первоначальный взнос 20%  Что мы видим в таблице под номером 13? По строке «Автомобиль» здесь проходят выплаты по автокредиту. Первый платеж включает в себя первоначальный взнос и комиссию за выдачу кредита. Последующие платежи – погашение долга банку и выплата процентов в виде аннуитета.

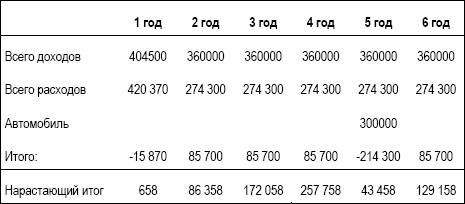

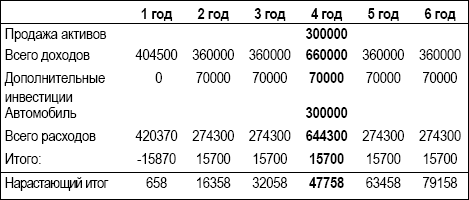

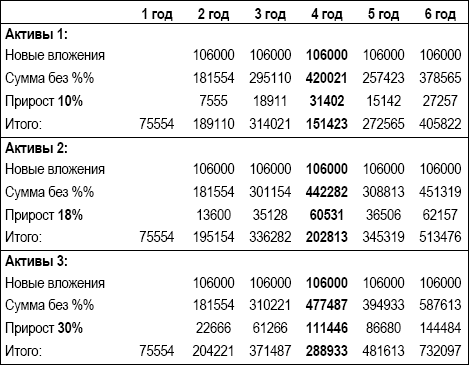

Обратите внимание на весьма скромные цифры в строках «Итого» и «Нарастающий итог». Сравните их с цифрами в Таблице 12. Да, конечно, цель достигнута. Но насколько связаны руки платежами банку! А если возникнут перебои в доходах? Мы можем оказаться в ситуации, когда у нас не останется ни автомобиля, ни денег. Или придется распродавать активы и ужиматься по всем статьям. Давайте посмотрим, насколько изменится ситуация, если мы готовы внести первоначальный взнос большего размера. Новые условия кредита: • Первоначальный взнос собственными деньгами – 50% от стоимости. • Комиссия за оформление кредита – 6 000 рублей. • Поскольку мы вносим 50% стоимости автомобиля, банк готов пойти на более выгодные для нас условия. Процентная ставка (с учетом субсидирования и расходов на страхование) будет ниже, чем в предыдущем случае – 15% в год. • Срок кредита – 3 года. Поскольку сумма кредита и ставка по кредиту меньше, чем в предыдущем случае, ежемесячный платеж также будет меньше. Несмотря на то, что срок кредита меньше на год, мы будем ежемесячно платить банку всего 5200 рублей, или 62 400 рублей в год. Таблица 14: Покупка автомобиля в кредит, первоначальный взнос 50%  Покупку автомобиля пришлось отложить на год. Но, согласитесь, в этом варианте план выглядит гораздо более устойчиво. Более того, картина уже не так существенно отличается от варианта, когда мы покупаем автомобиль полностью на свои деньги. Но наша цель здесь достигается на 2 года раньше, что приятно. Ну вот мы и добрались до наиболее сложного для понимания варианта: достижение цели при помощи инвестиций. В этом случае, мы почти все свободные деньги отправляем на покупку активов. Активы накапливаются и растут в цене, и в тот момент, когда мы решаем осуществить свою мечту, мы продаем часть активов. Таблица 15: Инвестиции и покупка автомобиля   Намного больше цифр, однако. Давайте попробуем разобраться по порядку. Те деньги, которые мы направляем на создание активов с целью покупки автомобиля, у нас проходят по статье «Дополнительные инвестиции». В этой статье могла бы быть цифра и побольше, вплоть до 85 000 рублей, но у плана должен быть запас прочности. Вы помните, что у нас также есть и статья «Инвестиции», на которую мы выделили 36 000 рублей в год. Таким образом, всего на увеличение активов каждый год будет направлено 106 000 рублей, что и отражается в строках «Новые вложения» в нижней части Таблицы 15. Инвестировать можно по разному. Каждый человек выбирает для себя свою собственную стратегию. На финансовом рынке имеется большое количество доступных инвестору инструментов, среди которых нужно выбрать те, которые наилучшим образом соответствуют отношению инвестора к риску.

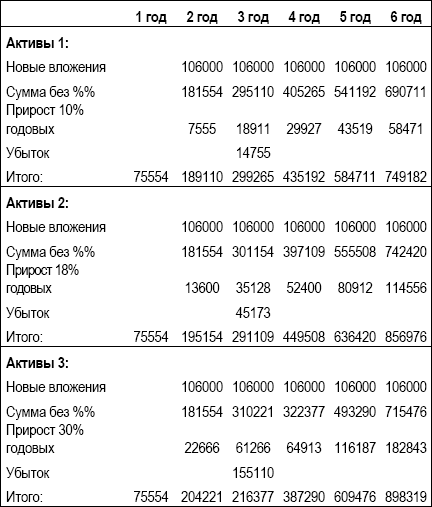

Активы с повышенным уровнем риска должны приносить более высокий доход. В нижней части Таблицы 15 Вы видите три раздела с заголовками «Активы». Эти разделы различаются по уровню дохода, которые приносят инвестиции нашему герою. В разделе «Активы 1» прирост активов равен 10% в год, что соответствует инвестированию в низкорискованные и, соответственно, низкодоходные финансовые инструменты. «Активы 2» прирастают на 18% в год. Значит, в составе активов присутствуют и более рискованные инструменты. «Активы 3» растут наиболее быстро, на 30% в год. Это, конечно, наиболее привлекательно выглядит с точки зрения дохода, но и вероятность потерь здесь также существенно выше. В варианте с инвестициями мы принимаем решение о покупке автомобиля, опираясь именно на стоимость активов. В тот момент, когда стоимость активов становится больше 300000 рублей, активы могут быть проданы для осуществления запланированной покупки. В нашем финансовом плане это будет выглядеть следующим образом: 1. Итоговая сумма активов будет уменьшена на 300000. 2. В доходах появится 300 000 по статье «Продажа активов» 3. Ну и в расходах, конечно же, появится «Покупка автомобиля» на те же самые 300 000. В таблице для покупки автомобиля выбран год №4, хотя Вы видите, что и на третий год стоимость активов превышает 300 000 рублей. Выбор сделан исходя из первого варианта инвестиций (Активы 1). Да, и в первом варианте тоже стоимость активов на третий год больше 300 000 рублей. Но если мы потратим деньги на покупку автомобиля в этот год, то остаток будет меньше, чем размер определенного нами раньше «запаса прочности». Еще один взгляд на ситуацию с покупкой автомобиля. Если сравнивать варианты с покупкой на свои (с использованием инвестиций или без) и на заемные деньги, то очевидно, что в случае, когда мы используем свои, у нас существенно больше простор для маневра. Наши руки не связаны обязательствами по выплате кредита, у нас всегда есть запас наличности. В случае непредвиденных обстоятельств мы будем чувствовать себя существенно комфортнее без давления кредиторов. А платой за этот комфорт является отложенная на некоторое время реализация цели. Вернемся к Таблице 15 и еще раз посмотрим на то, как возрастает стоимость активов при разной величине прироста за год. Когда мы смотрим на скорость прироста активов при разной доходности наших инвестиций, возникает искушение выбирать вариант с максимальной возможной доходностью. Но всегда ли решение вкладывать в максимально доходные активы верно? Как мы говорили, вложения в наиболее доходные активы связаны с наибольшим риском. А чем выше риск, тем выше вероятность получения результата, заметно отличающегося от ожидаемого. Если мы вкладываем деньги в рискованные активы, мы должны быть готовы к тому, что в ситуации кризиса на финансовых рынках наши активы быстро потеряют свою стоимость. Таблица 16 показывает, какие убытки мы можем получить в случае потрясений на финансовых рынках при вложении денег в активы с различным уровнем риска. Таблица 16: Влияние негативных событий на стоимость активов с различным уровнем риска  Какие выводы мы должны сделать из Таблицы 16? Во-первых, вероятность того, что проблемы на финансовых рынках могут разрушить наши планы тем выше, чем выше уровень риска наших активов. Во-вторых, если мы постоянно инвестируем определенную сумму денег, то даже в случае существенных потерь в какой-то момент времени через некоторое время ситуация выправляется и мы оказываемся в выигрыше. В третьих, обратите внимание на абсолютную величину убытков в Таблице 16. Если для Вас мучительно больно потерять 155 000 рублей, то вариант с инвестициями в «Активы 3» Вам не подходит. Подумайте об убытках в 45 000 рублей. Потом о 14 000 рублей. Если Вы не готовы потерять даже 14 000 рублей, то инвестиции – это не ваш выбор. Абсолютно любые инвестиции связаны с риском, а значит, существует вероятность получения убытков вместо ожидаемой прибыли. Но если мы собираемся реализовать какую-либо серьезную цель и накапливаем для этого ресурсы, то, отказываясь от инвестиций, мы соглашаемся с тем, что мы АБСОЛЮТНО ТОЧНО будем терпеть убытки вследствие инфляции. И что еще обиднее, отказ от инвестиций не избавляет нас от рисков. Хранение денег дома связано с возможностью потерь вследствие квартирной кражи, пожара и тому подобных неприятных событий. Выбор инвестиционного инструмента – задача не из самых легких. Чтобы подобрать оптимальный вариант, возможно, имеет смысл обратиться к профессиональному финансовому консультанту. Но перед тем, как обратиться за помощью к профессионалу, необходимо принять решения по двум важнейшим вопросам. Без ответов на эти вопросы консультант не сможет предложить наиболее подходящую именно Вам инвестиционную стратегию. 1. Нужно определиться с уровнем допустимых потерь. 2. Нужно принять решение о сроках инвестирования. Что значит «определить уровень допустимых потерь»? Когда мы принимаем решение вложить деньги в какие-либо активы (например, в ценные бумаги), мы, конечно же, предполагаем, что в результате наших операций денег прибавится. Но мы должны быть готовы к тому, что вместо прироста денег мы столкнемся с реальными убытками. И если мы заранее не предпримем никаких мер по ограничению потенциальных убытков, размеры потерь могут превысить все мыслимые нами пределы... Вполне возможно ограничить возможные убытки в пределах заранее заданной величины. То есть, если Вы решили, что максимально допустимый для Вас убыток равен 20% от вложенной суммы, то, в случае неблагоприятной ситуации на финансовом рынке, можно сделать так, чтобы убытки не превысили эту величину. Итак, нужно решить, сколько Вы готовы потерять. «Нисколько!», – скажете Вы. Тоже вариант. Если Вы придете к финансовому консультанту с таким решением об уровне допустимых потерь, то он, нисколько не смутившись, выработает для Вас соответствующую стратегию. Доходность такой стратегии вряд ли будет превышать уровень доходности банковского депозита в крупном надежном банке. Если хочется получить доходность повыше, то придется смириться с возможностью потерь. Итак, еще раз повторяю, нужно решить, сколько Вы готовы потерять. Один из способов принять такое решение – это представить себе, как Вы будете себя чувствовать, если завтра потеряете какую-то сумму денег. То есть, садитесь в мягкое кресло, берете рюмочку коньячка и лимончик (чашечку ароматного кофе, чайничек тонизирующего чая или чего-там-еще-полагается для создания умиротворенного состояния) и начинаете размышлять: вот если я потеряю завтра 10 000 рублей, то как я себя буду чувствовать? Если ощущений не испугались, то увеличиваете цифру. Размышляете над своим самочувствием в случае потери 15 000 рублей, 20 000 рублей... И так постепенно доходите до суммы, потеря которой покажется для Вас неприемлемой. Это субъективный метод. Есть и более объективный способ. Представим себе, что мы составили финансовый план, в котором через пять лет мы должны достигнуть какой-то очень важной для нас цели. Например, что мы должны заплатить за образование ребенка и это будет стоить 100 000 рублей. И мы видим по плану, что к этому моменту мы способны накопить 120 000 рублей. Это означает, что наш уровень допустимых потерь составляет 20 000 рублей. Потери в большем размере разрушат наши планы. Теперь давайте разберемся с вопросом о сроках инвестирования. Сроки инвестирования важны для построения инвестиционной стратегии по двум причинам. 1. Ликвидность активов. 2. Колебания рыночной стоимости активов.

Необходимо учитывать ликвидность активов при принятии решения о покупке. Например, деньги, которые нам могут понадобиться в ближайшее время или которые могут понадобиться неожиданно (та самая «подушка безопасности»), ни в коем случае нельзя вкладывать в неликвидные активы. Также влияют на наши инвестиционные решения и ценовые колебания активов. Те деньги, которые могут нам скоро или внезапно понадобиться, нельзя вкладывать в активы, цена которых часто меняется. Ведь в этом случае весьма вероятна ситуация, что в тот момент, когда нам потребуются деньги, цена актива окажется далеко не самой выгодной. Задав уровень допустимых потерь и сроки инвестирования, мы сможем определить тот спектр финансовых инструментов, который наилучшим образом соответствует нашим целям. И, как результат, мы увидим доходность, которую возможно получить от выбранных нами инструментов. Именно в такой последовательности следует действовать при принятии инвестиционных решений: 1. Уровень допустимых потерь 2. Сроки инвестирования 3. Выбор инструмента и, как следствие, вывод об ожидаемой доходности. И, на всякий случай, еще раз повторюсь – не следует слепо гнаться за максимально возможной доходностью. Конечно, инвестируя в более доходные активы, Вы сможете быстрее достичь поставленной цели. Но в случае обвала на рынке пеняйте на себя... Мне нравится следующая метафора, иллюстрирующая ситуацию с инвестициями в рискованные активы. Представьте себе два автомобиля, едущих в одном направлении, но с разными скоростями. Один едет со скоростью 60 км/ч, а второй – со скоростью 220 км/ч. Очевидно, что к цели быстрее приедет второй автомобиль. Если, конечно, вообще приедет... Ну вот мы и составили наш первый финансовый план. Пожалуйста, рассмотрите его внимательно, представьте себе жизнь в рамках этого плана ... Представили? Какие чувства Вы испытываете, глядя на этот документ? Ах, Вы отложили работу на завтра и сейчас можете посмотреть лишь на план Н.Кошелькова? Тогда давайте заглянем в будущее. Представьте себе момент, когда Вы закончите работу над своим собственным Личным Финансовым планом. Вот Вы ставите последюю точку в документе, в соответствии с которым Вам предстоить прожить следующие 5 лет... Что Вы чувствуете? |

|

|||

|

Главная | Контакты | Прислать материал | Добавить в избранное | Сообщить об ошибке |

||||

|

|

||||