|

||||

|

Глава 4 Создание торговой системы

Хотя успешный трейдинг, по-видимому, в большой степени является искусством, надежная методология торговли может минимизировать элемент случайности. Трейдеры привлекают к торговле множество факторов, внешних по отношению к самому рынку. Некоторые из них, например стопы, расписание, когда торговать, определенные правила или запреты, вообще непосредственно не связаны с тем, что происходит на рынке. Торговая система представляет собой совокупность правил торговли, по которым осуществляется открытие и закрытие позиций, определяется размер торгового капитала, используемого в торговой сделке, а также набор правил на случай неблагоприятного развития ситуации. Торговая система также может включать в меры самоконтроля и управления психологическим состоянием трейдера. Некоторые правила могут быть сформулированы абсолютно жестко, другие – с определенной гибкостью. Торговая система, в которой все правила являются абсолютно жесткими, фактически превращается в механическую торговую систему. Создание торговой системы начните с постановки целей и четкого определения того, за счет чего вы собираетесь быть успешнее других спекулянтов на фондовом рынке и за счет чего рассчитываете получить положительное математическое ожидание прибыльных результатов вашей торговой системы. Хорошая формулировка цели сама по себе содержит направление ее достижения. Недаром говорят, что правильно поставить задачу – это наполовину решить ее. Некоторые параметры цели будут указаны четко, некоторые – расплывчато, так как не все факторы можно выразить количественно. Но в любом случае цели должны быть реальны. Множество трейдеров потерпели неудачу из-за того, что они поставили перед собой невыполнимые цели. В торговую систему трейдера должны также входить система безопасности и система учета торговых операций. Под системой безопасности понимается план действий трейдера в чрезвычайных ситуациях, таких, например, как отключение питания, зависание торгового сервера, проскальзывание стоп-ордеров, возникновение опасного для торговли эмоционального перевозбуждения и т. д. Для каждого трейдера также необходима система учета результатов торговли. Например, полезно вести журнал сделок, на основании которого можно анализировать торговлю и вносить в нее коррективы. Преимущество в игре Главная цель создания торговой системы – получение преимущества в игре. Если у вас нет преимущества – значит, у вас нет шансов на успех. Термин «преимущество» (синоним – перевес) изначально возник в теории азартных игр и связан со статистическим преимуществом, имеющимся у казино. Он также относится к преимуществу, которое можно получить в карточной игре, разыгрывая определенные комбинации карт или подсчитывая их при игре в блэкджек.

Если вы играете в игру с элементом случайности и не имеете перевеса, в долгосрочной перспективе вы всегда проиграете. То же и в трейдинге. Если у вас нет перевеса в игре, ваши деньги рано или поздно перейдут к тем, у кого этот перевес есть. Преимущество – это нечто такое, чем обладаете вы и только вы. А вот слова одного из самых выдающихся трейдеров в мире Ларри Вильямса: «Потенциальные спекулянты думают, что биржа – игра в предсказание будущего, ставка на знание того, что не может быть известно. Это не так. Это игра развития стратегий с выигрышными преимуществами, привлечения шансов на свою сторону, работа с этими шансами, а также постоянная готовность отреагировать на любые потенциальные изменения в игре, включая новых игроков или новые идеи и концепции».

При интуитивном трейдинге именно вход с перевесом отвечает за прибыльность системы. Принцип отрицания Наибольшее преимущество в трейдинге можно получить в тот момент, когда поведение рынка противоречит общепринятому мнению. Вот почему трейдеру необходимо уметь непредвзято взглянуть на рынок, чтобы вовремя распознать этот момент.

Фактически чем логичнее является что-то, тем вероятнее, что вы проиграете, когда рынок начнет двигаться в направлении, противоположном преобладающей логике. На этом принципе построены многие ценовые модели, когда чрезмерная эмоциональность публики заводит ее в ловушку и создает великолепные условия для сделки в противоположном направлении. Почему так происходит? «Потому что в мире спекуляций правила инвестиционной прибыли перевернуты вверх тормашками», – пишет Ларри Вильямс. Если то, что должно было случиться на рынке, не случается, мы получаем предупреждение о том, что необходимо скорректировать торговлю с учетом новой информации.

Наиболее ярко это проявляется при торговле на новостях. Если рынок после плохих новостей повышается, он кое-что вам говорит. Он говорит вам, что ему нет дела до плохих новостей, ему нет дела до проблем. Он говорит вам, что будет расти дальше. Один из наиболее ценных торговых методов состоит в том, чтобы наблюдать, как рынок реагирует на те или иные новости, и иметь план действий на случай возможного поведения рынка. В этом суть успешной торговли на новостях. Другой пример – анализ рынка с помощью японских свечей. Все наиболее действенные модели основаны на том факте, что если рынок не сумел двинуться в том направлении, в котором он должен был пойти, то очень скоро он пойдет в обратном направлении. Обычная житейская логика часто дает сбой в биржевой торговле: возьмем, к примеру, известное рыночное правило, говорящее о том, что нужно покупать сильные (дорогие) акции и продавать слабые, т. е. дешевые. По своему печальному опыту знаю, как трудно дается выполнение этого очевидного правила. Оно противоречит житейскому стереотипу, когда мы стремимся купить что-то подешевле. Главное – понять, почему так происходит. В момент общего движения рынка слабые акции падают быстрее, потому что брокеры спешат выполнить данные им заранее поручения на продажу, пока цена не упала. Если это крупный пакет акций, то они не могут его продать сразу и продают в течение дня или нескольких дней. Мало того, перед тем как продать эти крупные пакеты акций, пользуясь имеющейся информацией, они еще продают и такие же акции, входящие в их собственный портфель акций, усиливая тем самым силу движения. Маржинколы еще больше усугубляют ситуацию. То же самое касается и роста. Принцип отрицания имеет и другие проявления. В психологии, например, он проявляется в том, что «самые лучшие сделки – это те сделки, которых мы боимся больше всего». Таким образом, чем сильнее ваши опасения, тем выше шансы выигрышной сделки. Случайно ли движение цен Существует достаточно большая группа трейдеров, которые считают движение цен случайным и хаотичным. Они не видят смысла в прогнозировании движения рынка. Подобная точка зрения, конечно же, не верна. Разве успехи Джесси Ливермора, Ларри Вильямса, Джо ДиНаполи и других выдающихся трейдеров не говорят о том, что движение цен далеко не случайно? Разве смогли бы они так долго побеждать рынок, если бы на нем все было хаотично? Если бы движение цен было непрогнозируемым, разве мы увидели бы столь четкое отыгрывание такого рыночного феномена, как круглые числа? Появились бы в таком случае столь успешно и стабильно работающие ценовые модели и другие рыночные закономерности? Биржа – это не казино и не игра в покер. Здесь доля случайности значительно меньше.

Поведение цен в рыночном пространстве далеко не случайно, и причина этого в том, что рынком в значительной степени двигают эмоциональные факторы, а реакции людей предсказуемы. Кроме того, на рынке действует большое количество образованных и подготовленных трейдеров, которые зачастую используют близкие методы анализа рынка и схожие установки для совершения сделок. В поведении цен существуют повторяющиеся закономерности. Наша задача состоит в том, чтобы их уловить и использовать для извлечения прибыли. Верить в возможность предсказания цен не означает представлять цены в виде железнодорожного расписания – в какую точку и когда цена прибудет. Это не так. Это процесс вероятностной оценки. Прежде всего надо разобраться в вопросе, что считать случайным, а что – закономерным. Если вероятность какого-то события колеблется в пределах 40–60 %, то это событие можно считать случайным. Если же мы выявляем что-то, что имеет вероятность 70 % и выше, то это уже не случайность, а закономерность. События, вероятность которых находится между 30–40 % и 60–70 %, имеют некоторый положительный или отрицательный сдвиг в плане вероятности, но этого сдвига недостаточно, на мой взгляд, чтобы делать на него денежную ставку без дополнительной проверки или подтверждения. Движение рынка можно разделить на фазы предсказуемого движения и фазы случайного, или шумового, движения. Хаотические движения цены отражают поиск равновесного состояния, когда спрос и предложение уравновешивают друг друга. На графиках они отражаются в диапазонах бокового движения цен. Поведение цен внутри бокового движения является проявлением случайного движения цен и в принципе непредсказуемо. Хаотические движения, или шумы, усиливаются при уменьшении временных рамок торговли и ослабевают в более длительных промежутках времени. Значительные диапазоны времени ослабляют влияние шумов, поскольку зависят от более существенных рыночных сил. Наибольшее количество случайных шумовых движений внутридневного характера происходит в первые и последние 15 минут торговой сессии. Если вы не хотите терять деньги на случайных флуктуациях рынка, лучше избегать проведения сделок в этот неблагоприятный для торговли период времени. Если вы все же хотите торговать в это время, вам нужно использовать более удаленные стопы и более жесткие условия для входа в рынок. Чтобы избежать потерь, связанных с хаотическим движением цен, нужно обязательно рассматривать ситуацию в более долгосрочном плане. Такой анализ обязательно укажет вам на уровни, где воздействие шумов будет сведено к минимуму. Хаотические движения цен иногда происходят сами по себе, а иногда – в результате целенаправленных манипуляций. Особенно часто хаотические колебания цен возникают вблизи ключевых уровней разворота. У рынка есть свойство постоянно проскакивать свои естественные цели. Одна из черт хорошей торговой системы состоит в том, что она не позволяет случайному движению цены выбросить вас из рынка. Случайная торговля не имеет перевеса, а вот если вы научитесь находить закономерные, а не случайные или хаотические движения цены, то многократно повысите свои шансы на успех. Скальперы – это пена на гребне волны

Как из опилок нельзя сделать хорошую мебель, так и из торговли шума нельзя создать успешную и долговечную торговую модель. В связи с этим хочу несколько слов сказать о скальперах. В последнее время брокеры и биржи очень активно пропагандируют и популяризируют этот тип трейдинга. Вот он, самый лучший, самый эффективный способ торговли – хотят нам внушить. Биржа РТС каждый год проводит конкурс «Лучший частный инвестор», на котором в последнее время всегда побеждают скальперы. С каждым годом растет число их операций, в 2008-м победитель конкурса уже совершал в день до 7000–8000 сделок. Вопрос в том, сможет ли скальпер стабильно показывать высокие результаты? Я лично очень сомневаюсь, что скальпер, если не брать в расчет отдельных удачливых представителей этой профессии, будет стабильно работать на рынке на длительном отрезке времени.

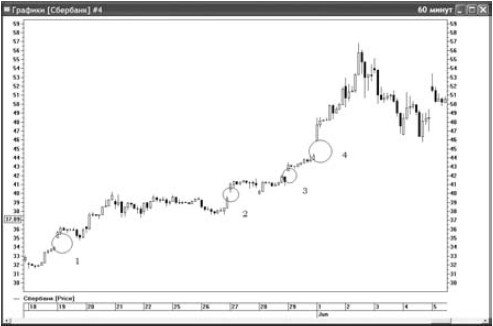

Их лидерство на конкурсе я считаю недоразумением, но в то же время и закономерностью нашего рынка, и объясняю это слабой активностью маркетмейкеров и других профессиональных участников рынка. Генерируя движения, неожиданные для основной массы этой публики, переставляя непредсказуемым образом спрэд, они смогли бы легко отбирать у них деньги. Думаю, что со временем это произойдет и появятся умные и крупные деньги, которые будут целенаправленно охотиться за скальперскими капиталами. Появятся биржевые роботы, которые будут играть на том, что сигнал поступает к ним на 0,01 секунды раньше, чем к другим. На западных рынках нет столь явно выраженных неэффективностей рынка, связанных с его низкой ликвидностью. Там скальперам очень нелегко зарабатывать себе на жизнь. Кроме того, для скальпера существует предел размера позиции в каждом конкретном инструменте, превысив который он сам начинает генерировать спрэд и становится фактором влияния в стакане с котировками, что совершенно не входит в его планы. У скальпера нет перспективы расширить свою торговую деятельность, например взять денег в доверительное управление и помочь другим людям заработать, так как в подобных спекуляциях существуют определенные ограничения по размеру капитала, который можно задействовать в торговле.  Рис. 4.1. В период ралли Сбербанка существенная часть движения происходила во время гэпов. Скальперы, которые не оставляют позиций в овернайт, лишают себя возможности получить прибыль от утренних скачков цены

Конечно, среди скальперов могут быть успешные трейдеры. Если использовать скальперские стратегии, но сделки совершать очень избирательно – порядка 10–15 операций в день, торгуя только эффективные рыночные модели, например прорывы в определенные моменты времени или резкие утренние колебания, то очень даже возможно, что ваши действия будут успешными. Главное – не торговать каждое «шевеление» рынка!

Торговая система интуитивного трейдера Торговая система интуитивного трейдера состоит из следующих четырех важнейших элементов: 1. Модель рынка. 2. Управление капиталом и риск-менеджмент. 3. Триггеры входа и установочные наборы (сетапы). 4. Самоконтроль и психология торговли. Модель рынка является основой для действий интуитивного трейдера на рынке, это те базовые условия рынка, которые предопределят его будущее движение. Каждый трейдер, и не только интуитивный, создает собственную модель рынка, отражающую наиболее важные, по его мнению, факторы и соответствующую его методу торговли. Для российского фондового рынка в самом общем случае такими факторами являются ликвидность, воздействие других финансовых рынков, технические факторы, новостной поток, действия крупных игроков в лице институциональных инвесторов и эмоции участников торговли. Если модель рынка является стратегией, то триггеры входа и установочные наборы являются элементами тактики рыночной торговли. В биржевой торговле триггерами называются условия, при которых трейдер открывает позицию, по-другому их еще называют сигналами входа в рынок. Несколько триггеров, основанных на разных типах данных, образуют установочные наборы (сетапы). Главными триггерами являются ценовая структура, технические инструменты и индикаторы, ценовые модели и межрыночные корреляции, волатильность и т. д. Но самым важным триггером, безусловно, является фактор времени. Правильный выбор времени для интуитивного трейдинга имеет критическое значение. Никакие, даже самые лучшие, прогнозы не в состоянии полностью исключить неопределенность рынка. Ведь рынок – это стихия, где властвует случайность, и, следовательно, нам не избежать риска. Риска невозможно избежать, но им можно управлять. Опытные трейдеры думают не столько о том, сколько они заработают на сделке, сколько о том, что они могут потерять и как управлять этим риском.

Интуитивный трейдинг – очень гибкий подход, когда это касается выбора условий для открытия позиции или способов принятия решений, но в отношении управления капиталом принципы должны быть почти такими же жесткими, как и при системном трейдинге. Вы можете очень долго успешно торговать, но без четкой системы риск-менеджмента, а особенно если вы пренебрегаете использованием стоп-ордеров, рано или поздно наступит тот момент, когда рынок заберет у вас все заработанное. Каждый человек представляет собой клубок эмоций, предубеждений и рефлексивных реакций. Коль скоро вы работаете на интуиции, то вполне очевидно, что первое, что вам надлежит знать и понять, – это вы сами. Интуитивный трейдер должен изучать собственные реакции на определенные импульсы и возможности так же, как он изучает движение цен на графиках, и контролировать, чтобы возникающие эмоции не приводили к формированию ложных представлений и неправильным действиям. Эти функции выполняет та часть торговой системы, которая отвечает за психологический самоконтроль. И последнее: торговая система, которую вы создали, не принесет вам успеха, если вы не сможете соблюдать те правила, которые она вам предписывает. Достаточно легко научиться правильным шагам в трейдинге. Гораздо сложнее суметь постоянно применять их на практике! Входы и выходы Классический технический анализ – в лице таких известных авторов, как Джек Швагер или Чарльз ЛеБо, – считает выход более важной частью хорошо сконструированной торговой системы, чем вход. Может быть, это справедливо для разработчиков механических торговых систем или для тех инвесторов, которые планируют удерживать свои позиции месяцами или даже годами. Но для краткосрочных трейдеров вход на современных высоковолатильных рынках приобрел большее значение, чем выход. В условиях внутридневной, и особенно скальперской, торговли умение выбрать наилучший момент для входа критически важно. Для скальпера это составляет, наверное, все 100 % успеха, поскольку рынок должен немедленно идти в его пользу – на сделку отводятся секунды или минуты. Важно понять следующее:

Входы должны быть очень избирательны. Каким должен быть хороший вход? Не только рынок не должен пойти против вас так, что могут быть задеты ваши стопы, но и время, в течение которого позиция была убыточной, тоже не должно быть велико. Как очень точно заметил ДиНаполи: «Вход плох не только в том случае, когда он заканчивается убытком, но и если он подвергает вас существенному стрессу, прежде чем рынок пойдет в вашу сторону». Искусный вход в позицию можно сравнить со стрельбой по мишени. Сначала мы должны прицелиться (найти направление). Затем взвести курок (приготовиться), и уже потом – плавно нажать спусковой крючок (войти на рынок). Именно плавно! Это означает, что вхождение в рынок должно происходить без спешки – с чувством, с толком, с расстановкой. Войти в правильный момент времени означает попасть точно в цель.

Очень многие трейдеры также считают необходимым, чтобы действия цены подтвердили сигналы вашей торговой системы и позволили рынку самому запустить ваше вхождение. Но не следует слишком задерживаться с открытием позиции, иначе можно упустить подходящий момент. У Ларри Вильямса было правило краткосрочной торговли, которое он называл правилом 18 баров. Он отменял любое вхождение в позицию в том случае, если с момента начала роста прошло уже 18 баров. Причем не имело значения, какие это были бары: 5-минутные, 30-минутные или 60-минутные. Все трейдеры, которых можно в той или иной степени отнести к интуитивным трейдерам, придавали особое значение выбору правильного момента открытия позиции. Это и Джесси Ливермор с его классической формулой тайминга, это и Линда Брэдфорд Рашке, которая писала: «Я вкладываю много усилий в то, чтобы получать наилучшую цену входа, и считаю, что это, пожалуй, один из наиболее сильных моих навыков». Это и Марк Вайнстайн и Эд Сейкота, давшие интервью Джеку Д. Швагеру для книги «Рыночные маги». Наверно, особое отношение к этому вопросу можно считать отличительной особенностью интуитивного трейдера. Подходы к закрытию прибыльных позиций могут быть очень различны и зависят главным образом от сочетания технических факторов. Не нужно пытаться взять максимум от прибыльного движения, в котором вам довелось участвовать. Нет такого трейдера, который умел бы достоверно и стабильно определять вершины и дно ценового движения. Если вы не ведете институциональную торговлю и владеете умением находить благоприятные моменты для открытия краткосрочных позиций, то вам не нужно пытаться максимизировать средний уровень прибыли на сделку. Все-таки для интуитивных трейдеров соотношение прибыльных сделок к убыточным является более важным показателем, чем соотношение доходность/риск. Чтобы делать большие деньги в качестве краткосрочных трейдеров, мы должны уметь чувствовать, как долго обычно длятся наиболее выгодные краткосрочные колебания. У каждой акции есть свойственные только ей амплитуды и продолжительность колебаний. Изучите характер движения ценных бумаг, которыми вы торгуете. Очень многие трейдеры используют для закрытия позиции сигнал на открытие противоположной позиции. Трейдеры, ведущие краткосрочную торговлю, применяют также целевые уровни для фиксации прибыли. Целевые уровни – это такие области цены, где вероятно возникновение существенного сопротивления дальнейшему движению ввиду значительного числа встречных ордеров. Очень важно вовремя закрывать позиции даже в том случае, когда цена не достигла уровня вашего стоплосса, если рынок ведет себя не так, как он должен себя вести. Нужно брать то, что он дает нам. Некоторые трейдеры используют для этого простой выход спустя определенное время. Такой подход тоже представляется разумным. Также возможен пошаговый выход из сделок. Закрывая часть позиции, трейдер фиксирует прибыль и передвигает стопы в зону безубыточности. Если рынок начинает двигаться по параболе или происходит расширение диапазона (на графике появляются большие бары), то очень вероятно, что наступает кульминация движения – на рынок выходит последняя группа участников, и скоро не останется никого, кто мог продолжать гнать цены вверх или вниз. В таком случае лучше сразу закрыть позицию целиком. Не следует задерживать закрытие позиций, не приносящих прибыль. Бывает, что за время сделки условия изменяются невыгодным образом и выход из зоны консолидации может произойти совсем не в ту сторону, куда вы ожидали. Если условия для выгодной сделки сохранились, то вы сможете войти повторно. Кроме того, как только вы выйдете из торговли и бросите свежий взгляд на рынок, критерии повторного входа могут показаться уже не столь убедительными. Хорошая торговая система предусматривает заблаговременное планирование выхода еще до открытия торговой позиции. Хороший трейдер всегда знает, в какой точке он будет выходить. Тем не менее при всей важности правильного выхода из сделки, когда мы говорим о хорошей торговой системе, мы мыслим, как правило, в понятиях входных сигналов. Определение эффективности входа и выхода Определение эффективности входа Несколько простых параметров помогут нам оценить правильность входа (рис. 4.2). Соотношение FM/UFM дает нам соотношение потенциальная доходность/риск. FM – величина максимального благоприятного движения цены, UFM – величина максимального неблагоприятного движения цены. Расстояние до стоп-ордера SM дает нам максимально возможную величину неблагоприятного движения цены с учетом стоп-ордера. Отношение UFM/SM дает вероятность срабатывания стоп-ордера. Наблюдение за этим отношением дает нам возможность оценить, насколько эффективно мы пользуемся стоп-ордерами. Оптимальное значение UFM/SM находится в диапазоне 0,4–0,8. Пример. Мы покупаем акции Сбербанка по 38,85. Минимум был зафиксирован на уровне 38,61 (-24 пункта). Стоп мы установили на 38,47 (-38 пунктов). Позицию мы закрыли по цене 39,67 (+82 пункта). Соотношение доходность/риск равно 82/38 = 2,15. Соотношение UFM/SM = 0,63.  Рис. 4.2. Определение эффективности входа и выхода Важным показателем сделки также является время, в течение которого позиция являлась убыточной, показывающее, насколько удачный момент для входа вы выбрали. Это время мы сравниваем с общим временем нахождения в позиции либо с лимитом времени удержания позиции, т. е. с максимально возможным временем удержания позиции, если у нас имеется такое ограничение. Если это соотношение превышает 50 %, то это означает, что мы выбрали не самое удачное время для открытия позиции, несмотря даже на то, что позиция принесла нам прибыль. Определение эффективности выхода Есть несколько методов определения эффективности выхода. Например, такой простой метод. Мы купили какую-то акцию за 100 рублей, а продали за 105 рублей. При этом акция между минимумом и максимумом совершила движение с 95 рублей до 110 рублей, всего 15 рублей. Таким образом, мы смогли получить всего 5 из 10 рублей движения, которое совершил торгуемый инструмент после открытия нами позиции. Эффективность выхода составляет 50 %. Метод Брюса Бэбкока Очень хороший метод, учитывающий время сделки, предложил Брюс Бэбкок. Этот метод называют еще методом удвоения периода удержания позиции. Берется совершенная сделка, подсчитывается количество баров от входа до выхода. Например, предположим, что мы совершили прибыльную сделку, которая длилась 12 баров от входа до выхода и принесла нам общую прибыль в размере 100 пунктов. Следующий шаг состоит в том, что мы идем к точке входа и отсчитываем от нее 24 бара. Наш расчетный период удержания позиции в два раза больше, чем реальный. Затем мы зрительно находим лучший возможный выход внутри этого 24-периодного интервала. Предположим, что в нашем случае при выходе в самой оптимальной точке прибыль составила бы 150 пунктов. Показатель эффективности выхода вычисляется делением действительно полученной прибыли на теоретически возможную. Мы делим 100 на 150 и получаем показатель эффективности выхода в размере 66 %. Это означает, что мы получили в действительности 66 % от возможной в данной сделке прибыли. В случае, показанном на рис. 4.2, продолжительность сделки – 13 пятиминутных баров. Если от точки входа мы отсчитаем 26 пятиминутных баров, то получим лучшую цену продажи 39,78 (93 пункта). Эффективность выхода составила 82/93, т. е. 88 %. Преимущество этого метода состоит в том, что он вовлекает в определение эффективности выхода фактор времени. Это важно, поскольку большинство трейдеров имеют ограничения по времени удержания позиции. Метод Бэбкока подходит практически для любого трейдера: от скальпера до инвестора. Можно создать более сложные, более изощренные методы определения эффективности выхода. Но есть ли в этом необходимость? |

|

|||

|

Главная | Контакты | Прислать материал | Добавить в избранное | Сообщить об ошибке |

||||

|

|

||||