|

||||

|

Глава 9 Триггеры и установочные наборы

Триггеры – это, как сказано в Википедии, причина возникновения какого-либо события. В биржевой торговле триггерами (их также еще именуют установками) называются условия, при которых трейдер открывает позицию, по-другому – сигналы входа в рынок. Несколько триггеров, которые могут быть основаны на разных типах данных, образуют установочные наборы, или сетапы (set up – установки). Сетап – это «сложный» триггер, основанный на комбинации нескольких простых триггеров. Триггеры и установочные наборы являются частью торгового метода и идут вслед за выяснением сил, действующих на рынок (созданием модели рынка). Их можно классифицировать по следующим основным группам: ¦ ценовая структура, наличие или отсутствие тренда, ценовые разрывы; ¦ фактор времени; ¦ технические инструменты и индикаторы, их сигналы; ¦ наблюдения за рынком (объем торгов, очередь заявок в стакане и т. д.); ¦ ценовые модели; ¦ уровни поддержки и сопротивления; ¦ межрыночные взаимосвязи; ¦ волатильность; ¦ уровни коррекции Фибоначчи, волновая теория. Интуитивный трейдинг подразумевает две фазы входа: формирование установочного набора и непосредственно «открытие позиции». В первой фазе трейдер ждет от рынка получения необходимых сигналов его торговой системы, и она является до некоторой степени формализованной. Вторая фаза входа – «открытие позиции» – определяет точный момент нажатия кнопки. В данной фазе сделки трейдер оценивает ряд нечетких параметров, включающих фактор времени и наблюдения за рынком, ищет подтверждающих сигналов от своего опыта, наблюдательности, он погружается с уровня котировок до уровня очереди заявок. Эта фаза является в большей степени интуитивной. Если вы занимаетесь внутридневной торговлей с возможным переносом позиции в овернайт, важнейшим фактором для вас, безусловно, является фактор времени. Хотя я отношусь скептически к теории Эллиота и другим теориям временных циклов, тем не менее считаю, что существуют определенные закономерности поведения цен внутри дня, которые обязательно нужно учитывать! Синергия торговых сигналов

Один из способов повысить шансы получения прибыли – это использовать эффект синергии. Синергия – комбинированное воздействие факторов, характеризующееся тем, что их объединенное действие существенно превосходит эффект каждого отдельно взятого фактора. Вероятность успешной торговли существенно увеличивается, если имеется несколько сигналов в пользу такого поведения фондового рынка, на которое вы рассчитываете. Необходимое условие: эти сигналы должны быть независимы друг от друга. Очень часто трейдеры используют технические индикаторы, являющиеся производными от одной и той же величины и сильно коррелирующие друг с другом. Так, например, скользящие средние, MACD или момент могут давать похожие сигналы и почти одновременно, поскольку они все реагируют на наличие и характер тренда и получены в результате схожих вычислений, в которых основным параметром является цена. Помимо цены есть много других факторов, которые дают независимые друг от друга сигналы. Это объем, открытый интерес, прорывы волатильности, фактор времени, межрыночные сигналы. Каждый новый сигнал означает, что еще какая-то группа трейдеров, следующая за этим сигналом, сейчас вступит в рынок и поможет цене двинуться в нужном направлении. Интуитивный трейдер должен уметь чувствовать, когда и какая группа участников рынка готовится открыть позиции, насколько она представительна.

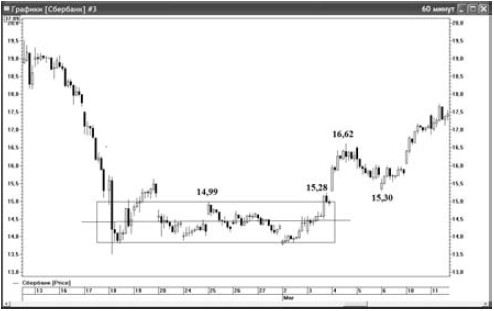

Таким образом, создаются исключительно выгодные условия для трейдинга с минимальным риском. Синергия увеличивает вероятность успешной сделки, однако ее не должно быть слишком много. Иначе получится такая ситуация, когда все стали покупателями и не осталось продавцов. Сделка может привести к неожиданным убыткам, если рынок поведет себя совсем не так, как вы ожидали. Например, рассмотрим такую ситуацию: вчера сильно выросли нефть, американский рынок, сегодня выросла Азия, американский фьючерс в зоне перекупленности. Что в результате мы имеем? Уже задействованы все драйверы роста, какие только имеются в наличии. Следовательно, после естественного гэпа вверх, отыгрывающего сверхпозитивный внешний фон, может пойти совершенно неожиданная фиксация прибыли со стороны тех, кто уже не видит, на чем мог бы продолжиться дальнейший рост. Это тот случай, когда говорят, что рынок действует вопреки логике. Хотя мне кажется, что на самом деле все очень логично. Концепция базисных цен Большинство торговых концепций и ценовых моделей ориентированы на поиск сильных направленных движений, и для трейдера большой удачей будет открытие позиции в самом начале этого движения. Базисные точки определяют потенциальное начало сильного движения. Это те переломные психологические моменты, когда борьба между быками и медведями разрешается в пользу одной из сторон и начинается массовый переход проигравших игроков на сторону противника. После фактора времени базисные цены являются для интуитивного трейдера вторым по важности триггером. Дело в том, что, поскольку они являются результатом сильной эмоциональной реакции, эти точки субъективны. Они не могут быть обнаружены с помощью технических индикаторов или других средств теханализа. Только опыт и интуиция помогут трейдеру найти эти важные точки. Еще одно из преимуществ применения базисных точек состоит в том, что они обычно дают более-менее четкие ориентиры, где нужно поставить стоп, чтобы выйти из сделки, если обстоятельства будут против вас. Важно понимать, что базисные точки и уровни поддержки/ сопротивления – это не одно и то же. Уровни поддержки/ сопротивления – это то место, где идут напряженные сражения между быками и медведями, а базисные точки – места, где эти сражения заканчиваются капитуляцией одной из сторон, что приводит к возникновению сильного направленного движения.  Рис. 9.1. Так происходил прорыв базисной точки в 15 рублей в Сбербанке

На рис. 9.1 показано, как в Сбербанке происходил разворот самого мощного медвежьего тренда за последние 10 лет. 3 марта, во второй половине сессии, Сбербанк пробил уровень 15 рублей, но затем откатился и закрылся чуть ниже. Сильное открытие на следующее утро вызвало мощное движение в направлении прорыва. Здесь совпало несколько сигналов: разворот нисходящего тренда сразу на нескольких тайм-фреймах, пробой двух уровней сопротивления. Поскольку цена за 3 дня взлетела на 20 %, то 4–5 марта последовала передышка, сопровождавшаяся довольно глубоким откатом (8 %), и цена протестировала уровень 15 рублей сверху. Затем, как это часто бывает после глубокой коррекции, последовал следующий, еще более мощный импульс в направлении новой тенденции. По существу, именно в базисной точке происходит то взрывное движение цены, которое и вызывает возникновение тренда. Чаще всего базисные точки бывают одного из двух основных видов. Первый вид: это точка вблизи зоны консолидации, когда цена с огромной энергией вырывается из узкого бокового диапазона. Второй вид: это зона вблизи максимума или минимума, когда вслед за прорывом цены в рынок заходят свежие капиталы институциональных игроков, а это их излюбленная точка входа. Применение японских свечей

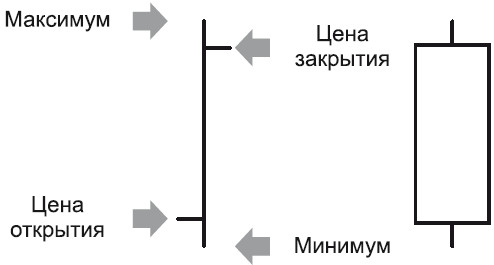

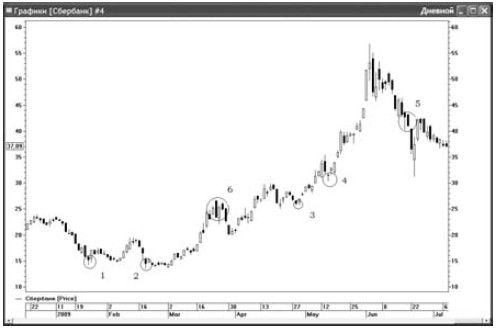

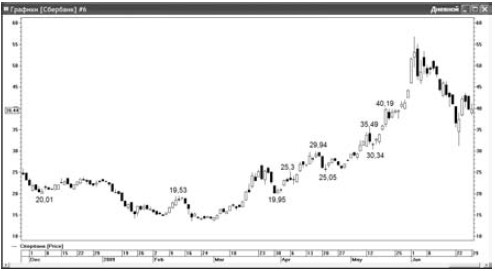

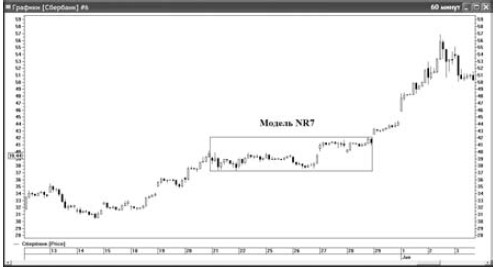

Свеча на дневном ценовом графике позволяет заглянуть внутрь этого дня и увидеть, что там происходило. Умение анализировать графики японских свечей помогает понять психологическую подоплеку изменений цен и способствует принятию правильных решений. По сравнению с барами японские свечи позволяют быстро ухватить взглядом важные детали ценовых графиков и легко интерпретировать данные. Каждый тип свечи представляет собой возможный сценарий этого дня. Прямоугольник, изображающий разницу между ценами открытия и закрытия, называется телом свечи. Тень свечи – это линии, выступающие за тело свечи и показывающие минимум и максимум дня. Длина тела свечи показывает мощь возникшей тенденции. Чем длиннее тело, тем сильнее проявляется желание рынка идти в выбранном направлении. Длинная тень отражает несовпадение желания и возможностей рынка. Так, например, длинная верхняя тень говорит о невозможности быков закрепить рынок на новых ценовых уровнях.  Рис. 9.2. Два способа представления ценовых данных: в виде бара и в виде свечи Самые важные в плане прогнозирования свечи – это молот и дожи. Но если дожи – сигнал о том, что рынок в нерешительности, сигнал, который еще не несет информации о том, куда двинется рынок, то молот носит явно бычий характер и часто предшествует развороту (рис. 9.3). Практически все классические комбинации японских свечей, дающие разворотные модели, строятся на принципе отрицания. Принцип отрицания заключается в следующем: если рынок не пошел в ожидаемом согласно силе тела или силе тени направлении, то в таком случае он непременно пойдет в противоположном направлении. Среди наиболее известных разворотных моделей я бы выделил «поглощение» и «темные облака». Обе эти модели характеризуются резким изменением настроений игроков и сильным движением в направлении, противоположном открытию.  Рис. 9.3. Самая ценная в плане прогнозирования свеча – это молот. В случаях 1–4 она достоверно указывала на близость разворота, и лишь в случае 5 ее сигнал был ложным. В случае 6 другая известная разворотная свечная модель – «поглощение» указала нам также на краткосрочный разворот Важнейшую роль при интерпретации свечных моделей играет их расположение относительно краткосрочного тренда рынка. Это означает, что их следует рассматривать в контексте рынка. Если какое-то ценовое движение продолжалось достаточно долго и мы видим образование разворотной свечной модели, то ее значение, естественно, повышается. Свечные модели необходимо использовать в комплексе с другими техническими индикаторами и торговыми сигналами. Это могут быть уровни поддержки и сопротивления, ленты Боллинджера, объемы торгов, индикаторы перекупленности/перепроданности, статистические факторы, новости и т. д. Если при боковом движении количество белых свечей превалирует над количеством черных свечей, то это указывает на более высокие шансы движения вверх. Рыночные числа Круглые числа (5, 10, 20, 25 и т. д.), или, как еще их называют, рыночные числа, сами по себе являются важными уровнями поддержки/сопротивления. Еще Джесси Ливермор подметил, что на круглых отметках цена ведет себя особым образом и если наблюдать за ней, то по ее поведению в этих точках можно сделать прогноз будущего движения цены. Специфическое поведение цены вблизи рыночных чисел определяется целым рядом факторов. Во-первых, здесь часто сходятся предсказания и прогнозы аналитиков и других специалистов, и крупные институциональные игроки, следуя их указаниям, сокращают или увеличивают позиции в этих точках. Во-вторых, вблизи круглых чисел всегда возникает скопление стоп-ордеров и тейкпрофитов, эти точки притягивают их как магнит. В-третьих, здесь резко возрастает активность участников. Эти точки сами по себе привлекают внимание трейдеров, что сразу приводит к увеличению оборота торгов и росту волатильности. Круглые числа проявляют себя при любом движении цены: и вверх и вниз. Если цена при восходящем движении на больших объемах прорывает этот уровень, то, как правило, следует мощное продолжение в направлении прорыва. В большинстве случаев через некоторое время цена возвращается и формирует зону консолидации вблизи рыночных чисел. Важно учитывать то, где сформировалась зона консолидации: если выше рыночного числа – это повышает шансы на продолжение роста, если ниже – это указывает на значительную вероятность смены тенденции. Следует отметить, что в краткосрочных и среднесрочных временных диапазонах круглые числа работают по-разному. Очень редко цена способна с первой попытки преодолеть этот уровень. Еще меньше шансов на продолжение роста, если акция достигла круглой цены после продолжительного ралли и технические индикаторы при этом показывают состояние сильной перекупленности. Это создает очень неблагоприятную ситуацию для дальнейшего роста и даже при наличии других благоприятных факторов может привести к сильной и продолжительной коррекции. В этом случае, даже если общий рост рынка сохраняется, деньги будут перетекать в другие, менее перекупленные акции. Наилучшие условия для продолжения тенденции возникают в том случае, если прорыву предшествовала консолидация немного ниже ключевого уровня. Очень часто круглое число при этом преодолевается путем мощного утреннего гэпа, вслед за которым в течение нескольких дней цена следует в направлении прорыва. Анализируя и прогнозируя в краткосрочном плане поведение цены вблизи круглых чисел, следует особое внимание обращать на синергию разных торговых сигналов, ибо именно они с наибольшей вероятностью и определят, куда в конечном счете направится цена. При нисходящем движении круглые числа обеспечивают акциям сильную поддержку. При этом крупные участники рынка стремятся их продавить, чтобы инициировать срабатывание большого числа стоп-ордеров и спровоцировать участников рынка на открытие коротких позиций. При пробитии цена может довольно глубоко провалиться, но некоторое время спустя возникает очень благоприятная ситуация для открытия перспективной длинной позиции, когда начнется покрытие коротких продаж и цена быстро вернется в область рыночного числа. Пример: Ралли Сбербанка весной 2009 года Весной 2009 года Сбербанк предпринял очень сильное ралли, в результате которого акция выросла с 13,5 до 56,9 рубля, при этом мы получили богатый практический материал по прохождению круглых рыночных чисел. В начале 2009 года акция Сбербанка ушла ниже 20 рублей (рис. 9.4). В первых числах февраля была предпринята первая попытка роста, но она завершилась неудачей вблизи 20 рублей (максимум был 19,53). Мощные продажи опустили цену до 13,5 рубля. Акция повторила двойное дно, и лишь в начале марта цена пробила базисный уровень, стала уверенно расти на больших объемах и приблизилась 16 марта к уровню 20 рублей.  Рис. 9.4. Ралли Сбербанка на дневном графике. Просто поразительное количество локальных минимумов и максимумов приходится на значения цены, кратные пяти: 20, 25, 30, 35, 40 Открывшись с гэпом 17 марта 2009 года, цена пробила уровень 20 рублей и уже 18 марта достигла 22,4 рубля. После этого произошел откат, и цена протестировала уровень 20 сверху (см. рис. 9.5). Следующий импульс продвинул цену до 25 рублей, но здесь она уже была вынуждена надолго задержаться. После шестидневного боковика цена вновь протестировала 20 рублей (минимум составил 19,95 рубля). Таким образом, уровень в 20 рублей выступил в роли поддержки. После этого цена еще раз достигла 25 рублей, еще раз откорректировалась до 22,15 и лишь затем отправилась к 30 рублям. Дойдя до 30 рублей, цена сделала двойную вершину (29,94 и 29,76), а затем опять опустилась до 25,05 рубля. На уровне 35 рублей последовала еще одна коррекция на 5 рублей вниз (с 35,49 до 30,34). Следующий уровень 40 рублей надолго задержал движение цены. Здесь образовалась известная модель NR7 (см. рис. 9.10). Прорыв на 7-й день дал начало самому мощному движению, обычно завершающему тренд. Цена с ходу преодолела уровень 50 рублей, сделав за два дня 27 %, и затем уже произошел разворот.  Рис. 9.5. На часовом графике появляется еще больше рыночных чисел. Кроме этого, мы видим, что ценовой уровень 25 рублей является еще и осью бокового диапазона Таким образом, мы наблюдаем четкую тенденцию: на всех рыночных числах движение восходящего тренда приостанавливалось, затем следовали фиксация прибыли и накопление акций перед дальнейшим движением вверх. Надо сказать о том, что при движении вниз рыночные числа в Сбербанке не так ярко себя показали. Единственный уровень, который проявил себя отчетливо, – это 20 рублей. Показав двойное дно 5 декабря 2008 года на 20,05, Сбербанк целый месяц торговался в диапазоне 20–24 рубля, но зато, когда 14 января уровень 20 рублей был пробит вниз, цена уже летела вниз безостановочно до 16 рублей, а затем после однодневного отката – до 13,5 рубля. Отметим еще одну закономерность: рыночные числа, как и другие серьезные уровни, чаще всего преодолеваются путем гэпа. Обращайте внимание на рыночные числа! Они являются эффективным торговым инструментом! Фактор времени – важнейший критерий для входа в рынок

Фактору времени придавали большое значение и Джесси Ливермор, и многие другие успешные трейдеры. Все они, конечно, понимали его по-своему. Для Джесси Ливермора выбор времени состоял в поиске тех психологически важных моментов в поведении рынка, которые определяли потенциальное начало сильного движения. Поэтому фактор времени у него тесно переплетен с теорией базисных точек. Для Ларри Вильямса выбор времени состоял в поиске того момента перехода от маловолатильного к высоковолатильному рынку, который вызывал взрывное движение цены и последующий тренд. Чем меньше период времени, на котором вы торгуете, тем большее значение приобретает правильный выбор времени для открытия позиции. Важно войти в рынок таким образом, чтобы он сразу двинулся в нужном направлении, подтверждая тем самым вашу правоту. У спекулянта есть одно очень серьезное преимущество перед институциональным инвестором. Ему не нужно быть постоянно в рынке. Он имеет возможность выбирать оптимальное время для совершения сделок. В условиях скальперской, внутридневной торговли и свинг-трейдинга умение выбрать наилучший момент для входа критически важно. Лучше иметь плохую идею, но правильно выбрать время, чем иметь хорошую идею, но ошибиться с выбором времени.

Лучше входить в рынок в спокойные времена, а выходить в неспокойные. Хороший вход дает вам время на принятие мер для защиты вашей позиции. Из-за неправильного входа вы можете упустить хорошую сделку. Предположим, у вас есть хорошая идея и вы открыли позицию, но ошиблись со временем и чуть-чуть поторопились. Вы вылетите с рынка из-за срабатывания стопа, и вам будет уже очень трудно психологически открыть позицию повторно, поскольку вы только что понесли убыток. Выбор времени заключается в том, чтобы правильно определить тот момент, когда максимальное количество сигналов указывает вам на высокую вероятность успеха в этой сделке. Для этого необходимо изучение состояния рынка не только в тех временных рамках, в которых рассматривается данная сделка, но и во временных рамках на порядок выше и ниже. Прежде чем входить в рынок, удостоверьтесь, что запланированная позиция соответствует активности рынка. Каждая торговая сделка рассчитана на оптимальный период удержания позиции, во время которого рынок способен совершить требуемое движение, а соотношение доходность/риск имеет приемлемые параметры. Ценовое движение все-таки характеризуется определенной цикличностью. Но она не связана ни с волновой теорией Эллиота, ни с другими теориями. Она связана с типичной продолжительностью импульсов и контримпульсов и ключевыми временными периодами, отражающими корреляцию с другими финансовыми рынками. Каждая торговая позиция должна быть согласована с циклами изменения американского индекса и цены на нефть. Макроэкономические внутрироссийские события оказывают гораздо меньшее влияние на российский рынок. Ценовое движение характеризуется и внутридневной, и недельной, и месячной периодичностью изменения. Трейдеры изучают эту взаимосвязь с тем, чтобы не оказаться на неправильной стороне рынка в момент начала значительного движения цены. Исследуйте конкретный день недели и выявите его характерные свойства. Каждая из пяти недельных торговых сессий на российском рынке имеет свои характерные особенности. В четверг рынок чаще растет, а в пятницу корректируется. В пятницу также часто возникают нисходящие гэпы и происходит традиционная фиксация прибыли во второй половине дня. Обязательно исследуйте рынок перед закрытием в пятницу, ситуация часто становится яснее к концу недели. Рынок обычно стремится завершить неделю в устойчивом состоянии, что является причиной возникновения сильной тенденции в том или ином направлении. Торговые сессии, совпадающие с днями, когда американские и европейские трейдеры отдыхают, отличаются очень низкой активностью, непредсказуемым характером и большим количеством обманных движений. Хотя акции и не сезонный товар, различные периоды года также создают специфические условия, способные оказать влияние на характер торговли. В декабре и январе свежие капиталы вливаются в рынок и преобладает бычий характер рынка. Весной, в марте-апреле, рынок обычно растет, что, возможно, связано с бычьей тенденцией на рынке нефти. Зато в мае-июне часто происходят коррекции. Летом активность участников не так велика, присутствует очень высокая волатильность, а рынки часто пребывают в боковом движении. Так происходит до августа. Август в России – это месяц финансовых кризисов, стихийных бедствий и других катаклизмов. Дефолт 1998 года, гибель подводной лодки «Курск», нападение Грузии на Цхинвал в 2008 году, крупнейшая техногенная катастрофа на Саяно-Шушенской ГЭС 17 августа 2009 года – все эти события произошли в августе. Август также можно считать моментом начала финансового кризиса 2008 года. В сентябре-октябре мировые финансовые рынки лихорадит, и это не может не оказывать влияния на российский фондовый рынок. В ноябре обычно ситуация нормализуется и все ждут традиционного новогоднего ралли. В декабре очень часто на российском фондовом рынке начинаются самостоятельные движения, так как Америка и Европа гораздо раньше уходят на каникулы и игроки стараются заранее привести в порядок свои портфели акций. Внутридневной цикл изменения цен на российском рынке Для прибыльности внутридневного трейдинга необходимо, чтобы время осуществления торговой сделки гармонировало с временным циклом торгового дня. Отдельные торговые тактики имеют специфические моменты, исключающие открытие позиций в определенные периоды времени торговой сессии. Так, например, многие участники рынка предпочитают занять выжидательную позицию в период фазы открытия рынка. Они используют данную фазу для закрытия позиций, оставленных в овернайт, и собирают информацию для составления плана действий в дальнейший период торговой сессии. Есть другие трейдеры, которые, наоборот, агрессивно торгуют в течение утренней сессии, а затем покидают торговую площадку и возвращаются лишь в конце дня. Некоторые участники рынка предпочитают заниматься скальпированием в период спокойной полуденной фазы, с 12 до 15 часов дня, когда рынок очень часто пребывает в боковом диапазоне. И наконец, в последний час торговой сессии многие игроки возвращаются, стремясь использовать направленное движение и высокую волатильность, характерные для конца дня. Каждый диапазон времени обладает уникальными особенностями, которые отличают его от других фаз времени. Начните с изучения того, какие фазы движения соответствуют этим периодам; когда рынок движется в тренде и когда более характерен боковой диапазон. Опытные участники рынка интуитивно определяют внутридневные циклы колебаний цены, практически не имея объективных подтверждений. Внутридневное движение цен определяется чередующимися импульсами в направлении тренда и откатами. Продолжительность этих импульсов составляет 45–90 минут. Взятие ценой нового максимума или минимума указывает на то, что импульсная фаза прогрессирует. Энергичное тестирование предыдущих уровней или вялое боковое движение цены указывает, наоборот, на фазу реакции. Понаблюдайте за движением цены и постарайтесь оценить, как это движение будет разворачиваться в течение дня. В процессе торгового дня значительно изменяется структура рыночной толпы. По утрам преобладают участники рынка с небольшими торговыми счетами, поэтому поведение цен в момент открытия очень часто противоречит дальнейшему движению рынка. Ближе к полудню в игру вступают профессионалы, определившиеся к тому времени со своими планами торговых операций. Их влияние на состояние рынка достигает максимума в последний торговый час. Акция, которая при движении в направлении сильной тенденции стремится перед закрытием рынка к новому уровню максимума или минимума, как правило, продолжает движение в данном направлении при открытии следующей сессии, тем самым предоставляя возможность для закрытия краткосрочных позиций, цель которых состояла в использовании ночного движения цены в направлении тенденции закрытия. Если при открытии рынок в большей степени находится в руках рыночной толпы, то баланс дня в целом зависит от институциональных игроков и профессиональных трейдеров. Колебания цен в середине регулярной торговой сессии представляют собой наиболее внушающие доверие движения.

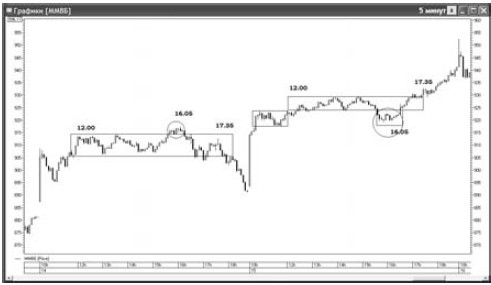

Если изучить поведение индекса ММВБ, определяющего групповое движение российских акций внутри торгового дня, то просматриваются четыре традиционные зоны локального дневного разворота цены: в 11.20, 12.20, 15.00 и в 16.05. Все эти ключевые временные точки обусловлены взаимодействием с другими рынками: открытие европейских рынков в 11.00, открытие торговли российскими ADR в Лондоне в 12.00, начало торгов американскими облигациями и влияние предстоящего выхода американской статистики в 16.30 и начало американской торговой сессии в 17.30 по московскому времени. Рынок совершает трендовое движение в определенное время, есть и довольно четкие периоды бокового движения. Эти важные закономерности нужно обязательно учитывать при определении момента входа на рынок и выхода из него. Наиболее важными являются первый и последний часы торговой сессии, на которые приходится иногда больше половины дневного оборота торгов. Первый час (чаще это происходит в первые полчаса торговли) изобилует ложными движениями, идут пробы, делаются попытки заманить неопытных участников рынка ложными движениями.

Об этом следует всегда помнить, чтобы не задержаться с выходом, когда вы обнаружили, что рынок уже движется против вашей позиции. Внутри дня развиваются краткосрочные ценовые движения, отражающие связь с другими финансовыми рынками. Вот примерная картина, как разворачиваются события в течение дня. 10.30–10.35 – импульс открытия. 10.35–10.37 – рынок делает первый локальный максимум или минимум, затем следует откат или боковик до 10.50. 10.50–11.20 – продолжение импульса, если он совпадает с ожидаемым открытием Европы. 11.20–11.50 – реакция на импульс, происходит, как правило, более серьезная коррекция, чем при открытии. Если утреннее движение являлось продолжением вчерашнего тренда и еще к тому же сопровождалось серьезным гэпом, то очень часто возникает легкое коррекционное движение практически до конца дня, а иногда происходит и резкий разворот тренда. 11.50–12.00 – подготовка к открытию торговли российскими ADR в Лондоне. Большое значение имеет диапазон, который сформировался при утренней торговле. 12.30–12.40 – заканчивается импульс, пришедший из Лондона. 12.40–13.30, а иногда и до 15.00 – вялая торговля в боковике. 15.00 – очень часто является переломным моментом в динамике движения цен в течение дня. С 16.00 – Америка начинает влиять на мировые финансовые рынки. 16.00–16.30 – рынки готовятся к выходу важной статистики в США. Обычно движутся в направлении ожидаемой реакции рынка на статистику, иногда идет коррекция предыдущего цикла движения или происходят совершенно хаотические колебания, так как внутридневные игроки предпочитают закрыть свои позиции перед 16.30. 16.30 – реакция рынков на статистику. 17.05–17.20 – рынки очень часто движутся в направлении, противоположном движению с 16.30. Иногда это время оказывается переломным моментом в развитии тренда. 17.30 – открытие Америки. До 18.20 – рынок США часто успевает совершить движение и вверх и вниз и только на второй час начинает определяться с движением. Это очень приблизительная схема событий, происходящих в течение дня. Реальность гораздо сложнее! Постарайтесь развить интуитивное ощущение того, как внутридневные циклы будут влиять на ваши торговые позиции. Пример: поведение индекса ММВБ 14–15 июля 2009 года Я не рассматриваю те факторы, которые в тот момент влияли на рынок. В целом на финансовых рынках царили бычьи настроения. Это были два самых обычных торговых дня – вторник и среда (рис. 9.6). На их примере я хочу показать закономерности поведения рынка внутри дня, определить ключевые временные точки, когда инициируется внутридневной тренд.  Рис. 9.6. Внутридневные циклы изменения индекса ММВБ Большую часть дня, как мы видим, рынок проводит в ценовом диапазоне. Наиболее сильное движение совершается в первый и последний час торговой сессии: с 10.30 до 11.30 и с 17.30 до 18.45. Объемы торговли в это время тоже максимальны. Хотя сценарии этих двух дней различны, ключевые точки в них одни и те же. 14 июля после сильного гэпа рынок до 11 часов скорректировался и лишь с открытием Европы продолжил движение вверх. Но ему удалось лишь немного подняться над утренними максимумами, после чего рынок перешел в боковой диапазон, в котором пребывал почти до окончания сессии. Этому предшествовал второй ударный импульс, который прошел с 11 до 12 часов, определив при своем завершении верхнюю границу бокового диапазона. Во второй день начало бокового диапазона произошло в то же самое время – 12 часов, но только здесь полдень определил нижнюю границу диапазона цен. Обратим внимание на одно очень примечательное обстоятельство: и в тот и в другой день незадолго до 16 часов происходили пробои сформировавшегося ценового коридора, которые оказались неудачными, после чего рынок возвращался внутрь коридора. Если после пробоя рынок вернулся внутрь коридора, то в подавляющем большинстве случаев он обязательно дойдет до противоположной границы коридора. Что очень скоро и произошло. После непродолжительной консолидации рынок после начала американской сессии в 17.30 вступал в движение, завершающее торговый день. Временные закономерности в поведении американского фондового рынка Фондовый рынок США оказывает доминирующее влияние на все фондовые рынки мира, в том числе и на российский. На тиковых графиках большую часть времени они двигаются синхронно с американским фьючерсом на индекс S&P500, что связано во многом с активным развитием автоматизированной торговли. Многие торговые роботы совершают операции, повторяющие движение S&P500. Американский рынок задает тон движению этих рынков, но обратная связь при этом очень слаба. Он в гораздо большей степени подвержен влиянию валютного и сырьевого рынков и арбитражу с рынками облигаций и производных инструментов, чем воздействию других фондовых индексов.

Важную роль также играют технические факторы, так как в Америке очень много трейдеров, использующих в торговле теханализ. Внутридневное движение индекса S&P500 имеет определенную цикличность и свои характерные временные зоны. Открытию регулярной торговой сессии предшествует выход за час в 8.30 a. m. (время по Нью-Йорку, соответствует 16.30 по Москве) важной американской статистики, определяющей поведение рынка в момент открытия сессии. Первый и последний часы регулярной торговой сессии характеризуются достаточно мощным направленным движением цены. В течение этих двух основных торговых часов происходят самые значительные ценовые движения, причем такая картина характерна для большинства регулярных торговых сессий. Торговый объем акций на протяжении данного периода времени порой достигает более 60 % от всего объема торгуемых акций за полную сессию, т. е. за шесть с половиной часов. Первая специфическая временная зона – третий пятиминутный ценовой бар (11-12-я минуты торговой сессии). Она сложилась исторически еще с тех времен, когда большинство трейдеров получали котировки с задержкой в 15 минут, поскольку именно в этот момент вступали в игру маркетмейкеры, направляя рынок в нужную им сторону. Следующая специфическая зона – это 35-я минута торговой сессии. Хотя сейчас в 10.00 а. m. выходит не так много отчетов, эта специфическая зона времени имеет для дейтрейдеров и свинг-трейдеров большое значение. Происходят тестирование утренней тенденции и первая серьезная попытка развернуть тренд. Многие профессиональные трейдеры не открывают позиции до тех пор, пока не убедятся в том, что тенденция, в направлении которой они будут торговать, прошла тестирование 35-й минуты и подтвердила свою актуальность. Ожидание тестирования на 35-й минуте торговой сессии часто приводит к самореализации данного события. Приблизительно за 10–15 минут до истечения первого торгового часа (в 10.15–10.20 a. m.) цена начинает двигаться в направлении одержавшей победу тенденции, появляются новые участники, ожидавшие, когда рынок определится с движением и произойдет снижение волатильности. Тенденция, успешно прошедшая тестирование первого торгового часа, может развиваться на протяжении всего дня.

Именно в это время тенденция открытия рынка может возобновить свое развитие, если не встретит на пути достаточно сильные рыночные силы. Но, если ожидаемое движение не наступит, незамедлительная реакция способна инициировать сильный разворот. Последующие 10 минут выявят наиболее вероятный результат этого столкновения. Важные события или новости дня, а также изменение настроений участников могут спровоцировать силы противоположного направления, способные вызвать мощный разворот рынка. Две классические зоны такого непредвиденного изменения цены прослеживаются вблизи 11.00 a. m. и 1.00 p. m. Вскоре после 11.00 a. m. может начать развиваться сильное трендовое движение, которое обычно продолжается вплоть до ланча. Но, если такое ожидаемое бурное ценовое движение не реализовалось до 11.30 a. m., рынок часто переходит в состояние хаотического колебательного движения. В 2.30 p. m. резко возрастают процессы активных покупок или продаж акций, что напрямую связано с предстоящим закрытием рынка бондов. В это время многие трейдеры стремятся выйти из рынка, чтобы не быть застигнутыми врасплох изменением рыночных условий. Они это делают даже в условиях спокойного характера рынка. Профессиональные участники рынка также весьма успешно используют этот промежуток времени (2.30-3.00 p. m.) для тестирования истинного соотношения сил продавцов и покупателей, чтобы обнаружить признаки, способные предопределить направление движения цены в последний час биржевой торговли. Конец американской торговой сессии очень редко подвергается воздействию каких-то существенных новостей, так же как и смене эмоциональных настроений. В основном события развиваются в зависимости от того, что предшествовало им, часто наблюдается повышенная активность институциональных инвесторов, завершающих свои программы дневных покупок/продаж, что вызывает усиление направленного ценового движения вплоть до закрытия рынка. Пять торговых сессий, образующих торговую неделю, также обладают своими характерными признаками. В понедельник торговля до полудня обычно носит неопределенный характер, хотя тенденция, начавшаяся в пятницу, очень часто продолжается в понедельник. Выходные, как правило, дезориентируют участников рынка, которым необходимо собрать и проанализировать всю новую информацию и заново оценить состояние рынка. По понедельникам, особенно в летнее время, сессия характеризуется относительно небольшими торговыми объемами.

Недаром этот день получил название «вторник разворота». Новые тренды, формирование которых начинается в это время, инициируют резкое расширение ценового движения в течение последующих двух дней. Но если четкий тренд не прослеживается, то нервозный, порывистый характер рынка может сохраняться всю неделю, пока не сформируется четкая рыночная тенденция. Чаще всего торговый объем во «вторник разворота» достигает своего апогея, поскольку крупные игроки начинают реализовывать свои первые с начала недели торговые стратегии. В среду и первую половину четверга обычно происходит укрепление того состояния рынка, которое сформировалось в начале недели. Сильные тенденции в эти дни обычно продолжаются до тех пор, пока не выйдут какие-либо новости, меняющие ситуацию. Во второй половине четверга характер рынка сменяется, происходит коррекция предшествующего движения и начинают превалировать лишенные направления колебательные ценовые движения. Усилению подобного настроя рынка способствует и нервозность участников перед выходом на следующее утро (в пятницу) правительственных статистических данных. Правительственные экономические отчеты выходят постоянно и могут повлиять на ход торговой сессии в любой из дней недели.

Большое влияние на рынок оказывают новости, приходящие с рынков облигаций и производных инструментов. В пятницу, выпадающую на середину каждого месяца, происходит очень важное событие, которое существенным образом влияет на ход торгов всю неделю: истекают сроки действия опционов. Обычно на этой неделе в среду-четверг генерируется множество хаотических колебаний, возникает небывалая волатильность, достигающая пикового состояния именно в пятницу – в день истечения сроков опционов. Характер рынка в данный период времени может быть в высшей степени непредсказуем. Конец недели используется большинством участников для приведения в порядок своего баланса за истекшие четыре дня недели. Многие торговые стратегии, применяемые крупными институциональными игроками, сфокусированы на недельных ценовых барах, и, когда неделя близится к завершению, трейдеры-приверженцы технического анализа предпринимают соответствующие действия по покупке или продаже акций. Праздничные и предпраздничные торговые сессии отличает позитивный настрой рынка, но при этом также характерны небольшие торговые объемы и повышенная волатильность. Мартин Цвейг провел исследование и выяснил, что в праздничные дни американские финансовые рынки завершали сессию на подъеме в 83 % случаев за период с 1952 до 1985 года. С тех пор как он опубликовал свои исследования, рынок в праздничные сессии стал носить более нервозный характер, хотя и сохранил бычий настрой. Особо хочу отметить День благодарения (последний четверг ноября). За всю историю американского рынка неделя, на которую выпадал этот праздник, ни разу не завершалась с отрицательным результатом. Различные периоды месяца или года генерируют определенные специфические отклонения, способные оказать влияние на характер трейдинга. Начиная с 10-х чисел каждого второго месяца квартала примерно в течение месяца выходит квартальная отчетность ведущих американских корпораций. Обычно она публикуется перед началом торгов и требует пристального внимания, так как отчеты некоторых компаний, имеющих большую долю в индексах, могут оказать сильное влияние на ход торгов. В конце каждого квартала наступает период приведения в порядок балансов, когда взаимные фонды и другие крупные институциональные инвесторы совершают операции, призванные улучшить характеристики своего инвестиционного портфеля перед передачей информации клиентам или акционерам. Это приводит к возникновению небольших ралли. Фонды стремятся отчитаться о своих успехах, поэтому у них есть существенные мотивы для покупок акций с целью увеличения стоимости принадлежащего им портфеля акций. В летние месяцы характер рынка теперь меняется не так значительно, как раньше. В июльские и августовские дни многие профессионалы с Уолл-стрит уходят в отпуск, но огромное количество частных инвесторов способствует сохранению торговых объемов в течение всего лета. Летние месяцы традиционно характеризуются бычьим настроем рынка, хотя в последние годы торговые сессии стали отличаться большей волатильностью и непредсказуемостью, а также многими нарушениями технических факторов. Такая картина продолжается обычно до первого понедельника сентября.

За всю историю Уолл-стрит единственный месяц года – сентябрь демонстрирует среднее снижение стоимости инвестиционного портфеля. И даже несмотря на то, что самые драматические события на американском фондовом рынке происходили в октябре – месяце, который получил название «черный октябрь» (1929, 1987, 2008 годы), этот месяц исторически показывает лучшие результаты относительно сентября. Существенным фактором распродаж сентября-октября как для институциональных инвесторов, так и для индивидуальных участников рынка является начинающийся сезон tax selling. Tax selling – это способ оптимизации налоговых платежей в Америке, когда налогооблагаемую прибыль можно уменьшить за счет убыточных позиций портфеля. Интенсивность данного процесса зависит от результатов предыдущих месяцев. Длительный период спада рынка усиливает давление tax selling, стабильный же подъем рынка, наоборот, смягчает воздействие этого процесса. Процесс tax selling часто ограничивает возможности роста рынка вплоть до рождественской недели. Ближе к концу октября взаимные фонды начинают перераспределять свои капиталовложения в различные акции, готовясь к годовому финансовому отчету, что также способствует росту волатильности. Инвесторы стараются избавиться от акций, не имеющих реального потенциала, и приобрести растущих в цене эмитентов[11]. Ноябрь является одним из наиболее прибыльных для инвесторов месяцев в году. Позитивный настрой рынка часто перерастает в ралли и иногда сохраняется вплоть до Рождества. Цены открытия и закрытия Цена открытия редко выражает истинное соотношение спроса/предложения, так как профессиональные участники рынка очень активно используют этот период торговой сессии, чтобы путем манипуляций ввести в заблуждение других игроков. В большинстве случаев рынок открывается в диапазоне предыдущего дня, но если в результате гэпа цена очутилась вне этого диапазона, то это серьезный сигнал к тому, чтобы заново переоценить ситуацию. Очень часто на открытии, пока число участников относительно невелико, профессиональные игроки инициируют сильное движение, чтобы протолкнуть цену до ближайшего локального максимума или минимума и вызвать тем самым срабатывание чьих-либо стопов (см. рис. 9.6). Взаимодействие цен открытия и закрытия дает нам ценовые разрывы и наиболее известные свечные модели.

Расстояние от цены открытия до максимума называется покупным колебанием, а от цены открытия до минимума – продажным колебанием. Об интерпретации и значении этого важного параметра написано в главе, посвященной торговому методу Ларри Вильямса. Большое значение имеет то, как торгуется рынок относительно цены открытия. Если мы хотим покупать в расчете на день роста, то цена не должна проторговываться существенно ниже цены открытия. Это основное правило, касающееся Дня тренда. Считается, что расстояние, которое проходит цена от минимума до закрытия, говорит нам о силе покупателей, а расстояние от максимума до закрытия показывает воздействие продавцов на цены. По мере развития тенденции происходит сдвиг цены закрытия внутри дневного диапазона в направлении действующего тренда. Когда тренд приближается к своей крайней точке, например крайней точке роста, он почти всегда закрывается на максимуме дня. Чем ближе закрытие дневного бара к максимуму, особенно если есть несколько таких баров подряд, тем ближе мы находимся к локальному максимуму рынка, за которым последует разворот. Для рыночных минимумов все то же самое, только наоборот. Закрытие рынка Закрытие рынка является в какой-то степени показательным моментом относительно дальнейших перспектив рынка. Трейдеры, совершающие активные операции на закрытии, делятся на три группы. Первая – это дейтрейдеры, которые не оставляют позиций на ночь и поэтому должны их закрыть в последний час торговли. Вторая группа – это позиционные игроки более крупных временных масштабов, которые в течение дня сложили свое мнение о рынке и открывают позиции в направлении его вероятного движения. Третья группа – это скальперы, которые, собственно, постоянно присутствуют на рынке. Имеет значение, какая из первых двух групп доминирует в последние 15–30 минут. Если рынок после падения в течение всего дня не совершил хотя бы небольшой коррекции вверх в последние минуты торгов, то это значит, что медвежьи настроения на рынке сильны и в первый час следующих торгов весьма вероятно продолжение этого движения. Когда шорты не закрывают в конце недели, то это еще более сильный медвежий знак. Если же рынок совершил неистовый отскок вверх, то это говорит о том, что в течение дня преобладали краткосрочные трейдеры и перспективы неясны. Естественно, следует учитывать также корреляции с другими фондовыми рынками и нефтью, а также влияние возможного выхода каких-то новостей в этот период времени и после закрытия. Наибольшее значение в плане прогноза имеют действия позиционных игроков.

Очень сильные отклонения от средних значений, составляющие порядка 15 % от дневного объема торгов, указывают на то, что продолжение этого движения в ближайшие несколько дней очень вероятно. Многие трейдеры придают большое значение тому, где произошло закрытие относительно каких-то важных ключевых уровней, особенно скользящих средних. Закрытие предопределяет сигналы их торговых систем. Хотя многие трейдеры избегают торговать в последний час основной сессии, но тем не менее все они очень внимательно наблюдают за тем, что происходит на рынке. Российские ADR в Лондоне Депозитарные расписки являются обращающимися на рынке сертификатами на ценные бумаги иностранного эмитента, предоставляющими держателям те же права, которые имеют владельцы базовых активов (обыкновенных или привилегированных акций, долговых обязательств). На лондонской фондовой бирже (LSE) в виде депозитарных расписок торгуются наиболее ликвидные российские акции, здесь же проходят наиболее крупные обороты по ним. Самым распространенным соотношением между числом депозитарных расписок и числом акций является 1:1 (Лукойл, «Норильский никель», «Полюс-золото», Роснефть, Полиметалл), другие соотношения – для Газпрома (1:4), Сургутнефтегаза (1:50), Газпромнефти (1:5), Татнефти (1:20). Если вы активно торгуете одной из немногих ликвидных российских акций, а именно акциями Лукойла, Газпрома, Роснефти или ГМК «Норильский никель», то вам желательно отслеживать поведение их депозитарных расписок в Лондоне, включая теханализ, объемы, корреляцию с движением индекса S&P500. Для Сургутнефтегаза, по моим наблюдениям, движение редко задается из Лондона. Желательно прежде всего определить, какой рынок доминирует: ADR в Лондоне или ММВБ. Бывает по-разному. Иногда тенденции расходятся, иногда даже возникает серьезный спрэд, как было осенью 2008 года. Тогда спрэд достигал просто огромных размеров, особенно в тот момент, когда у нас возникал перерыв в торговле в результате действий ФСФР. Большой спрэд держался довольно стабильно, что говорило о серьезных продажах зарубежными инвесторами. В целом волатильность на ADR выше, чем на российском рынке. А поскольку короткие позиции на российском рынке с осени были запрещены, то в результате сильного сжатия шортов в Лондоне, как это, например, произошло 25 ноября 2008 года (в связи с Днем благодарения), возможны очень резкие отскоки. Акции Роснефти тогда, например, выросли на 30 % за один день. До всех этих кризисных событий между двумя рынками шел постоянный арбитраж. Иногда это происходило буквально на глазах: однажды я сам видел, как продажа 40 тыс. ADR в Лондоне в следующую же секунду отразилась появлением заявки на продажу 40 тыс. акций Лукойла в стакане на ММВБ. Обманчивые движения и манипуляции на рынке

Профессиональные участники рынка (так я называю брокеров, инвестиционные компании, а также других игроков, которые торгуют крупными пакетами акций и вынуждены постоянно присутствовать на рынке, т. е. иметь там открытые позиции) располагают рядом преимуществ по сравнению с обычными трейдерами: большим капиталом, опытом и профессионализмом трейдеров, наличием совершенных торговых комплексов, лучшим информационным обеспечением. Они знают больше о намерениях крупных институциональных игроков, поскольку у них помимо графиков есть и другие источники информации. Они также обладают гораздо более широким видением рынка. Профессиональным участникам приходится постоянно противостоять рыночной толпе, они чаще продают на растущем рынке и покупают на падающем. Их задача – отобрать у нас деньги, выиграть у нас. Чтобы не проигрывать, мы должны научиться читать их намерения. Стратегия успешной краткосрочной торговли заключается в том, чтобы мы действовали либо вместе с ними, либо чуть позади, либо чуть впереди. Имея достаточный капитал, они могут до некоторого предела идти против течения, толкать рынок против основной массы участников, против преобладающей тенденции. Профессиональные участники могут внезапно уходить с рынка, провоцируя тем самым резкое падение акций. Или, наоборот, появляться и загонять котировки высоко-высоко, «выжимая досуха» тех неудачливых трейдеров, которые не успели вовремя закрыть свои короткие позиции. Профессионалы предпринимают постоянные попытки раскачать рынок, спровоцировать всплеск волатильности. Наилучшие возможности для этого предоставляет момент открытия торговой сессии, когда многие участники еще не определились со своими планами и рынок в течение короткого времени обладает низкой ликвидностью. Игра на открытии – это высокий риск, но потенциально она приносит и большую прибыль. Это хорошая возможность «закрыть» очень азартных игроков, вошедших в рынок с большим плечом. Профессиональные рыночные игроки будут делать все, что в их власти, чтобы получить прибыль за наш счет. Рисунок 9.7 показывает, как при очевидном медвежьем настрое крупные игроки пользовались любой возможностью, чтобы вздернуть цены повыше. Легче всего им это удавалось на открытии рынка. Гэпы, представленные на графике, закрывались очень быстро, поэтому теоретически их следовало бы классифицировать как обычные гэпы. Но некоторые из них были настолько мощными, что их в какой-то степени можно считать и гэпами на излет. Они выражают неукротимое желание крупных игроков облегчить свой портфель и сократить набранные в результате продолжительного бычьего ралли лонги. Даже 8 июня, когда ценового гэпа не было, цена упала в первые 15 минут с 49,51 до 47,31 (-4,45 %), успешно пробив локальный минимум на 47,89.  Рис. 9.7. Обычные ценовые разрывы появляются благодаря всплескам эмоций толпы и «умелым» действиям профессиональных участников рынка, задача которых – как можно больше игроков «свозить» на стопы Если цена приблизится к какому-то серьезному техническому уровню, профессионалы не упустят случая протолкнуть ее дальше. Это их способ ухватить прибыль и заработать себе на кусок хлеба с маслом. Иногда они хитрят, делают вид, будто будут удерживать этот уровень, выставляют крупные заявки, цена накатывает снова и снова, привлекая все новых игроков, но затем резким движением пробивает поддержку и уходит на 1–1,5 % вниз – это та глубина, на которой обычно располагаются стопы спекулянтов. Выбив из рынка большую часть игроков, недавно открывших позиции, профессиональные игроки возвращают цену выше предыдущего уровня поддержки. Этот прием повторяется вновь и вновь. Иногда случается, что какой-то участник рынка контролирует значительную часть акций, находящихся в свободном обращении. Такой игрок способен делать с ценами на акции все, что угодно, он всегда знает, в какую сторону двинутся цены, потому что он сам и создает эти движения. Поскольку другие крупные игроки покидают эту акцию, активность торговли ею резко падает и никакие объективные закономерности, включая технический анализ, не действуют. Рынок всегда должен представлять собой противостояние, а если этого противостояния нет – то он быстро деградирует. Торговля этой ценной бумагой для инсайдера превращается в прибыльное развлечение. Ростелеком долгое время представлял собой пример подобной инсайдерской ценной бумаги. Никто не обращал никакого внимания на фундаментальные показатели и оценки. Цена превышала рекомендации аналитиков в 8 раз; не действовал ни фундаментальный, ни технический анализ; существовала огромная, нелепая разница в цене между обыкновенными и привилегированными акциями. Все движения в этой акции фактически генерировались одним участником торгов – компанией «КИТ Финанс». Для всех участников, кроме инсайдера, движения таких бумаг являются хаотичными и совершенно случайными, поэтому нет никакого смысла играть с ним в эту игру. Результат известен заранее. Я предполагаю, что периодически на рынке возникают ситуации, когда один или несколько участников, имеющих большие пакеты акций, используют свое доминирующее положение и манипулируют с их курсом для извлечения прибыли. Среди наиболее ликвидных акций, возможно, такие ситуации возникали в Сургутнефтегазе, где, как известно, существует пакет так называемых казначейских акций, и компания, в руках которой он находится, имеет хорошие возможности для манипуляций на рынке (я вовсе не утверждаю, что она ими обязательно пользуется). Выбирая бумаги для торговли, обязательно учитывайте это обстоятельство. Нет никакого смысла торговать такими ценными бумагами. Существуют акции, которые распределены по рынку нормальным образом и которыми невозможно манипулировать так, как это делалось с акциями Ростелекома. Среди ликвидных бумаг – это, например, Лукойл, Сбербанк, Газпром.  Рис. 9.8. Появление шипа на графиках в большинстве случаев является реакцией на истерию. В условиях паники, возникшей в результате проделок Жерома Кервьеля, несколько тысяч лотов, брошенных 22 января 2008 года на открытии рынка в пустой стакан (а никто из трейдеров не решился ставить заявки в столь критический момент), способны были обвалить на 20 % цену даже на такую ликвидную ценную бумагу, как акция Сбербанка Профессиональные участники рынка очень любят использовать панику, возникающую при открытии торговой сессии. На рис. 9.8 показано, что происходит при возникновении форс-мажорных событий на рынке. Дни 21–22 января 2008 года очень хорошо запомнились всем трейдерам. В эти два дня на всех фондовых рынках произошел грандиозный обвал, притом никто не мог понять, в чем дело. Как оказалось потом, падение было связано с тем, что французскому банку пришлось экстренно закрывать позиции, открытые Жеромом Кервьелем (этот французский трейдер, воспользовавшись отсутствием должного контроля со стороны банка за финансовыми операциями, открыл позиции на фьючерсном рынке на невероятную сумму – более чем на 50 млрд евро), что вызвало панику и обвал на всех фондовых рынках. Тогда на открытии рынка цены на наиболее ликвидные российские ценные бумаги упали в среднем на 15–30 %. Потребовалось вмешательство ФРС и снижение ставки на 0,75 пункта, чтобы как-то стабилизировать ситуацию на мировых фондовых рынках. Увы, на рынке такие непредвиденные события время от времени происходят! Торговля на новостях Большую часть времени рынки движутся под действием сил, скрытых от глаз участников. Каждый игрок, осуществляя торговые операции, действует на основе собственной оценки ситуации и на своем временном интервале. Однако бывают моменты, когда обстоятельства, оказывающие влияние на рынок, известны, но тем не менее их действие все равно малопредсказуемо. К таким обстоятельствам прежде всего относятся новости. Новости – это все новые подтвержденные или неподтвержденные сведения, касающиеся рынка. Это и различная официальная информация, слухи, комментарии и прогнозы аналитиков, рекомендации специалистов и т. д. Новости являются основной движущей силой краткосрочных колебаний цен (прежде всего внутридневных). Торговать по новостям очень непросто (и лучше этого не делать!). Во-первых, вы можете оказаться последними из тех, до кого дошли эти новости, и они уже давно учтены рынком, но вы этого не знаете. Во-вторых, вы не всегда можете правильно предугадать, как рынок интерпретирует эти новости. В-третьих, имеется очень много случаев преднамеренного и непреднамеренного искажения новостей. Особенно это касается высказываний аналитиков. У всех аналитиков, как и у астрологов, всегда имеется несколько сценариев развития событий, и самое любопытное, что один из них всегда сбывается! Следует также учитывать реакцию рынка, предшествующую выходу какой-то важной информации, чаще всего статистики. Существует старая трейдерская поговорка: «Покупай на слухах, продавай на фактах», которая актуальна и сейчас. Как правило, в последние несколько часов, предшествующих выходу важной статистики, рынок движется в направлении ожидаемой реакции рынка. Но сама реакция рынка на новость совершенно непредсказуема, поэтому большинство спекулянтов стремятся закрыть позиции и делают какие-то выводы лишь спустя 10–15 минут после опубликования новости.

Если американский рынок, несмотря на очень плохой отчет по занятости, не хочет падать, то это нам о чем-то говорит Это говорит нам о том, что ему нет дела до плохих новостей, а значит, он, скорее всего, скоро будет расти. Нет такого участника рынка, который владел бы всей информацией о рынке. Заблуждение считать, что владение какой-то закрытой информацией – инсайдом – способно обогатить. Кто-то может знать, какие решения будут приняты на ближайшем собрании акционеров ГМК «Норильский никель», но он может быть совсем не осведомлен о готовящемся решении ФРС, которое завтра взорвет все рынки. И он может быть абсолютно прав в своих расчетах, но то, что произойдет, окажется совершенно непреодолимой силой, и рынок сметет его, оставив в проигрыше. Подобная ситуация очень реалистично описана в романе В. Ильина «Инсайдер», где группа инсайдеров спланировала хитроумную операцию с акциями Мосэнерго, чтобы заработать на инициированных ими сильных колебаниях. Они все очень хорошо рассчитали – время, ресурсы, технические факторы, но им не хватило всего чуть-чуть, чтобы вынести противостоящих им покупателей на стопы или закрыть по маржинколам и, таким образом, завершить с выгодой всю операцию. В решающий момент случилось нечто, на что они вовсе не могли рассчитывать. На рынок вдруг неожиданно вышел огромный покупатель (им оказался Газпром), которому понадобился крупный пакет этих акций, и ему было абсолютно все равно, по каким ценам их скупать. Акции совершили немыслимый взлет, подорожав за считанные дни в несколько раз, и произошло резкое сжатие шортов – то, что в Америке называют корнером. Все случилось так быстро, что инсайдеры не успели выкупить свои короткие позиции и понесли катастрофические потери. Эта история основана на реальных событиях.

Неоднократно замечал, что важные новости появляются именно в самые критические моменты для рынка, а также если опрашивают каких-то аналитиков, то опрашивают именно тех, кого «нужно» опрашивать. В мире больших денег нет ничего случайного! Ценовые модели

Ценовые модели являются следствием знания рыночной толпой технического анализа. Они представляют собой универсальные рыночные явления, которые повторяются вновь и вновь во всех временных рамках. Выявляя силу спроса/ предложения и настрой рыночной толпы, модели предвосхищают результаты ценового движения. Ценовые модели указывают нам на ключевые точки смены фаз движения, которые предлагают наиболее благоприятные возможности для трейдинга.

Модели указывают на границы движения цены и времени, вблизи которых может возбудиться прогнозируемое ценовое движение при наличии определенных рыночных условий. Поэтому не ждите построения идеальной модели, благоприятные возможности могут быть упущены. Все ценовые модели можно разделить на следующие основные группы: 1. Ценовые модели на основе цен открытия и закрытия (к ним относятся в том числе свечные модели и модели ударных дней Ларри Вильямса). 2. Графические ценовые модели (к ним относятся как простые модели, такие как трендовые линии, ценовые каналы, некоторые модели дна и вершин, так и более сложные – W-фигуры, М-фигуры и т. д.). 3. Модели на основе циклов (наиболее известные из них – волновая теория Эллиота, модель 80/20). 4. Модели на основе уровней поддержки/сопротивления (модели, основанные на комбинации различных вариаций уровней поддержки/сопротивления, некоторые из них своим возникновением обязаны пропорциям Фибоначчи, например уровни ДиНаполи). 5. Модели пробоя, в том числе на основе волатильности (к ним можно отнести метод экспансии волатильности Ларри Вильямса, очень известную модель «чашка с ручкой» и т. д.). Ценовые модели являются основой технического анализа. Многие из них уже рассмотрены в предыдущих главах книги, есть также много книг, посвященных этой теме. Поэтому я очень кратко остановлюсь на этом вопросе. Еще раз хочу отметить, что действие многих моделей, притом наиболее эффективных, основано на принципе отрицания – на том, что рынок редко следует формальной логике. Это означает, что если рынок не сумел двинуться в том направлении, в котором он должен был пойти, то очень скоро он пойдет в обратном направлении. Основную ценность представляют краткосрочные модели – от внутридневных до моделей продолжительностью не более 10–20 дней. Пытаться прогнозировать на более длительный период очень тяжело, так как трудно создать адекватную модель рынка, слишком много различных факторов приходится учитывать. Эффективность прогнозирования очень сильно падает, а для частных трейдеров это вообще не имеет смысла. Ценовые модели всегда должны подтверждаться другими торговыми сигналами. Чем больше длительность конкретной ценовой модели, тем выше шансы, что это модель разворота. Очень известной моделью является модель двойного дна (двойной вершины). Американские трейдеры очень уважают эту модель, и на американском фондовом рынке она работает практически безотказно, на российском же она не так успешна и соблюдается всего лишь в половине случаев. Это подтверждает тот факт, что российский рынок является гораздо более манипулируемым, чем американский. Крупному игроку не представляет особого труда протолкнуть цену вниз, где всегда имеется скопление стоп-ордеров. Может быть, со временем модель двойного дна все-таки станет более работоспособной на российском рынке. Не менее известной моделью является показанная на рис. 9.9 модель «чашка с ручкой». Эта модель является продолжением модели двойной вершины и иллюстрацией известного правила о том, что цена пробивает уровень с третьего раза. Это не обязательно должен быть пробой горизонтальной линии сопротивления. И здесь также работает принцип отрицания – неудачное третье тестирование увеличивает вероятность прорыва цены в противоположном направлении. Некоторые модели становятся опровержением других популярных моделей. Например, модель «черепаховый суп» Коннорса и Рашке. «Черепашки» – так называли группу трейдеров, действовавшую под руководством известного трейдера Ричарда Денниса, которые использовали в своей торговле метод прорыва. За шутливым названием «черепаховый суп» скрывается тот факт, что 70 % ценовых прорывов оказываются неудачными. Эта модель помогает определять, какой из ценовых прорывов оказался ложным.  Рис. 9.9. Модель «чашка с ручкой» на российском рынке не так часто встречается, как на американском Основная идея модели 80/20 состоит в том, что рынки движутся в естественном ритме, состоящем из трех дней: дня покупки, дня продажи и дня короткой продажи. Если рынок закрылся в верхних или нижних 20 % диапазона, то существует высокая вероятность того, что он наутро продолжит движение в том же направлении, но при этом закроется выше или ниже в менее чем 50 % случаев. Это означает, что существует немалая вероятность разворота в течение дня. Шансы на разворот еще выше, если рынок в первый день открывается в противоположной части дневного диапазона. Модель 80/20 имеет определенное сходство с моделью ударного дня Ларри Вильямса. Модель NR7 (рис. 9.10) основана на том, что после консолидации и образования сужающегося диапазона, состоящего из семи дневных баров, следующий, восьмой, бар часто инициирует сильное ценовое движение. Если цене не удается совершить прорыв немедленно после семи баров, то он может произойти через 1–3 бара, при этом прорыв будет иметь еще большую силу. Модель представляет собой метод прогнозирования прорыва из зоны консолидации. Графически зона консолидации выглядит либо как вымпел (треугольник), либо как узкий флаг. Объем от начала к концу модели, как правило, снижается. Эта модель имеет равные шансы на развитие в обоих направлениях, поэтому ее надо комбинировать с другими триггерами.  Рис. 9.10. Модель NR7 Большинство моделей могут работать на всех графиках: от 5-минутных до дневных. Внутридневные ценовые модели должны сочетаться с тенденциями времени торгового дня. К примеру, в середине торгового дня прорыв происходит гораздо реже, чем в первый и последний часы регулярной торговой сессии. Закономерности и наблюдения Я верю в существование закономерностей на рынке и считаю, что отношусь к числу людей, которые способны их улавливать. Но я также хорошо помню и о том, что все закономерности нечеткие. Нечеткие они потому, что в них присутствует фактор случайности. Но тем не менее, в отличие от многих других трейдеров, считающих бессмысленным прогнозирование цен, я считаю, что случайного на рынках гораздо меньше, чем неслучайного. Просто не нужно пытаться предсказывать поведение цен в виде железнодорожного расписания: куда и в какое время цена прибудет. Все-таки прогнозирование рынков является процессом вероятностным. И обязательно помнить о том, что на рынках также есть много случайного и непонятного вам. И в любой момент может произойти что-то такое, что вдребезги разнесет весь ваш прогноз!

Вначале необходимо постараться выявить их присутствие и определить, на чьей стороне – быков или медведей – они играют. Для этого смотрим, во-первых, в какую сторону идут большие по величине объемы. Во-вторых, наблюдаем за появлением крупных заявок в стакане и насколько быстро они удовлетворяются, особенно вблизи критических уровней. Важно выяснить, как эти ключевые биржевые игроки оценивают характер рынка: бычий или медвежий рынок. От этого зависит возможный сценарий торгового дня.

Сигналом для институциональных инвесторов о начале бычьего или медвежьего рынка являются уверенные пробития значимых технических уровней с последующим закрытием выше – в случае бычьего или ниже – в случае медвежьего рынка. Это могут быть 10-дневные, 20-дневные, 40-дневные или 60-дневные минимумы или максимумы. Более слабыми сигналами являются закрытия выше или ниже линий среднесрочных и долгосрочных трендов. Чтобы пробивать значимые уровни, нужен приход значительных денег. Они придут только тогда, когда у крупных институциональных инвесторов будет уверенность по крайней мере в среднесрочных перспективах. Поэтому прорыв должен сопровождаться растущими объемами. Наблюдение же за тем, кто выигрывает маленькие схватки в зоне консолидации, предшествующей прорыву, поможет нам заранее определить будущего победителя.

За ними обязательно что-нибудь стоит! В случае сильных распродаж при слабом негативном фоне можно говорить о том, что у крупных игроков не выдержали нервы и они выдали себя.

Крупные пакеты акций трудно покупать и продавать, оставаясь незамеченным для других участников рынка. Характер рынка при этом меняется. Заметив неожиданное и необъяснимое поведение рынка, проанализируйте – не является ли это результатом действий крупных институциональных инвесторов.

Наиболее распространенная картина медвежьего рынка на российском рынке выглядит следующим образом. Большая часть движения вниз происходит днем. Как правило, утром рынок отыгрывает часть падения предыдущего дня. Разворот происходит вблизи полудня, между 11.30 и 12.30. Обычно это связано с началом торговли в Лондоне. Если тренд сильный, то завершающий импульс снижения, который возникает в последний час торгов, может идти в противовес движению на других мировых торговых площадках. Пока господствует нисходящий тренд, гэпы вниз откупаются намного медленнее, чем при восходящем тренде или при боковом движении. Причина этого очевидна: страх сильнее жадности. Никто не спешит покупать, все ждут, пока отскок хоть немного разовьется и скользящие средние покажут движение вверх.

Я вижу этому несколько причин. Прежде всего это эффект кросскорреляции рынков. Допустим, днем раньше произошло падение рынка. Если движение было сильным, азиатская сессия обязательно отыграет его, создав, таким образом, соответствующий внешний фон. Во-вторых, это страхи, которые еще остаются у участников, и отсутствие покупателей. В-третьих, типичное в условиях сильного падения поведение брокеров, которые не начнут покупать до тех пор, пока не закроют все маржинколы. Иногда это продолжается вплоть до открытия Лондона в 12 часов – крупные игроки ждут подсказки оттуда. Есть также много трейдеров-инвесторов, торгующих по системам, основанным на ценах закрытия; сделки при такой системе осуществляются на следующее утро. Таким образом, у многих трейдеров сложился четкий стереотип, что на утро рынок должен двигаться в том же направлении. Развороты, как правило, происходят днем или во второй половине дня.

Очень часто каждая последующая волна подобна предыдущей по углу наклона, протяженности и продолжительности.

Экстремальные – это значит в 4–6 раз выше обычных. Лучше всего их наблюдать по 15-минутным или 60-минутным графикам. Когда последние покупатели выходят на рынок, уже никого не остается, кто мог бы поддержать последующее движение. Горючее, которым для рынка является объем, заканчивается. В конце рыночного движения значительная часть объема является следствием так называемых чистых продаж, когда акции переходят из сильных рук в слабые, от профессионалов – к публике.

При смене значительного тренда в большинстве случаев происходит глубокая коррекция первой волны нового тренда, примерно до 62 % (5/8 Fibo) размера колебания. Можно назвать несколько причин: многие, особенно публика, еще верят в продолжение тренда, крупные игроки стремятся задрать цены вверх, чтобы успеть распродать свои пакеты акций подороже. В целом формирование вершин и оснований сопровождается ростом амплитуды колебаний. Как правило, крупные игроки начинают фиксировать свои позиции после второго, более низкого максимума, когда отчетливо увидят, что на текущем уровне цена долго не задержится.

Акции из одного сектора обычно движутся вместе, и если это правило нарушается, то на акции следует обратить внимание и попытаться выяснить, почему это происходит. Чтобы определить, является ли какая-либо акция сильной или слабой, сравнивайте ее поведение с движением индексов и других наиболее ликвидных акций. Как ведет себя акция в ключевых рыночных точках? Удержалась ли акция над своим последним минимумом после того, как рынок прорвал свой последний минимум? Если да, то, значит, она сильнее рынка. Если нашли сильную акцию во время восходящего тренда, купите и держите ее до конца торговой сессии. Крупный покупатель, который в ней действует, будет периодически выкупать откаты и толкать акцию вверх.

На российском рынке существует одна закономерность, которая возникает при смене относительно длительного тренда – продолжительностью 20 дней и более. Вначале в рост идут основные, голубые, фишки. После того как они существенно вырастут, большое количество участников, не желая пережидать коррекцию в бумагах, предпочтут зафиксироваться и будут перекладываться в другие, менее ликвидные акции. Аналогично рынок ведет себя и при падении.

Часто они сами по себе являются индикаторами российского фондового рынка. Если в Газпроме начались покупки на хороших объемах, которые продолжаются несколько дней, то это свидетельство захода иностранных инвесторов в российский рынок. Когда берутся за Газпром – такую крупную компанию, то быстро это не заканчивается!

Российский фондовый рынок еще не достиг уровня цивилизованных европейских и американского рынков. Недостаточно ликвиден, много манипуляций. Поэтому теханализ соблюдается далеко не всегда. В Америке целая армия игроков, торгующих по теханализу. Поэтому рынок там в большинстве случаев совершает законченные движения, торгуясь от уровня поддержки к уровню сопротивления.

Это наиболее значимые уровни поддержки/сопротивления, и вокруг них разворачивается яростная борьба. Пробитие этих уровней – важная информация о развитии тренда или изменениях в нем. В этих точках может возникнуть резкий всплеск волатильности.

Вариаций уровней поддержки и сопротивления так же много, как и разных технических концепций. Эти области взаимодействуют между собой и затрудняют применение формализованного подхода.

Особое значение имеют ценовые разрывы, появляющиеся в понедельник, и особенно – после выходных, продленных в связи с праздниками. Во время выходных большинство участников способно более взвешенно оценить ситуацию.

Поведение цены возле ключевых уровней сигнализирует нам о том, сможет ли цена пойти дальше, насколько силен дисбаланс спроса и предложения. Мы не получаем этой информации, когда цена минует такой важный уровень в результате гэпа. Не стоит открывать позицию в данный момент, лучше дождаться отката цены к этому уровню и посмотреть, кто будет активнее на нем: продавцы или покупатели.

Каждая ценовая модель несет характерную информацию, дающую представление о наиболее вероятном развитии событий. Достоверность ценовой модели в большой степени зависит от того, на какой стадии жизни находится текущий тренд. Шансы на осуществление разворотной модели, безусловно, выше, если рынок соответствует 80-летнему старцу, чем 20-летнему молодому человеку.

Самые лучшие сделки на вечерней сессии – это когда индекс S&P500 (либо фьючерс на индекс S&P500) пробивает важный уровень и до следующего уровня очень далеко. Индекс S&P500 ходит четко по уровням. Примерно за час до закрытия вечерней сессии рынок начинает двигаться в направлении ожидаемого результата утренней торговли на азиатских рынках. Если невозможно прогнозировать, как отторгуется утром Азия, то лучше после 23.00 позиций не открывать, так как рынок в последний час может качнуться в любую сторону. На вечерней сессии FORTS часто происходит чрезмерно сильное движение рынка, не соответствующее меняющемуся внешнему фону. Тому есть несколько причин: малая ликвидность, паника, опасения очень большого гэпа утром, прямые манипуляции со стороны крупных игроков. Располагайте ваши стопы достаточно далеко, чтобы они не были задеты случайным образом.

На российский рынок оказывают серьезное влияние только корпоративные новости. Они используются крупными участниками, раньше получающими эту информацию, для спекулятивной игры. Новости, касающиеся в целом экономики России, не оказывают почти никакого влияния на фондовый рынок, разве что косвенным путем, через изменение валютного курса рубля.

Торговая платформа «Квик» позволяет следить за соотношением объемов спроса/предложения. Оно имеет типичные характеристики и позволяет нам во многих случаях определить примерное соотношение сил покупателей и продавцов, а также – на каких уровнях располагаются крупные заявки (после прохождения этих уровней). Эта информация косвенно может показать, сможет ли рынок продвинуться дальше в этом направлении и насколько. Еще одно полезное наблюдение: если при приближении к значимому уровню, например к локальному минимуму, разом происходит сильное увеличение спроса, то это значит, что готовится прорыв и маркетмейкер или другой крупный игрок поставил заявки, чтобы выкупить те стоп-ордера, которые посыплются после пробоя этого уровня.

Когда рынок слаб, вокруг много страхов и опасений, больше вероятность, что рынок начнет расти на негативе, на идее, что хуже вряд ли будет. Точно так же очень сильное падение цены на нефть, например на 7 %, может вызвать рост нефтяных акций, особенно если участники рынка решат, что это уже дно или почти дно.

|

|

|||

|

Главная | Контакты | Прислать материал | Добавить в избранное | Сообщить об ошибке |

||||

|

|

||||