|

||||

|

Часть 6. Зафиксированная надежность  Выше в книге мы уже разбирали вопрос того, что из себя представляют инструменты с фиксированной доходностью. Как вы помните, это инструменты, при покупке которых мы в момент заключения сделки точно знаем, на какую доходность мы можем рассчитывать. Вкладывая деньги в инструменты с фиксированной доходностью, мы в лучшем случае рассчитываем сохранить деньги от инфляции, то есть о какой-то реальной прибыли речь не идет. Классические инструменты с фиксированной доходностью – это депозиты и облигации. В этой части книги мы ответим на вопросы именно об этих инструментах.  Подскажите, можно ли взять в банке кредит и выгодно вложить его на депозит в том же банке? Подскажите, можно ли взять в банке кредит и выгодно вложить его на депозит в том же банке?Что такое банковский депозит, я так думаю, объяснять не надо. Все знают, что это счет в банке, на который мы кладем деньги на определенный срок, по окончании которого мы получим обратно не только то, что вложили, но и некоторую, заранее понятную прибыль. Деньги, которые мы размещаем на депозите, для банка являются источником средств для выдачи кредитов различным предприятиям и частным лицам. Как вы понимаете, брать деньги взаймы под проценты и выдавать их в виде кредитов под более низкую ставку абсолютно неразумно. Банк – это коммерческая организация, и если какой-то вид операций не приносит достаточной прибыли, то такие операции банк делать не будет. Если же, из условий кредитов и депозитов в каком-либо банке, у вас сложится впечатление, что возможно взять деньги в кредит, положить их на депозит и заработать на этой операции немножко денег, то это означает лишь то, что вы недостаточно внимательно изучили условия банка. Банковский депозит – простой, понятный, достаточно надежный, но не слишком доходный вариант вложения свободных денег. Доходность банковских депозитов крайне редко превосходит уровень инфляции, а это означает, что получить реальную прибыль (то есть прибыль, превосходящую инфляционные потери за время операции), размещая деньги на счете в банке, невозможно.  Как выплачиваются вклады, если банк обанкротился? Как выплачиваются вклады, если банк обанкротился?Отдавая свои деньги банку, мы опасаемся, что банк разорится и не сможет выплатить нам наши деньги обратно. Частично этот риск берет на себя государственное Агентство по страхованию вкладов (www.asv.org.ru), которое страхует депозиты в банках, входящих в систему страхования вкладов (ССВ). Агентство обязуется выплатить пострадавшим вкладчикам сумму вклада и начисленные на нее проценты (но не более 700 000 рублей в общей сумме по одному банку на одного человека) при наступлении страхового случая. Страховым случаем является отзыв лицензии у проблемного банка. Если вы держите на депозите сумму, превышающую 700 000 рублей, то, если банк разорится, вы получите компенсацию в размере 700 000 рублей от АСВ, а остаток задолженности вы можете попробовать получить в ходе процедуры банкротства банка (правда, статистика банковских банкротств крайне неутешительна для пострадавших вкладчиков). Система страхования вкладов работает по принципу «один банк – один вкладчик», то есть, если у вас открыто несколько счетов в одном банке, то в случае проблем вы сможете получить компенсацию не более 700 000 рублей на общую сумму вкладов в этом банке. Но никто не запрещает открыть вклады в разных банках и таким образом застраховать свои вложения на большую сумму (до 700 000 рублей в каждом из выбранных вами банков).  Подлежат ли страхованию проценты по вкладам? Подлежат ли страхованию проценты по вкладам?Страховка от Агентства по страхованию вкладов покрывает первоначальную сумму депозита и начисленные проценты. Следует читать буквально: начисленные проценты. То есть если к моменту отзыва лицензии банка проценты по вкладу не были начислены, то они не будут компенсированы АСВ. Так может получиться в случае, если вы храните деньги на вкладе с выплатой процентов в конце срока, а банк лишится лицензии несколько раньше, чем закончится этот срок. Исходя из этого, желательно, чтобы банк начислял нам проценты как можно раньше и как можно чаще, тогда мы можем свести к минимуму вероятность неполучения процентов на наши вложения при разорении банка. Банки готовы предложить нам депозиты с ежемесячным или поквартальным начислением процентов. Можно даже найти депозиты с начислением процентов сразу в момент открытия вклада. Но, к сожалению, все эти варианты имеют меньшую доходность по сравнению с классическими депозитами с выплатой процентов в конце срока. Обратите внимание на то, что сумма, которую нам может компенсировать АСВ, не может превышать 700 000 рублей и в эти 700 000 рублей входит и сумма депозита, и начисленные к моменту отзыва лицензии проценты.  На какой депозит выгодно положить деньги? На какой депозит выгодно положить деньги?Поскольку вклады застрахованы, то, по идее, при размещении на депозите суммы в пределах 700 000 рублей наш выбор должен определяться исключительно величиной процентной ставки по вкладу. Однако нам следует обратить внимание на несколько существенных условий. Кризис 2008 года показал, что в некоторых случаях мы не можем полностью положиться на Систему страхования вкладов. Как вы уже знаете, АСВ обязано компенсировать потери вкладчиков лишь при наступлении страхового случая, которым является отзыв лицензии банка. Обратите на это внимание! Если вы приходите в банк за деньгами, а банк отказывается возвращать вам вклад со словами «конечно, вы наш любимый клиент, но вот именно сегодня нам не завезли достаточно денег», то это не является страховым случаем и вы еще не можете рассчитывать на поддержку АСВ. Во время так называемой «острой фазы» кризиса 2008 года Банк России не торопился принимать решения об отзыве лицензий у банков, испытывающих серьезные трудности, чтобы не спровоцировать «эффект домино» в банковской системе. В ряде случаев вкладчикам пришлось ждать возврата денег довольно-таки долго. Например, в случае с банком «Московский капитал» от момента остановки платежей до отзыва лицензии прошло долгих 5 месяцев. Таким образом, выбирая банк исключительно по величине процентной ставки, мы должны быть готовы к тому, что нам придется ждать возврата наших денег какое-то неопределенное время. Поэтому если мы хотим быть абсолютно уверены в том, что мы сможем снять деньги со вклада в любой момент, нам следует выбирать крупный, надежный банк. Если же мы готовы подождать возврата денег несколько месяцев, то можно доверить свои сбережения практически любому банку. Разумеется, за уверенность нужно платить: крупные банки предлагают менее интересные условия по депозитам. Но когда идет речь о хранении запаса наличности на экстренный случай, уверенность в том, что деньги можно снять со счета в любой момент, гораздо важнее пары дополнительных процентов прибыли за год. При выборе вклада также следует обратить внимание на режим выплаты процентов. Банки нам предлагают депозиты с выплатой процентов в конце срока депозита, ежемесячно, ежеквартально и с выплатой процентов в момент открытия вклада. С одной стороны, чем быстрее мы получаем деньги, тем лучше, ведь мы раньше получаем возможность воспользоваться прибылью от наших вложений. Да и, как уже упоминалось выше, страхование вкладов покрывает только начисленные проценты. Но, с другой стороны, доходность вкладов с более быстрой выплатой процентов, как правило, заметно ниже доходности классических вкладов с выплатой процентов в конце. Мы снова должны сделать выбор между уверенностью и доходностью. Начисляя проценты по вкладам, банк может выдавать их наличными (или перечислять их на счет, с которого мы сможем их снять в любой момент), а может присоединять их к общей сумме вклада, тем самым увеличивая размер депозита за счет уже полученной прибыли. И дальше проценты будут начисляться на уже возросшую сумму, запуская в действие так называемый «эффект сложных процентов». Под воздействием этого эффекта вложенная сумма будет расти быстрее, причем чем больше срок вклада и чем чаще начисляется доход, тем ярче видно отличие «сложных процентов» от «простых». Депозиты, прибыль по которым образуется по принципу «сложных процентов», называются «депозитами с капитализацией». В данном случае слово «капитализация» означает «присоединение уже полученной прибыли к капиталу, приносящему доход». К сожалению, в большинстве банков процентные ставки по депозитам с капитализацией несколько ниже, чем по обычным депозитам, что делает существенно менее привлекательным использование таких вкладов. Как вы думаете, насколько выше должна быть ставка «простого» процента по сравнению со «сложным», чтобы депозит с «простым» процентом стал выгоднее депозита с капитализацией? Сумма на депозите со «сложным» процентом с ежемесячной капитализацией течение года обгонит «простой» процент на 0,43 % от суммы депозита. То есть если ставка по депозиту с капитализацией меньше ставки депозита с «простым» процентом на 0,43 %, то при вложении денег на год мы получим одинаковый результат на обоих депозитах. Если же ставка депозиту с капитализацией отличается в меньшую сторону на более существенную величину, то такому депозиту потребуется больше года для того, чтобы догнать депозит с «простой» ставкой. Впрочем, «простой» процент вполне можно превратить в «сложный» своими руками: достаточно капитализировать полученные проценты, размещая их на депозите того же банка сразу после их получения. То есть, чтобы всегда на нас всегда работали «сложные» проценты, нужно соблюдать простое правило: вся полученная прибыль должна быть инвестирована сразу же после ее получения. Еще раз напоминаю: в расчете инфляции также заложен «эффект сложных процентов», поэтому если прибыль от инвестиций не капитализируется, то обогнать инфляцию нам будет намного сложнее. Величина процентной ставки также зависит и от срока депозита. Как правило, чем дольше банк пользуется нашими деньгами, тем больше он готов за это заплатить. Поэтому банки предлагают более интересные условия по долгосрочным вкладам. Однако, расставаясь с деньгами надолго, мы принимаем на себя риск существенного изменения экономической ситуации. Проще говоря, мы должны быть готовы к тому, что за время, пока наши деньги находятся на депозите в банке, может произойти все что угодно: от банального ускорения инфляции до катастрофы в духе 1998 или 2008 года. На мой взгляд, держать деньги на депозите сроком более года имеет смысл при стабильной экономической ситуации, особенно если ожидается снижение процентных ставок в течение всего срока депозита. Если же вы ожидаете, что процентные ставки не изменятся или будут расти, то лучше предпочесть относительно краткосрочные вклады. Если мы пожелаем снять деньги со счета досрочно, банк уменьшит проценты по депозиту до уровня так называемой ставки «до востребования», то есть практически до нуля (исключения из этого правила бывают, но только во время экономических кризисов). Поэтому, если вы предполагаете, что возможна ситуация, когда вам срочно понадобятся деньги, имеет смысл обратить внимание на вклады с возможностью частичного снятия суммы. Да, конечно, ставки по таким депозитам будут несколько ниже ставок депозитов без возможности досрочного снятия суммы, но иногда можно поступиться доходностью в пользу большей свободы в своих решениях. Если же условия депозита позволяют не только частично снимать деньги, но и вносить их, тем самым увеличивая сумму депозита, то мы сможем еще более гибко управлять своими деньгами, при необходимости снимая деньги с депозита и потом возвращая их обратно. Еще одним фактором, влияющим на доходность по вкладу, является размер суммы депозита. При увеличении суммы депозита мы можем рассчитывать на увеличение процентной ставки. Однако в пределах застрахованных АСВ 700 000 рублей это увеличение ставки носит чисто номинальных характер: увеличив сумму депозита с 10 000 рублей до 500 000 рублей, мы получим рост процентной ставки приблизительно на 0,5 % годовых. Итак, если мы хотим получить максимально возможную прибыль, нам следует отнести достаточно крупную сумму (но в пределах застрахованных 700 000 рублей) в банк, предлагающий самые выгодные условия, и оставить ее там надолго на депозите с выплатой процентов в конце срока. Если же для нас более важна уверенность, то лучше воспользоваться услугами крупного банка, причем выбрав депозит с возможностью частичного снятия вклада и ежемесячной выплатой процентов.  Какая ставка по депозиту наверняка покроет инфляцию? Какая ставка по депозиту наверняка покроет инфляцию?Опыт показывает, что проценты по депозитам крайне редко покрывают уровень инфляции. Зачем же держать деньги на депозите, если реальная прибыль (то есть прибыль за вычетом инфляционных потерь) равна нулю или даже отрицательна? Более логичным кажется решение потратить все деньги прямо сейчас, нежели держать их год на депозите. Однако бывают случаи, когда мы не можем потратить деньги сейчас. Например, каждому из нас необходимо иметь некоторый запас наличности «на всякий случай», мы можем накапливать деньги на крупную покупку (недвижимость, яхту и тому подобное), мы можем формировать себе источник «пассивного дохода». Во всех этих случаях, если деньги будут просто лежать у нас «под матрасом», они будут терять покупательную способность в прямом соответствии с уровнем инфляции. А если мы будем держать эти же деньги в банке на депозите со ставкой ниже уровня инфляции, мы заметно сократим инфляционные потери. Еще несколько слов о хранении запаса наличности на «всякий случай». Инфляция неоднородна: цены на различные товары меняются не одинаково. Что-то дорожает быстрее, что-то медленнее. И когда речь идет о сохранении покупательной способности финансовой «подушки безопасности», имеет смысл обратить внимание на то, как меняются цены на товары и услуги первой необходимости: продукты питания, стоимость проезда, связь и тому подобные вещи. Изучение статистики за последние 10 лет показывает, что цены на самые важные товары и услуги растут несколько медленнее, чем темп инфляции в целом. А это означает, что, несмотря на то, что ставки по депозитам чаще всего не дотягивают до уровня инфляции, депозит дает нам возможность сохранить покупательную способность «подушки безопасности» в отношении товаров, для покупки которых она собственно и предназначена. Но вернемся к нашему вопросу: какая ставка по депозиту наверняка перекроет инфляцию? Если судить об инфляции по индексу потребительских цен, рассчитываемому Российской Службой Статистики (публикуется на сайте Службы www.gks.ru), то крупные банки предлагают по депозитам ставки однозначно ниже инфляции, а в относительно небольших банках вклады приносят небольшой выигрыш в реальной покупательной способности (порядка 0,5–1,5 % годовых). Еще раз подчеркну: банковский вклад – это способ хранения, сбережения, но никак не заметного приумножения денег.  Можно ли в одном банке открыть два одинаковых вклада? Можно ли в одном банке открыть два одинаковых вклада?Никто нам не запрещает открывать в одном банке сколько угодно депозитов. Только вот зачем это делать? С точки зрения снижения риска потерь при возникновении у банка проблем это абсолютно бессмысленно: при отзыве лицензии банка АСВ будет компенсировать вкладчикам суммарные потери по всем депозитам, открытым в проблемном банке. То есть суммы всех депозитов в одном банке суммируются, и возможно получить компенсацию в пределах все тех же 700 000 рублей, как и в случае, если бы мы держали все деньги на одном депозите. Однако открытие нескольких депозитов в одном банке может быть частью стратегии управления денежным потоком. Чтобы можно было получить от банка высокую процентную ставку по долгосрочному депозиту и одновременно не беспокоиться о том, что при досрочном снятии денег мы потеряем процентную ставку, можно открыть несколько депозитов с разными сроками погашения (например, открыть 12 депозитов, которые будут заканчиваться каждый месяц в течение года). Тогда если нам понадобятся деньги, нужно будет подождать совсем немного до окончания срока очередного депозита. Если же деньги не понадобятся, то окончившийся депозит следует пролонгировать на тот же срок…  Почему проценты по вкладам в долларах и евро ниже, чем рублях? Почему проценты по вкладам в долларах и евро ниже, чем рублях?Для того чтобы понять, почему ставки по валютным депозитам ниже, чем по депозитам в рублях, нужно посмотреть на ситуацию глазами банкира. С одной стороны, банк заинтересован в том, чтобы люди держали деньги на депозитах, и для того чтобы привлечь внимание потенциальных вкладчиков, он должен стремиться предложить им выгодные условия. Но, с другой стороны, банк имеет возможность привлечь деньги для финансирования своих операций не только от вкладчиков, но и из множества других источников и, разумеется, он старается выбирать среди них самые дешевые. Если стоимость денег на финансовом рынке невысока, то банку нет особого смысла платить высокую ставку по депозитам, ведь выгоднее и легче взять деньги с рынка. Получается, что ставки по депозитам напрямую зависят от ситуации на финансовом рынке. И если мы посмотрим на эту самую текущую ситуацию, то заметим, что процентные ставки по межбанковским займам в долларах и евро заметно ниже, чем по займам в рублях. Как вы понимаете, чем дешевле обходится банку привлечение денег, тем большую прибыль он может получить, выдавая кредиты предпринимателям и частным лицам, а также совершая операции на финансовых рынках. А если банк не сможет получить от своих операций прибыль, превышающую его затраты на привлечение денег, то он окажется в убытке и может разориться. После кризиса 2008 года кредиты в валюте стали менее популярны кредитов в рублях (никому не хочется оказаться в неприятной финансовой ситуации вследствие резкого роста курса валюты к рублю). Банку сложно «пристроить» полученную от нас с вами валюту и это еще сильнее снижает интерес банкиров к депозитам в валюте. В результате ставки по депозитам в валюте действительно ниже ставок по рублевым депозитам, и пока не видно поводов для изменения этой ситуации.  Облагаются ли налогами проценты по депозитам? Облагаются ли налогами проценты по депозитам?Да, проценты облагаются налогом на доходы физических лиц (НДФЛ), но вероятность, что этот налог нужно будет заплатить, весьма невысока. Дело в том, что, в соответствии с Налоговым Кодексом РФ, обязанность заплатить налоги с прибыли по депозитам возникает только в случае, если эта прибыль превышает определенную в Кодексе величину. По депозитам в рублях налогом на доходы физических лиц (по ставке 35 % от дохода) облагается только превышение прибыли по депозиту над ставкой рефинансирования Банка России, увеличенной на пять процентных пунктов. Как работает этот способ расчета налоговой базы, лучше разобрать на практическом примере. Ставка рефинансирования – это ставка, по которой Банк России кредитует крупнейшие коммерческие банки. Эта ставка устанавливается решением чиновников Банка России и публикуется на сайте Банка России (www.cbr.ru). На момент написания этой главы книги (ноябрь 2011 года) ставка рефинансирования была установлена на уровне 8,25 % годовых. Это означает, что на этот момент под налогообложение попадали депозиты, ставка по которым превышала 8,25 % + 5 % = 13,25 % годовых. Допустим, что мы держим деньги на депозите со ставкой 15 % годовых. Тогда мы должны будем заплатить налог на доходы физических лиц по ставке 35 % с 1,75 % из полученных по депозиту 15 % годовых (15 % – 13,25 % = 1,75 %). Что касается валютных депозитов, то по ним облагается НДФЛ превышение доходности над уровнем в 9 % годовых, без всякой зависимости от ставки рефинансирования. Следует отметить, что рублевые депозиты со ставками, превышающими ставку рефинансирования более чем на 5 %, и валютные депозиты с доходностью выше 9 % сегодня не встречаются, но даже если вам удастся найти депозит с такими чудесными условиями, вам не придется беспокоиться о том, чтобы правильно рассчитать и заплатить НДФЛ. Урегулирование налоговых вопросов полностью ложится на плечи банка, а вы просто получите на руки чуть меньше денег. Следует также отметить, что указанная схема налогообложения применяется только в отношении банковских депозитов. Прибыль, полученная по любому договору в небанковских финансовых организациях (например, в микрофинансовых организациях, кредитных союзах, управляющих компаниях и так далее), облагается НДФЛ в полном объеме и, как правило, по обычной ставке 13 %.  Что такое облигация? Что такое облигация?Кроме депозитов, классическим финансовым инструментом с фиксированной доходностью является облигация. Облигация – это ценная бумага, которая закрепляет отношения займа между компанией, выпустившей эту ценную бумагу, и инвестором.

В случае с облигациями эмитент обязуется вернуть взятые в займы деньги в объявленную дату (дату погашения облигации), а также обязуется платить инвестору проценты в виде купонов. Сумма, которую эмитент обязуется выплатить инвесторам при погашении облигации, называется номиналом облигации. Купоны выплачиваются по заранее объявленной ставке процента и этот процент начисляется на номинал облигации, независимо от того, где и по какой цене инвестор ее купил. Как правило, купоны платят раз в полгода. Как вы видите, способ получения прибыли по облигации очень похож на вариант с депозитом: покупаем облигацию и держим ее до погашения, периодически получая процентные платежи, то есть совсем как по депозиту с выплатой процентов раз в полугодие. Однако между облигациями и депозитом есть ряд существенных отличий. Вложения в облигации не защищены Системой страхования вкладов. Это означает, что если у эмитента возникнут проблемы с выплатами, то нам придется самостоятельно разбираться с этим вопросом: судиться с эмитентом, участвовать в процедуре банкротства или просто смириться с потерей вложенных средств (полностью или частично). По этой причине в облигациях гораздо ярче заметна взаимосвязь риска и доходности: чем выше вероятность проблем у эмитента, тем больше доходность по его облигациям. То есть, принимая на себя более высокий риск, мы можем получить большую отдачу на наши вложения. А защитить себя от потерь можно и без АСВ, при помощи обычной диверсификации. Посмотрите сами: если мы купим облигации не одного, а двадцати разных эмитентов, то в случае проблем у одного из них, наши потери составят не более 5 % от суммы наших вложений, и эти потери будут полностью перекрыты купонными платежами. Другое отличие облигаций от банковского депозита в том, что нельзя заставить эмитента погасить облигации досрочно. Поэтому, если нам срочно понадобились вложенные в облигации деньги, единственное, что мы можем сделать – это попытаться продать облигации на рынке ценных бумаг. Если, конечно, найдутся желающие купить наши бумаги по адекватной цене. Практика показывает, что в спокойной экономической ситуации найти покупателя на многие облигации не составляет большого труда. Причем при продаже облигации в цену сделки автоматически закладывается часть прибыли, накопившаяся по облигации к моменту продажи. То есть, в отличие от депозита, где мы теряем проценты в случае, если забираем деньги до оговоренного срока, с рынка облигаций мы имеем возможность забрать деньги без потери накопленной прибыли. Еще раз подчеркну – это работает на спокойном рынке, в моменты кризиса быстрая продажа облигаций чревата серьезными убытками. Но статистика показывает, что рынок облигаций спокоен большую часть времени в течение года.  Какие бывают облигации? Какие бывают облигации?Классическим видом облигации считается облигация с постоянным купоном. В этом случае на сумму долга (она же номинальная стоимость облигации) регулярно начисляется доход в одном и том же размере, например, 10 % в год. Понятно, что облигации с постоянным купоном пользуются популярностью у эмитентов и инвесторов в стабильных и предсказуемых экономических условиях. Когда же на рынке неспокойно, чаще используются облигации с переменным купоном. В этом случае размер купонов изменяется в течение времени обращения облигации. Существует большое количество вариаций на тему переменного купона. Все эти вариации объединяют общие принципы: в момент выплаты очередного купона инвестор может узнать размер следующего купонного платежа, и этот размер определяется в соответствии с правилами, опубликованными в момент выпуска облигации. Простейший пример облигаций с переменным купоном – это облигация, в решении о выпуске которой просто перечислены все купоны от момента выпуска до момента погашения. Эти купоны могут постепенно увеличиваться или уменьшаться в течение срока обращения ценной бумаги в соответствии с представлениями эмитента о перспективах изменения процентных ставок на финансовом рынке. Если ожидается общее снижение процентных ставок, то вполне возможно установить по облигации понижающиеся купоны. Если же большинство инвесторов ожидает роста нестабильности и увеличения процентных ставок, то для того, чтобы привлечь инвесторов, эмитенту, вероятно, придется предложить их вниманию облигации с повышающимися купонами. Размер купонных платежей может быть привязан к какому-либо индикатору: к курсу валюты, индексу инфляции, уровню рыночных процентных ставок. Весьма распространены также облигации, купон по которым определяется решением Совета директоров компании-эмитента. То есть, перед выплатой очередного купона собирается Совет Директоров и принимается решение о размере следующего купона. Разумеется, у инвесторов может возникнуть вопрос: не получится ли так, что купон будет установлен на смехотворно низком уровне (например, 1 % годовых)? Юридически у эмитента есть полное право объявить купон любого размера. Но, если принятое решение будет ущемлять интересы инвесторов, то оно поставит крест на репутации заемщика, что сделает невозможным дальнейшие заимствования на финансовом рынке. Кроме этого, очень часто момент принятия решения о купонной ставке, совпадает с датой так называемой оферты эмитента.

Наличие оферты придает уверенности инвесторам, поскольку гарантирует возможность продать облигации по цене оферты, не дожидаясь даты погашения при резком изменении экономических условий. Иногда встречаются облигации, доход по которым выплачивается не в виде купонных платежей, а в виде разницы между ценой продажи и номиналом (бескупонные облигации, или облигации с нулевым купоном). В этом случае эмитент продает облигации с дисконтом (то есть со скидкой), а погашает по номиналу, тем самым обеспечивая инвесторам получение прибыли. Обычно такие облигации выпускаются на короткий срок (например, на год).

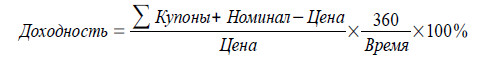

Иногда вниманию инвесторов предлагаются конвертируемые облигации, то есть облигации, которые при определенных условиях могут быть обменены на другие активы по заранее известной цене. Наиболее часто встречаются конвертируемые облигации, которые можно поменять на акции эмитента. Разумеется, обмен имеет смысл только в случае, если рыночная цена акций эмитента выше, чем цена, по которой можно получить акции в результате конвертации облигаций. Конвертируемые облигации в принципе могут принести весьма неплохую прибыль, однако обычно цена обмена облигаций на акции устанавливается на уровне, существенно превышающем текущую рыночную цену, а купонная ставка по таким облигациям намного ниже ставки по обычным облигациям того же эмитента. Таким образом, покупать конвертируемые бумаги имеет смысл только в ожидании резкого роста акций эмитента.  Как заработать на рынке облигаций? Как заработать на рынке облигаций?Прибыль от инвестирования в облигации складывается из двух частей: из купонных платежей и из разницы между ценой покупки облигации и номиналом, получаемым при ее погашении. Доходность облигаций можно рассчитать по следующей формуле:  где: Купоны – это все ожидаемые купонные платежи до момента погашения облигации; Номинал – номинал облигации, выплачиваемый в момент погашения; Цена – цена покупки облигации; Время – срок до погашения облигации, выраженный в днях. Как вы видите, цена покупки есть и в числителе, и в знаменателе формулы. Это приводит к тому, что при уменьшении цены покупки растет расчетная доходность. То есть, если мы наблюдаем рост доходностей на рынке облигаций, то это может означать, что участники рынка избавляются от бумаг и, как и во время любой распродажи, это вызывает падение цен. С одной стороны, это дает нам возможность вложить деньги более выгодно. Но с другой стороны, это является тревожным сигналом: распродажа на рынке облигаций может говорить об ухудшении экономической ситуации в стране. Не говоря уже о том, что если мы уже вложили деньги в облигации, то рост доходностей на рынке говорит о том, что если нам срочно понадобятся деньги, то, скорее всего, продать бумаги мы сможем только с убытком. Колебания цен облигаций могут быть вызваны не только кризисными явлениями. Поскольку все части финансового рынка тесно связаны друг с другом, то изменение уровня процентных ставок на каких-либо сегментах финансового рынка вызовет соответствующие изменения на рынке облигаций. Например, если на рынке межбанковских кредитов растут процентные ставки, то инвесторы будут продавать облигации и переводить деньги на межбанковские кредиты до тех пор, пока из-за снижения цен на рынке ценных бумаг доходность по облигациям не сравняется с доходностью кредитного рынка. При снижении рыночных процентных ставок вполне возможна ситуация, когда цена облигации поднимается выше номинала. Покупая такую облигацию, мы получаем убыток из-за того, что при погашении мы получим сумму меньшую, нежели заплатили за бумагу, но этот убыток будет полностью перекрыт купонными платежами, и итоговая доходность будет вполне соответствовать текущему уровню процентных ставок на рынках инструментов с фиксированной доходностью. Поскольку цены облигаций могут расти или падать в зависимости от экономической ситуации, у нас появляется возможность зарабатывать на этих колебаниях. В период роста процентных ставок мы можем продать облигации с целью купить их позже немного дешевле. И наоборот, если мы ожидаем снижения процентных ставок, мы можем купить облигации и продать их на рынке по более высокой цене сразу после того, как ставки снизятся. Таким образом, мы можем получить доходность, превышающую доходность от операций в стиле «покупай и держи до погашения». Однако добиться существенного увеличения доходности от операций с облигациями за счет спекуляций, к сожалению, не удастся. В отличие от рынка банковских депозитов, на рынке облигаций не бывает ценных бумаг с капитализацией процентов. Поэтому если мы хотим, чтобы наши вложения прирастали с использованием «эффекта сложных процентов», то нам необходимо постоянно помнить о том, что полученная прибыль должна быть незамедлительно куда-либо инвестирована.  Как купить и продать облигации? Как купить и продать облигации?Легче всего купить или продать облигации через биржу. Больше всего облигаций российских эмитентов обращается на Московской Межбанковской Валютной Бирже (ММВБ), доступ на которую вы легко можете получить, воспользовавшись услугами какой-либо брокерской компании. Облигации также можно купить на так называемом «внебиржевом», телефонном рынке, но суммы сделок в этом случае должны превышать 5 миллионов рублей. Чтобы получить доступ к биржевым торгам, вы должны выбрать брокерскую компанию, являющуюся участником биржевых торгов, и заключить с ней договор на брокерское обслуживание. В этом договоре будут прописаны основные принципы взаимодействия с компанией, размер комиссионных за различные типы операций на рынке ценных бумаг, состав отчетности брокера перед клиентом и многое другое. Брокерский договор должен быть обязательно подписан в бумажной форме, настоящей подписью, а не путем «нажатия кнопочки на сайте». После заключения договора вам может быть предоставлена электронно-цифровая подпись, с помощью которой можно перевести все взаимодействие с компанией в сферу электронного документооборота по электронной почте или какой-либо системы электронного документооборота. Но это потом, а в начале брокерская компания должна увидеть на реальном бумажном договоре вашу реальную подпись. Договор может быть передан в компанию по почте. На современном финансовом рынке практически все ценные бумаги выпускаются в безналичной (бездокументарной) форме и хранятся в виде записей на счетах ДЕПО в депозитариях. Поэтому кроме договора на брокерское обслуживание необходимо также заключить с брокерской компанией договор на хранение ценных бумаг (депозитарный договор). В этом договоре идет речь об открытии и ведении счета ДЕПО, на котором будут храниться купленные вами на биржевых торгах ценные бумаги. В недавнем прошлом иногда выпускались ценные бумаги в форме на предъявителя (то есть в виде бумажных документов), которые можно было хранить как в депозитариях, так и дома. Операции с этими бумагами можно было совершать не только через биржу, но и через различных агентов эмитента (в частности, в случае с облигациями внутреннего государственного сберегательного займа такие функции выполнял Сбербанк РФ). Обращение облигаций в бумажном виде вызывало у эмитентов массу проблем (от проверки подлинности предъявляемых к погашению бумаг до организации выплаты дохода и погашения), поэтому в настоящее время такие облигации не выпускаются. Выбор брокерской компании – это ответственное дело, но не стоит преувеличивать его значение. Если вам не понравится обслуживание в выбранной вами компании, вы всегда сможете сменить брокера. Перевести ваши активы на счет в другой брокерской компании вы можете, подав соответствующие распоряжения в депозитарий. После подписания всех необходимых документов вы получаете возможность совершать операции с любыми ценными бумагами, обращающимися на российских биржах. Как правило, брокер предоставляет нам две возможности для совершения сделок в торговой системе биржи: по телефону и посредством электронной торговой системы (системы интернет-трейдинга). Когда мы даем поручение на сделку по телефону, фактическое исполнение операции ложится на плечи сотрудников брокерской компании. Если же мы используем электронную торговую систему, то наши распоряжения попадают в торговую систему биржи без посредничества сотрудников брокерской компании. Обычно телефонные поручения используются при работе с крупными пакетами ценных бумаг, при желании купить ценные бумаги на внебиржевом рынке или при операциях с неликвидными активами. Способ подачи поручения также определяет и минимальный размер сделки. Если вы торгуете через систему интернет-трейдинга, то минимальный размер сделки определятся биржей и обычно находится в пределах от 1 000 до 5 000 рублей. Но брокерской компании совсем не интересно принимать поручения на такие небольшие суммы по телефону. С каждой совершенной сделки брокерская компания берет комиссионные, выражающиеся в некотором проценте от суммы сделки. Обычное вознаграждение брокера при операциях, совершенных в системе интернет-трейдинга, составляет порядка 0,04 % от суммы сделки. Вы можете совершать операции в любой момент во время торговой сессии биржи. Торги на ММВБ проходят каждый рабочий день с 10 утра до 18.45, в скором времени биржа планирует продлить торговую сессию до 24.00, сделав, таким образом, фондовый рынок доступным частным инвесторам большую часть суток.  В облигации какой компании лучше инвестировать? В облигации какой компании лучше инвестировать?Поскольку наши инвестиции в облигации не защищены АСВ, выбор облигации – это достаточно ответственное решение. Ведь если мы купим бумаги эмитента, который не сможет вовремя рассчитаться по своим долгам, то это будет означать то, что мы не сможем вернуть свои вложения в полном объеме и, вдобавок, нам придется тратить время и силы на разбирательство с нерадивым должником.

В идеале для того чтобы принять взвешенное решение о покупке облигаций, следует провести тщательный анализ финансового состояния эмитента. Найти необходимую для этого анализа информацию нетрудно, поскольку эмитент облигаций обязан предоставлять инвесторам полную информацию о себе. Однако проведение такого анализа под силу не каждому частному инвестору, поскольку требует высокой квалификации аналитика. Если вы не в состоянии самостоятельно провести анализ финансового состояния эмитента, не расстраивайтесь. Большинство брокерских компаний готовы помогать своим клиентам в принятии инвестиционных решений. Кроме того, результаты труда профессиональных аналитиков вполне можно найти в открытом доступе в сети Интернет. Опираясь на мнения профессионалов, вы сможете принимать адекватные решения о вложении денег на рынке облигаций. Еще одним критерием правильности принятого решения является соответствие уровня доходности уровню риска. Большую часть операций на рынке совершают профессиональные инвесторы и вполне можно считать, что они своими сделками устанавливают правильное соотношение риск-доходность. Это означает, что, чем выше доходность по выбранной облигации, тем выше вероятность возникновения проблем. Поэтому, выбирая облигации, следует быть крайне осторожными при рассмотрении облигаций с повышенной доходностью. В любой системе Интернет-трейдинга есть функция расчета «текущей» доходности облигаций. То есть вы можете не тратить время на проведение расчета, а просто посмотреть доходность облигаций, рассчитанную по цене последней сделки в торговой системе. И вы вполне можете задать сортировку всего списка облигаций по доходности и таким образом получить сортировку по риску. Но будьте внимательны: в расчете доходности система опирается на цену последней сделки. И если последняя сделка с облигацией была очень давно, то доходность будет рассчитана неверно. Чем меньше сделок совершается по облигации в течение торгового дня, тем выше вероятность того, что доходность, рассчитанная системой будет сильно отличаться от реальной. Итак, если вы отсортируете список облигаций по доходности, то в верхней части списка будут находиться облигации самых крупных и надежных эмитентов. Это так называемые облигации «первого эшелона», или «голубые фишки». «Голубые фишки» пользуются наибольшим спросом со стороны профессиональных инвесторов, с ними совершается наибольшее количество сделок в течение торгового дня. Доходность по облигациям «первого эшелона» невысока и вполне сравнима с доходностью депозитов в Сбербанке РФ (порядка 4–5% годовых) Более высокую доходность можно получить, вкладывая деньги в облигации «второго» и «третьего» эшелонов – облигации эмитентов меньшего размера, менее популярные у инвесторов. Вкладывать деньги в облигации «второго» и, тем более, «третьего» эшелона более рискованно, но и более доходно. Облигации «второго эшелона» могут принести прибыль в размере порядка 6–9% годовых, а облигации «третьего эшелона» – до 13 % годовых. Также в списке вам обязательно попадутся бумаги с колоссальной доходностью к погашению (например, 30 % годовых и более). Как вы уже знаете, высокая доходность является следствием того, что облигация продается по низкой цене. Таким образом, доходность, превышающая уровень доходности по облигациям «третьего эшелона», говорит нам о том, что эмитент по какой-то причине утратил доверие инвесторов и они стараются поскорее избавиться от бумаг. При «углублении в эшелоны» на рынке облигаций растет не только риск дефолта, но и увеличиваются проблемы, связанные с ликвидностью ценных бумаг.

«Голубые фишки» можно легко купить и продать по рыночной цене в любой момент. Срочная продажа облигаций «второго эшелона» чревата потерей до 10–15 % от номинальной стоимости бумаг, причем в условиях нестабильной экономической ситуации эти потери скорее всего, будут больше. Облигации «третьего эшелона» продать еще труднее, и здесь вполне вероятна ситуация, когда продать бумаги невозможно в принципе из-за отсутствия покупателей (это означает, что мы будем вынуждены ждать даты погашения бумаг).  Чем обеспечены облигации? Чем обеспечены облигации?Ничем и всем. Конкретно к выпуску облигаций не привязано никакого обеспечения в виде залога каких-либо активов эмитента. Но, с другой стороны, можно сказать, что все активы, все имущество эмитента служат обеспечением его долговых обязательств. Правда, держатели облигаций выступают здесь наравне с любыми другими кредиторами эмитента: его поставщиками и подрядчиками, банками, налоговыми органами и так далее.  Зачем нужны рейтинговые агентства? Зачем нужны рейтинговые агентства?Теоретически принятие решения о покупке облигаций должно приниматься инвестором на основе всестороннего изучения финансового состояния эмитента. Однако провести качественный анализ под силу далеко не каждому инвестору, поскольку этот процесс требует высокой квалификации, а также требует сбора большого количества информации об эмитенте облигаций. И здесь на помощь инвесторам приходят рейтинговые агентства. Сотрудники рейтинговых агентств следят за положением дел у огромного числа компаний, оценивают их кредитоспособность и присваивают анализируемой компании буквенный или цифровой рейтинг (например, ААА, или ВаЗ, или ВВ– и так далее), отражающий вероятность того, что компания сможет справиться со своими обязательствами.

Рейтинги позволяют инвесторам очень быстро оценить риск вложения денег в обязательства различных компаний На сегодняшний день наибольшим доверием среди инвесторов пользуются три ведущие международные рейтинговые агентства: Standard&Poors, Moody's и Fitch Ratings. Среди российских рейтинговых агентств можно отметить рейтинговые агентства «Эксперт РА» и Национальное рейтинговое агентство.  Что делать в случае, когда эмитент не платит по облигации? Что делать в случае, когда эмитент не платит по облигации?В нормальной экономической ситуации дефолты случаются крайне редко. За период с 2001 года по 2007 год на российском рынке случилось всего 5 дефолтов. Но во время кризиса 2008 года количество дефолтов быстро перевалило за сотню. Не стоит воспринимать страшное слово «дефолт» как синоним слов «потеря всех вложений». Дефолт означает «всего лишь» неспособность эмитента исполнить свои обязательства в срок. Обычно то, что эмитент не сможет рассчитаться по облигациям вовремя, ясно задолго до даты погашения облигации, и это отражается на рыночной цене бумаг: более информированные инвесторы начинают быстро распродавать бумаги, что приводит к существенному падению цены. Покупателями выступают другие информированные профессионалы, которые собираются принимать активное участие в ходе процедуры банкротства эмитента (или у которых есть основания предполагать, что эмитент сможет справиться с трудностями и рассчитается по облигациям лишь с небольшой задержкой). Соответственно, для инвестора существует два возможных варианта действий в этой ситуации: продать бумаги, не дожидаясь дефолта, или поучаствовать в судебных разбирательствах и процедуре банкротства эмитента. Падение цены облигации при появлении проблем у эмитента может быть весьма разной глубины. Например, проблемы нефтеперерабатывающего завода могут вызвать падение цены бумаг на 15–25 % от номинальной стоимости бумаг. В 2008 году трудности компании «Дикая Орхидея» привели к падению цены облигаций компании до 25 % от номинала, а облигации РБК опускались в то же время до 2 % от номинала. Банкротство компании также не всегда приводит к полной потере вложений. Например, при банкротстве ОАО «ЮКОС» все держатели облигаций компании смогли вернуть свои вложения (правда процедура банкротства продолжалась в течение приблизительно двух лет), но вот при банкротстве банка Кредиттраст держатели облигаций не получили ничего. В целом, чем больше у эмитента реальных активов (недвижимости, оборудования, товарных запасов и тому подобного) тем больше вероятность, что при банкротстве компании удастся вернуть хотя бы часть вложенных в облигации средств.  Какие налоги нужно платить по облигациям? Какие налоги нужно платить по облигациям?Прибыль по облигациям облагается налогом на доходы физических лиц (НДФЛ) по обычной ставке 13 %. Но по государственным облигациям любого уровня (облигации Российской Федерации, областей и республик, а также муниципальных образований и районов) применяется особый порядок налогообложения: НДФЛ облагается только прибыль, образовавшаяся из-за разницы цены облигации и номинала, а купоны налогом не облагаются. То, что прибыль по облигациям облагается НДФЛ, следует учитывать при принятии решения о покупке облигаций: покупка облигаций с доходностью 10 % годовых окажется менее выгодной, нежели размещение денег на депозите с такой же доходностью.  Кто покупает «голубые фишки», если доходность по ним существенно ниже инфляции? Кто покупает «голубые фишки», если доходность по ним существенно ниже инфляции?Действительно, зачем кто-то будет покупать облигации «первого эшелона», если их доходность существенно ниже инфляции? В облигации первого эшелона вынуждены вкладывать деньги те, кто не может позволить себе потерять ни рубля и у кого есть необходимость инвестировать крупные суммы денег (например, 300 миллионов рублей). Кроме этого, в «голубые фишки» вкладывают деньги те, кто должен это делать исходя из требований каких-либо надзорных органов (например, пенсионные фонды и страховые компании). Еще одна категория потенциальных покупателей «голубых фишек» – это организации, которые имеют доступ к заимствованиям по очень низким ставкам: банки, страховые компании, профессиональные участники рынка ценных бумаг (особенно иностранные). Для частного инвестора рынок облигаций «первого эшелона» не представляет особого интереса.  Где можно найти информацию о рынке облигаций? Где можно найти информацию о рынке облигаций?Поскольку облигации обращаются на биржевом рынке, то главным источником информации о текущих доходностях и ценах на облигации являются биржи (ММВБ и РТС). Биржевую информацию инвесторы могут получать как напрямую (например, из системы Интернет-трейдинга или на сайте биржи), так и опосредованно, при помощи различных информационных агентств дающих информацию о финансовом рынке в целом (РосБизнесКонсалтинг – rbc.ru, Интерфакс – interfax.ru), или специализирующихся исключительно на рынке облигаций (cbonds.ru, rusbonds.ru) На сайтах специализированных информационных агентств можно легко найти информацию о каждом выпуске облигаций: даты погашения, режим выплат и размер купонов, финансовую отчетность эмитентов и многое другое. На этих же сайтах публикуется большое число аналитических обзоров о рынке облигаций.  Зачем вкладывать деньги в облигации, если есть банковские депозиты? Зачем вкладывать деньги в облигации, если есть банковские депозиты?Хорошо диверсифицированный портфель облигаций второго эшелона вполне может давать доходность, превышающую доходность по банковским депозитам при сопоставимом уровне риска (или с меньшим риском, в случаях, когда сумма инвестиций заметно превышает 700 000 рублей, защищенных АСВ). Разумеется, речь идет об увеличении полученной прибыли лишь на несколько процентов, что может показаться не достаточно значительным результатом для того, чтобы тратить время на установление отношений с брокерской компанией и участие в биржевых торгах. Однако если идет речь о долгосрочных инвестициях (5 лет и более), то увеличение доходности даже на 1 %, особенно с учетом эффекта «сложных процентов», даст вполне заметный прирост прибыли на вложения. Кроме этого, используя облигации, намного удобнее перебрасывать деньги с рынка акций и из производных инструментов в инструменты с фиксированным доходом. Например, если вам кажется, что в ближайшем будущем вложения в российские акции не принесут ожидаемой прибыли, то вы, разумеется, распродадите свой портфель. Поскольку деньги, просто лежащие на брокерском счете, не приносят никакой прибыли, вы можете решить временно положить свободные деньги на банковский депозит. Перевод денег от брокера на депозит займет 2–3 дня и, что обидно, если вам снова захочется купить акции, то депозитный договор придется расторгнуть досрочно и сделать обратный перевод денег на брокерский счет. Переводы денег со счета на счет займут порядка недели, и вы в результате можете не получить ни копейки дополнительного дохода. Если вместо депозита в этой ситуации использовать облигации, то все будет гораздо проще: вы продаете акции и тут же покупаете облигации. Когда вы решите снова заняться акциями, вы продадите облигации (сохранив накопленный процентный доход) и купите нужные вам бумаги. Еще одно преимущество облигаций перед депозитами может показаться несколько странным, но, как показывает практика, это весьма серьезный фактор: облигации лучше депозитов защищают наши деньги от нас самих. Поскольку для того, чтобы вывести деньги с рынка ценных бумаг, нужно совершить несколько больше действий, чем для того, чтобы снять деньги с депозита, наши деньги оказываются в большей безопасности в случаях, когда нам срочно захотелось купить что-то невероятно нужное. Особенно хорошо заметны отличия облигаций от депозитов в моменты экономических кризисов. Когда ситуация нестабильна, инвесторы в массовом порядке избавляются от ценных бумаг и это приводит к тому, что появляется возможность купить облигации надежных эмитентов по невысокой цене и таким образом получить весьма неплохую прибыль. Да, ставки по депозитам во время кризиса тоже растут, но в гораздо меньшей степени. Например, в 2008 году ставки по депозитам подросли до 18–20 % годовых, в то время как в тот же момент можно было купить портфель из вполне надежных облигаций с доходностью порядка 40 % годовых (что, в частности, делало покупку облигаций таким же выгодным вариантом вложений, как и покупка валюты в момент «острой фазы» кризиса).  Стоит ли вкладывать в кредитные союзы? Стоит ли вкладывать в кредитные союзы?Кредитный союз – это некоммерческая организация, которая фактически является кассой финансовой взаимопомощи своих участников или потребительским кооперативом. То есть Кредитный союз берет деньги взаймы у своих участников и выдает их в виде кредитов другим своим участникам. Поскольку Кредитный союз не должен соответствовать строгим требованиям Банка России, то содержание этой организации обходится относительно недорого для участников, что приводит к тому, что процентные ставки на сбережения в рамках кредитного союза заметно выше ставок по депозитам в банках. Однако отсутствие надзора со стороны государственных органов приводит к тому, что с точки зрения инвестора кредитный союз существенно менее надежен, нежели банк или эмитент облигаций. Кроме того, вклады в кредитных союзах не защищены страховкой Агентства по страхованию вкладов. Инвестор должен быть абсолютно уверен в надежности выбранного кредитного союза, чтобы доверить ему свои сбережения. Многие кредитные союзы создаются на основе некоторой уже существующей общности людей: кредитные союзы учителей конкретной школы, жителей конкретного села, членов клуба собаководов и так далее. Личное знакомство с людьми, принимающими решения о финансовых операциях кредитного союза, может стать немаловажным фактором в оценке надежности кредитного союза. На сегодняшний день в России действует огромное количество кредитных союзов. Но, к сожалению, вывеской кредитного союза пользуются и мошенники. За последние годы выявлено огромное количество случаев, когда организаторы кредитного союза по сути строили не кредитный союз, а «финансовую пирамиду». Итак: В случае если вы совсем не хотите рисковать, но желаете инвестировать свободные денежные средства, то в стабильной экономической ситуации имеет смысл подумать об использовании инструментов с фиксированным доходом. Однако следует помнить о том, что инструменты с фиксированным доходом не защищены от скачков инфляции. Инструменты фиксированного дохода можно использовать для диверсификации вложений и снижения общего риска инвестиционного портфеля. В этих целях удобнее использовать облигации, а банковские депозиты чаще используются для хранения запаса наличности на экстренный случай. Получить прибыль, заметно превосходящую инфляционные потери, с помощью инструментов фиксированного дохода крайне сложно. Возможность инвестировать небольшие суммы денег делает депозиты и облигации удобными инструментами для накопления капитала. |

|

|||

|

Главная | Контакты | Прислать материал | Добавить в избранное | Сообщить об ошибке |

||||

|

|

||||